Oversigt

Den økonomiske vækst ventes at fortsat at være kraftig i de næste tre år, selvom den på kort sigt vil blive dæmpet af visse faktorer.[1] Et stærkt stigende antal tilfælde af coronasmitte (covid-19) i flere eurolande har ført til en fornyelse af restriktionerne og større usikkerhed om pandemiens varighed. Den nye omikronvariant har øget denne usikkerhed.[2] Desuden er forsyningsflaskehalsene blevet øget og forventes nu at vare længere, således at de først gradvis forsvinder fra 2. kvartal 2022 og vil være fuldt afviklede i 2023. Realt BNP forventes nu at nå det samme niveau som før krisen i 1. kvartal 2022 – et kvartal senere end forventet i fremskrivningerne fra september 2021. I takt med at de globale begrænsninger på udbudssiden aftager, de pandemirelaterede restriktioner og den dermed forbundne usikkerhed mindskes, og inflationen falder fra sit høje niveau, forventes væksten imidlertid at tage fart igen fra midten af 2022 til trods for en mindre understøttende finanspolitik og højere markedsforventninger til renten. Det private forbrug vil fortsat være den vigtigste drivkraft bag den økonomiske vækst, idet det fremmes af en stigning i den disponible realindkomst, en vis afvikling af den akkumulerede opsparing og et robust arbejdsmarked, hvor arbejdsløsheden ved udgangen af fremskrivningsperioden er lavere end på et hvilket som helst tidspunkt, siden euroområdet blev oprettet i 1999. Sammenlignet med september 2021-fremskrivningerne har de øgede globale forsyningsflaskehalse og strammere pandemirelaterede restriktioner ført til en nedjustering af væksten på kort sigt. Samtidig bør den gradvise afvikling af disse begrænsende faktorer understøtte en kraftigere genopretning fra 2. kvartal 2022. Dette fører ved udgangen af 2022 til en stigning i realt BNP til et højere niveau end det, der var ventet i september 2021-fremskrivningerne, med følgevirkninger, som resulterer i en betydelig opjustering af den årlige vækst i 2023.

Inflationen forventes at være højere i længere tid, men den bør falde til lidt under 2 pct. ved udgangen af 2022 og ligge på 1,8 pct. i 2023 og 2024. Prispresset er steget betydeligt i de seneste måneder, og inflationen forventes at have nået toppunktet i 4. kvartal 2021. Selvom dette pres er betydeligt kraftigere end tidligere forventet, vurderes det stadig at være stort set midlertidigt, idet det afspejler en kraftig stigning i energipriserne og et internationalt og nationalt misforhold mellem efterspørgsel og udbud, efterhånden som økonomierne genåbner. Den gennemsnitlige energiinflation forventes forsat at være høj i 2022, men at aftage kraftigt i løbet af året, idet nedadrettede basiseffekter forstærkes af et antaget fald i olie-, gas- og elpriserne. I 2023 og 2024 forventes energikomponentens bidrag til inflationen at være lavt. HICP-inflationen ekskl. energi og fødevarer ventes at falde i løbet af 2022, i takt med at forsyningsflaskehalsene gradvis mindskes. Derefter forventes den at stige gradvis – selvom den forbliver under 2 pct. – i takt med at den økonomiske genopretning skrider frem, den uudnyttede kapacitet absorberes, og arbejdskraftsomkostningerne stiger, hvilket yderligere understøttes af højere inflationsforventninger. Sammenlignet med september 2021-fremskrivningerne er den samlede inflation blevet opjusteret kraftigt, navnlig i 2022. Dette afspejler nyere overraskende data, større opadrettede direkte og indirekte effekter fra højere priser på energiråvarer, en depreciering af eurokursen, et mere vedvarende opadrettet pres som følge af forsyningsafbrydelser og en robust lønvækst.

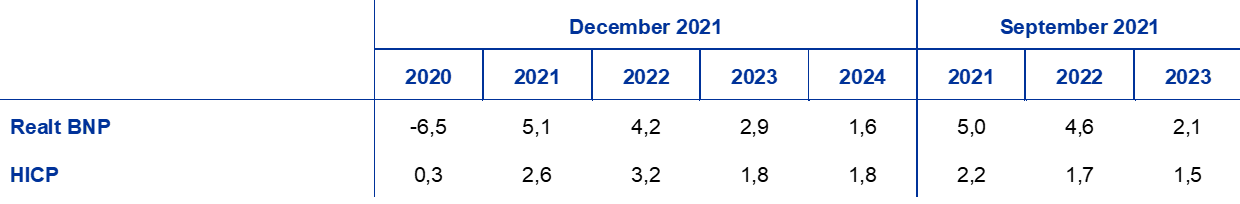

Vækst- og inflationsfremskrivninger for euroområdet

(ændringer i pct. år til år)

Anm.: Tallene for realt BNP bygger på sæsonkorrigerede data og data korrigerede for antal arbejdsdage. De historiske data kan afvige fra de seneste publikationer fra Eurostat på grund af data, som er offentliggjort efter skæringsdatoen for fremskrivningerne.

1 Realøkonomien

Væksten i realt BNP var fortsat kraftig i 3. kvartal 2021, tæt på det niveau, der fremgik af september 2021-fremskrivningerne. Det igangværende opsving i væksten har primært været drevet af den indenlandske efterspørgsel, navnlig efter forbrugertjenester. Dette er resultatet af høje vaccinationstal, den heraf følgende mindskede frygt for smitte og lempelsen af pandemirelaterede restriktioner. Det er også blevet forstærket af en stigning i den disponible realindkomst og et betydeligt fald i opsparingskvoten. I 3. kvartal mere end opvejede den vækst, der var drevet af servicesektoren, udbudsflaskehalsenes stigende betydning som en faktor, der begrænser industriaktiviteten.

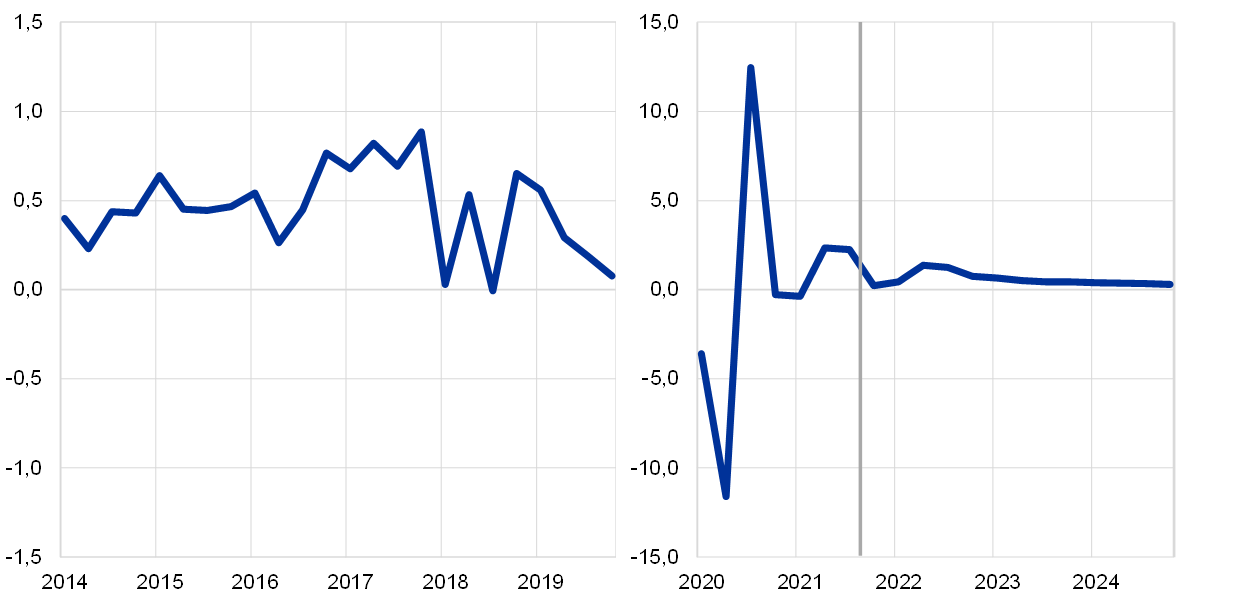

Figur 1

Vækst i realt BNP i euroområdet

(ændringer i pct. kvartal-til-kvartal, de kvartalsvise tal er sæsonkorrigerede og korrigerede for antal arbejdsdage)

Anm.: Dataene er sæsonkorrigerede og korrigerede for antal arbejdsdage. De historiske data kan afvige fra de seneste publikationer fra Eurostat på grund af data, som er offentliggjort efter skæringsdatoen for fremskrivningerne. Den lodrette linje angiver starten på fremskrivningsperioden.

Væksten i realt BNP forventes at være svag på kort sigt, i takt med at pandemirelaterede restriktioner strammes, og forsyningsflaskehalse øges (figur 1). Den nye forværring af covid-19-pandemien har ført til en stramning af restriktioner siden begyndelsen af 4. kvartal 2021 og et fald i mobiliteten i de seneste måneder. De strammere restriktioner forventes at blive opretholdt hen over årsskiftet. Mobiliteten bør gradvis vende tilbage til niveauet før pandemien fra 2. kvartal 2022, hvor pandemien forventes at løsne grebet om euroområdet. Den betydelige dæmpning af den økonomiske vækst ved årsskiftet bekræftes af de foreliggende data og konjunkturbarometre. For eksempel lå detailsalget i oktober kun 0,2 pct. over niveauet i 3. kvartal, og det gennemsnitlige Purchasing Managers' Index (PMI) (composite output) lå i oktober og november klart under gennemsnittet i 3. kvartal. Samtidig var der frem til november stadig alvorlige forsyningsflaskehalse i fremstillingssektoren med en løbende forlængelse af leverandørernes leveringstider, hvilket fremgik af det respektive PMI-indeks. Væksten i realt BNP er derfor blevet kraftigt nedjusteret for 4. kvartal 2021 og 1. kvartal 2022. Dette afspejler de strengere pandemirelaterede restriktioner i forhold til antagelsen i september 2021-fremskrivningerne på baggrund af spredningen af deltavarianten i mange lande og, i mindre grad, bekymring over omikronvarianten samt de kraftigere dæmpende effekter af forsyningsflaskehalse.

De globale forsyningsflaskehalse har lagt en betydelig dæmper på euroområdets industriproduktion og varehandel i 2021 og forventes at vare længere.[3] I takt med at den økonomiske genopretning blev styrket i foråret og sommeren 2021, forhindrede globale fragtforstyrrelser og inputmangel virksomheder i euroområdet i at sætte produktionen op for at følge med den hurtige vækst i efterspørgslen efter færdigvarer. Ubalancen på globalt plan mellem den kraftige efterspørgsel og forsyningsmanglen er blevet større end tidligere antaget og påvirker flere lande og sektorer (se også boks 2). Lande, der har større andele af sektorer, som er mere integrerede i globale værdikæder, har tendens til at blive mere berørt af mangel på materialer og udstyr. Forsyningsflaskehalsene forventes nu at vare længere end antaget i septemberfremskrivningerne, idet de først gradvis forsvinder fra 2. kvartal 2022 og vil være fuldt afviklede i 2023. Dette er i overensstemmelse med nylige undersøgelsesresultater, der tyder på, at virkningen af forsyningsflaskehalsene kan vare et godt stykke ind i 2022.

Efter den svage vækst på kort sigt ventes væksten at stige kraftigt fra 2. kvartal 2022 for derefter at aftage i 2023-24 i retning af det historiske gennemsnit. Det opsving, der forventes på længere sigt, er baseret på antagelsen om, at covid-19-pandemien gradvis forsvinder, og at dens økonomiske virkninger mindskes, hvilket bør reducere den dermed forbundne usikkerhed og styrke tilliden. Desuden er det baseret på antagelsen om en gradvis afvikling af forsyningsflaskehalsene fra 2. kvartal 2022, fortsat gunstige finansieringsforhold, en vis afvikling af den store akkumulerede opsparing og den igangværende globale genopretning. I 2023-24 forventes væksten i realt BNP igen at blive mere moderat. Selvom Next Generation EU-programmet (NGEU) forventes at sætte skub i investeringerne i nogle lande, ventes bidraget fra andre finanspolitikker at falde i forhold til 2021, idet det dog er større, end det fremgik af september 2021-fremskrivningerne. Realt BNP ventes at nå det samme niveau som før krisen i 1. kvartal 2022 – et kvartal senere end forventet i september 2021-fremskrivningerne. Opjusteringen af væksten fra 2. kvartal 2022 betyder imidlertid, at BNP ved slutningen af 2022 ligger over det niveau, der fremgik af septemberfremskrivningerne, og kun ganske lidt under det niveau, der var forventet i fremskrivningerne fra før krisen (figur 2).

Figur 2

Realt BNP i euroområdet

(kædede mængder; 4. kvt. 2019 = 100

Anm.: Dataene er sæsonkorrigerede og korrigerede for antal arbejdsdage. De historiske data kan afvige fra de seneste publikationer fra Eurostat på grund af data, som er offentliggjort efter skæringsdatoen for fremskrivningerne. Den lodrette linje angiver starten på den aktuelle fremskrivningsperiode.

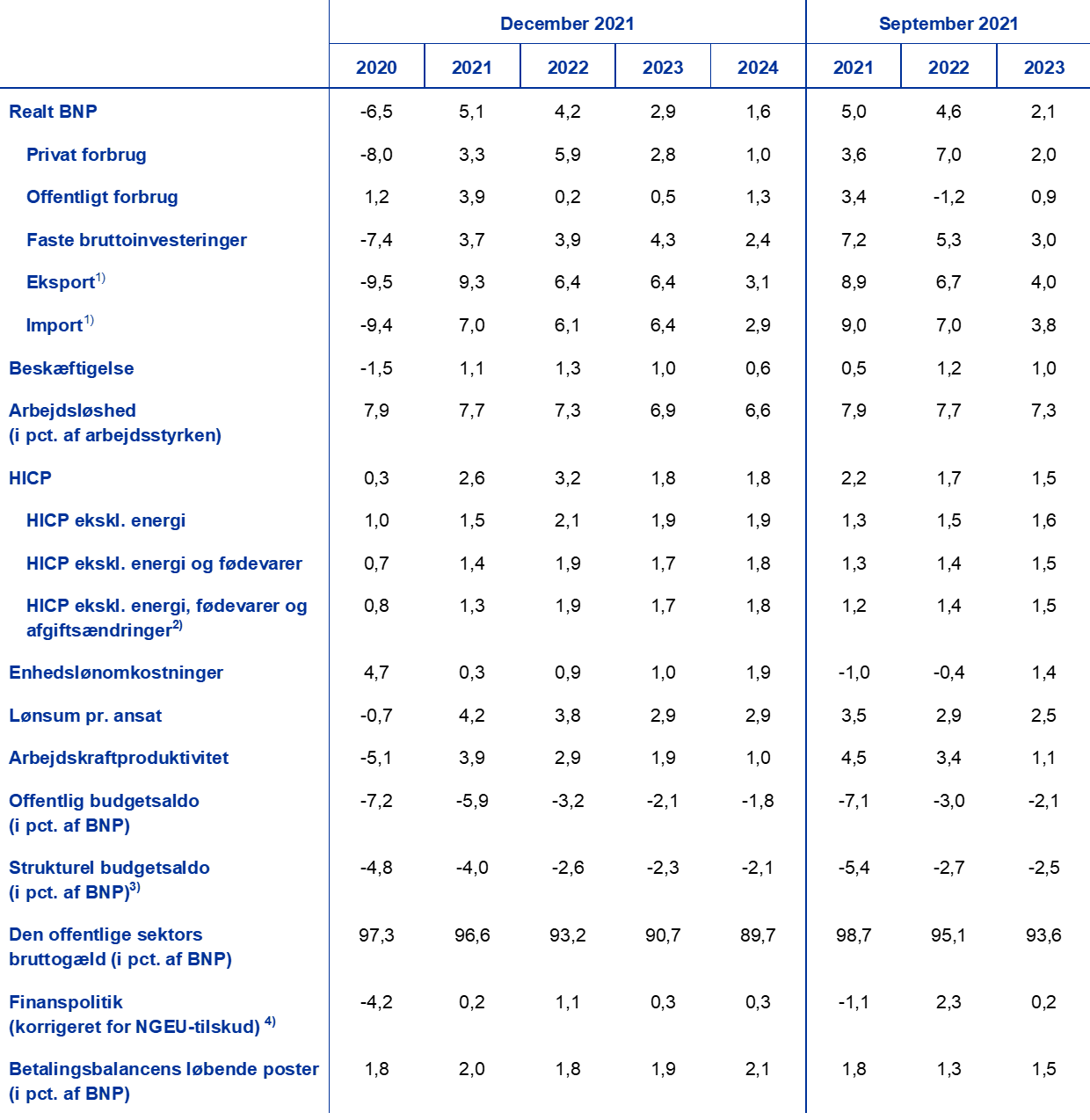

Tabel 1

Makroøkonomiske fremskrivninger for euroområdet

(ændringer i pct. år til år)

Anm.: Realt BNP og komponenter, enhedslønomkostninger, lønsum pr. ansat og arbejdskraftproduktivitet bygger på sæsonkorrigerede data, som også er korrigerede for antal arbejdsdage. De historiske data kan afvige fra de seneste publikationer fra Eurostat på grund af data, som er offentliggjort efter skæringsdatoen for fremskrivningerne.

1) Omfatter samhandelen i euroområdet.

2) Delindekset er baseret på skøn over indirekte skatters reelle effekt. Dette kan afvige fra Eurostats data, som antager et fuldstændigt og umiddelbart gennemslag af de indirekte skatters effekt på HICP.

3) Beregnet som den offentlige saldo fratrukket den midlertidige effekt af den økonomiske konjunktur og foranstaltninger klassificeret som midlertidige i henhold til Det Europæiske System af Centralbankers definition.

4) Finanspolitikken måles som ændringen i den konjunkturkorrigerede primære saldo fratrukket offentlig støtte til den finansielle sektor. Tallene er også korrigerede for forventede NGEU-tilskud på indtægtssiden. Et negativt tal indikerer en lempelse af finanspolitikken.

Det private forbrug forventes at vokse kraftigt i fremskrivningsperioden, selvom væksten sandsynligvis vil aftage på kort sigt. Det private forbrug steg kraftigere end forventet i 2. og 3. kvartal 2021, men lå i 3. kvartal stadig 2,4 pct. under niveauet før pandemien. Den overraskende stigning afspejlede et noget hurtigere fald i husholdningernes opsparingskvote end forventet. Husholdningernes disponible indkomst var fortsat hovedsagelig drevet af lønkompensation, hvilket typisk medfører en forholdsvis høj marginal forbrugstilbøjelighed. Væksten i det private forbrug forventes at falde kraftigt på kort sigt, efterhånden som pandemirelaterede restriktioner strammes, og de høje energipriser påvirker husholdningernes købekraft negativt. På baggrund af antagelsen om, at sundhedskrisen efterhånden løses i 2022, ventes væksten i det private forbrug på lidt længere sigt at stige betydeligt i 2. kvartal 2022 og at overstige niveauet før krisen i 3. kvartal. Den bør fortsat overgå væksten i realindkomsten i 2023, idet den forventede aftagende usikkerhed vil give mulighed for en vis afvikling af den akkumulerede overopsparing. I 2024 ventes både forbrugsudviklingen og opsparingskvoten at ligge tæt på de historiske gennemsnit.

Efter et beskedent fald på kort sigt forventes den disponible realindkomst at genoptage den stigende tendens, understøttet af et opsving i arbejdsindkomsten. Efter positive vækstrater i 2. og 3. kvartal 2021 vil den disponible realindkomst sandsynligvis falde, omend beskedent, ved årsskiftet som følge af den kraftige stigning i inflationen. Den forventes derefter at stige som følge af opsvinget i arbejdsindkomsten, efterhånden som den økonomiske genopretning fortsætter. Derimod vil de finanspolitiske nettooverførsler – efter at have ydet et stort positivt bidrag i 2020 – lægge en dæmper på indkomstvæksten fra 2021, i takt med at antallet af personer i jobfastholdelsesordninger falder, og andre midlertidige pandemirelaterede finanspolitiske foranstaltninger udløber – til trods for nye foranstaltninger, der indføres for at kompensere for virkningen af høje energipriser.

Husholdningernes opsparingskvote forventes at falde til under niveauet før krisen, inden den stabiliserer sig mod slutningen af fremskrivningsperioden. Efter det seneste kraftige dyk forventes opsparingskvoten at fortsætte med at falde gennem hele 2022. Dette skyldes en faldende tvungen opsparing på baggrund af høje vaccinationstal og en forventet lempelse af pandemirelaterede restriktioner efter vinteren samt en reduktion af opsparingen af forsigtighedshensyn som følge af arbejdsmarkedernes bedring og en aftagende usikkerhed. Efter at være faldet til under niveauet før krisen i løbet af 2022 forventes opsparingskvoten fortsat at falde indtil midten af 2023 og derefter at stabilisere sig tæt på det historiske gennemsnit i 2024. Den midlertidigt lavere opsparingskvote afspejler en vis afvikling af husholdningernes overopsparing, der er blevet akkumuleret siden pandemiens start, hvilket understøtter en kraftig vækst i forbruget. Denne effekt svækkes imidlertid, fordi overopsparingen er koncentreret i mere velhavende og ældre husstande med en lavere forbrugstilbøjelighed.[4]

Boks 1

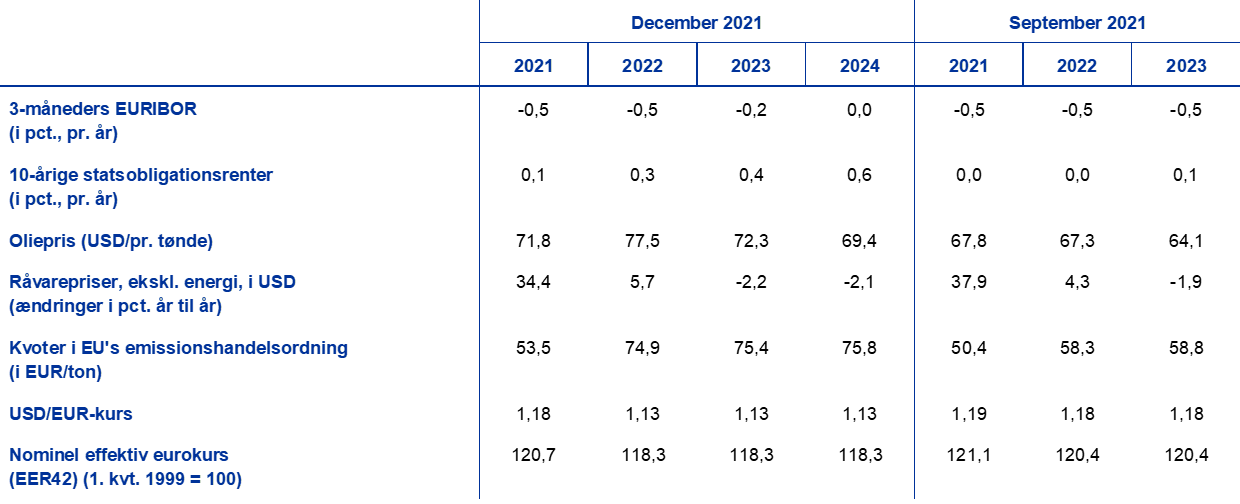

Tekniske antagelser om renter, råvarepriser og valutakurser

Sammenlignet med september 2021-fremskrivningerne omfatter de tekniske antagelser højere renter og oliepriser og en depreciering af euroen. De tekniske antagelser om renter og råvarepriser bygger på markedsforventninger med skæringsdatoen 25. november 2021. De korte renter refererer til 3-måneders EURIBOR, hvor markedsforventningerne er udledt af futuresrenterne. Metoden giver et gennemsnitligt niveau for disse korte renter på -0,5 pct. i 2021-22, -0,2 pct. i 2023 og 0 pct. i 2024. Markedsforventningerne til den nominelle 10-årige statsobligationsrente i euroområdet indebærer en gennemsnitlig årlig rente på 0,1 pct. i 2021, som i løbet af fremskrivningsperioden gradvis stiger til 0,6 pct. i 2024.[5] Sammenlignet med september 2021-fremskrivningerne er markedsforventningerne til den korte rente 30 basispoint højere i 2023, mens markedsforventningerne til den nominelle 10-årige statsobligationsrente i euroområdet er marginalt højere i 2021 og er steget med ca. 30 basispoint i 2022-23.

For så vidt angår råvarepriserne, tager fremskrivningerne udgangspunkt i udviklingen på futuresmarkederne på grundlag af et gennemsnit for den 2-ugers periode, der afsluttedes på skæringsdatoen 25. november 2021. På dette grundlag antages prisen på en tønde Brent-råolie at stige fra 71,8 USD i 2021 til 77,5 USD i 2022 for derefter at falde til 69,4 USD inden 2024. Denne udvikling indebærer, at oliepriserne i amerikanske dollar bliver 15 pct. højere i 2022 og 13 pct. højere i 2023 i forhold til september 2021-fremskrivningerne. Priserne på råvarer ekskl. energi i amerikanske dollar forventes at stige kraftigt i 2021 og mere moderat i 2022 og at falde en smule i 2023-24. Kvoterne under EU's emissionshandelsordning (ETS) antages på grundlag af futurespriserne at ligge på omkring 75 EUR pr. ton i fremskrivningsperioden – en opjustering på næsten 30 pct. siden september 2021-fremskrivningerne (se boks 3).

De bilaterale valutakurser antages at forblive uændrede i fremskrivningsperioden på det gennemsnitlige niveau for den 2-ugersperiode, der afsluttedes på skæringsdatoen 25. november 2021. Dette indebærer en gennemsnitlig dollarkurs på 1,13 USD pr. euro i perioden 2022-24, hvilket er ca. 4 pct. lavere end i september 2021-fremskrivningerne. Antagelsen om den effektive eurokurs indebærer en depreciering på 1,7 pct. siden september 2021-fremskrivningerne.

Tekniske antagelser

Stigningen i boliginvesteringerne forventes at aftage i løbet af fremskrivningsperioden. Boliginvesteringerne faldt noget i 3. kvartal 2021, hovedsagelig på grund af udbudsbegrænsninger. Trods vedvarende flaskehalse på udbudssiden og usikkerhed i forbindelse med den forværrede pandemisituation bør en robust efterspørgsel, der understøttes af gunstige finansieringsforhold, bidrage til en stigning i boliginvesteringerne i 4. kvartal 2021. Derefter bør der være fortsat støtte fra positive Tobins q-effekter, en stigende disponibel indkomst, en forbedring af forbrugertilliden og den store akkumulerede opsparing. Boliginvesteringerne forventes at vende tilbage til et udviklingsforløb, der svarer til udviklingen før krisen, inden udgangen af 2022, hvorefter stigningen normaliseres i resten af fremskrivningsperioden.

Erhvervsinvesteringerne forventes at rette sig betydeligt i fremskrivningsperioden og at tegne sig for en stigende andel af realt BNP. Opsvinget i erhvervsinvesteringerne i 1. halvår 2021 forventes at blive midlertidigt bremset af flaskehalse på udbudssiden i 2. halvår 2021. Det forventes derefter at fortsætte genopretningen, i takt med at udbudsbegrænsningerne gradvis mindskes, den globale og den indenlandske efterspørgsel retter sig, og væksten i indtjeningen stiger, hvilket desuden understøttes af gunstige finansieringsforhold og de positive virkninger af NGEU-programmet. Udgifter i forbindelse med digitaliseringen og omstillingen til en lavemissionsøkonomi (herunder i bilindustrien som følge af miljølovgivning og omstillingen til produktion af elkøretøjer) forventes at sætte yderligere skub i erhvervsinvesteringerne på mellemlangt sigt. Som følge heraf forventes erhvervsinvesteringerne at tegne sig for en stigende andel af realt BNP i fremskrivningsperioden.

Boks 2

Internationale forhold

Den globale økonomiske aktivitet og handelen tabte et vist momentum i 2. halvår 2021. Den genopblussen af covid-19-tilfælde, der navnlig skete i USA og dele af Asien, gjorde skår i forbrugertilliden, selvom der ikke var strenge inddæmningsforanstaltninger. Efter et midlertidigt pusterum sidst på sommeren begyndte antallet af covid 19-tilfælde at stige igen. Opdagelsen af den nye omikronvariant blev annonceret, efter at antagelserne vedrørende de internationale forhold var færdiggjort, og der er bekymring om de potentielle økonomiske følgevirkninger, selvom konsekvenserne fortsat er meget usikre. En global mangel på produktionsinput har også påvirket den økonomiske aktivitet og handelen negativt og forventes at skabe yderligere modvind. Højfrekvente indikatorer, der forelå frem til slutningen af november, tyder på, at væksten i fremstillingsaktiviteten er gået i stå, hvorimod servicesektoren lidt efter lidt retter sig som følge af den gradvise genåbning af mange økonomier.

Forsyningsflaskehalse antages at påvirke handel og aktivitet negativt på kort sigt og at være fuldt afviklede i 2023. De afspejler en kombination af efterspørgsels- og udbudsubalancer, som resulterer i mangel på halvfabrikata, der især kan mærkes i store avancerede økonomier og i fremstillingssektoren (især bilindustrien). Sammenlignet med september 2021-fremskrivningerne antages et større antal lande og sektorer at blive påvirket af forsyningsflaskehalse. De er blevet yderligere forstærket i 4. kvartal 2021 og antages nu først at begynde at aftage fra 2. kvartal 2022 og at være fuldt afviklede i 2023, idet forbrugernes efterspørgsel igen retter sig mod tjenesteydelser i stedet for varer, og fragtkapaciteten og udbuddet af halvledere stiger som følge af planlagte investeringer.

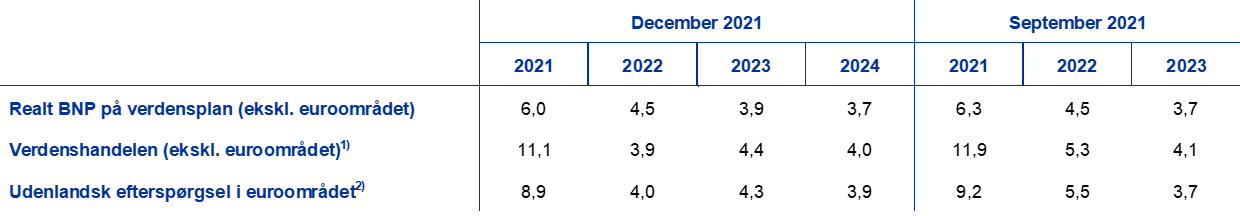

Den globale økonomi ventes fortsat at rette sig i fremskrivningsperioden på trods af en vis modvind på kort sigt. Globalt realt BNP (ekskl. euroområdet) skønnes at stige med 6,0 pct. i 2021 og at aftage til 4,5 pct. i 2022, 3,9 pct. i 2023 og 3,7 pct. i 2024. Sammenlignet med september 2021-fremskrivningerne er væksten blevet nedjusteret i 2021. Ud over den ovennævnte genopblussen af covid-19-smittetilfælde har landespecifikke faktorer påvirket væksten negativt, fx en svagere udvikling end tidligere antaget, hvad angår offentlige udgifter i USA, navnlig i 3. kvartal, og en vækstnedgang i Kina som følge af afmatningen i boligsektoren og energimangel. Væksten i 2022 er blevet nedjusteret for de avancerede økonomier som følge af mere vedvarende forsyningsflaskehalse og for visse vækstmarkedsøkonomier (herunder Kina). Imidlertid betyder opjusteringer af væksten for visse andre lande, hovedsagelig Indien og i mindre grad Tyrkiet, at den samlede vækstrate er uændret. Væksten i 2023 er blevet opjusteret, især for de avancerede økonomier og navnlig for USA. Dette skyldes, at forsyningsflaskehalsene forventes at være fuldt afviklede på dette tidspunkt.

Svagere udsigter for vigtige handelspartnere i en situation med vedvarende forsyningsflaskehalse påvirker den udenlandske efterspørgsel i euroområdet negativt. Forsyningsflaskehalsene antages at påvirke handelen mere negativt end industriproduktionen og BNP-væksten, fordi svagheden i logistiksektoren påvirker handelen uforholdsmæssigt meget. Desuden kan overgangen til indenlandske leverandører og indenlandske varer bidrage til at afbøde det negative stød for industriproduktionen. Som følge heraf ventes den udenlandske efterspørgsel i euroområdet at stige med 8,9 pct. i år og med ca. 4 pct. i 2022-24. Dette indebærer en nedjustering af væksten i 2021 og 2022 i forhold til september 2021-fremskrivningerne og en opjustering i 2023, idet afviklingen af forsyningsflaskehalsene fører til en delvis genvinding af det terræn, der blev tabt i de to foregående år.

Internationale forhold

(ændringer i pct. år til år)

1) Beregnet som et vægtet gennemsnit af importen.

2) Beregnet som et vægtet gennemsnit af euroområdets handelspartneres import.

Forsyningsflaskehalse forventes at påvirke euroområdets eksportmarkedsandele frem til midten af 2022, hvorefter de forventes at blive afviklet, hvilket fører til store stigninger. Eksportmarkedsandelene i 2021 har været drevet af to særskilte udviklingstendenser: for det første effekten af forsyningsflaskehalse i begyndelsen af året, som blev yderligere forstærket i 3. kvartal, og for det andet genopretningen i eksporten af tjenesteydelser i 2. og 3. kvartal. Da leverandørernes leveringstider fortsat har været lange, og fragtomkostningerne er fladet ud på rekordhøje niveauer, antages flaskehalsene at vare ved, indtil de gradvis forsvinder i løbet af 2022. Handelen i servicesektoren, navnlig turistsektoren, steg kraftigt i løbet af sommeren på grund af sæsonudsving og fremskridt med vaccinationskampagnerne. Den genopblussen af covid-19-tilfælde, der har været i flere eurolande i 4. kvartal, har imidlertid dæmpet tilliden i turistsektoren, hvilket peger i retning af endnu en anstrengt vintersæson for store rejsedestinationer. Når flaskehalsene forsvinder, og rejserestriktionerne lempes frem mod midten af 2022, forventes genopretningen af eksporten at tage fart igen. Afviklingen af de globale flaskehalse ventes at have en positiv effekt på den udenlandske efterspørgsel i euroområdet (boks 2), og den seneste depreciering af euroen bør forbedre eksportkonkurrenceevnen. Importvæksten forventes at stige igen i 2022 og 2023, efterhånden som den indenlandske efterspørgsel retter sig, men bør normalisere sig mod slutningen af fremskrivningsperioden på grund af afviklingen af ophobet efterspørgsel. Alt i alt forventes nettoeksporten at yde et stort positivt bidrag til væksten i realt BNP i 2. halvår 2022, inden den gradvis falder til et svagt positivt bidrag, i takt med at virkningerne af euroens depreciering aftager.

Arbejdsløsheden fortsatte med at falde i 3. kvartal 2021 og forventes at falde yderligere, i takt med at genopretningen tager fart. En kraftigere stigning i beskæftigelsesvæksten i 3. kvartal 2021 end forventet, ledsaget af et markant fald i antallet af arbejdstagere i jobfastholdelsesordninger, ligger til grund for fremgangen på arbejdsmarkedet og nedgangen i arbejdsløsheden. Den seneste stigning i antallet af ledige stillinger, kombineret med en kraftig beskæftigelsesvækst, signalerer, at arbejdskraft som en faktor, der begrænser produktionen, fortsat er et sektorspecifikt problem, som skyldes et efterslæb i ansættelser i de sektorer, der er hårdest ramt af pandemien. Da situationen på arbejdsmarkedet sandsynligvis vil blive yderligere forbedret, ventes arbejdsløsheden at være faldet til niveauet før pandemien ved udgangen af 2021 og at være på 6,6 pct. i 2024 som følge af den ventede store efterspørgsel efter arbejdskraft på linje med den igangværende økonomiske genopretning, men også påvirket af den demografiske udvikling.[6] Denne arbejdsløshedsprocent vil være den laveste, der har været på et hvilket som helst tidspunkt, siden euroområdet blev oprettet i 1999.

Væksten i arbejdskraftproduktiviteten forventes at blive midlertidigt påvirket af den kortsigtede nedgang i den økonomiske vækst, før den igen tager til i styrke. Væksten i arbejdskraftproduktiviteten steg med 1,2 pct. i 3. kvartal 2021 mod 1,4 pct. i 2. kvartal. Nedgangen i den økonomiske vækst som følge af forsyningsflaskehalse og den seneste forværring af pandemien indebærer et kraftigt fald i produktiviteten ved årsskiftet. Fra midten af 2022 forventes arbejdskraftproduktiviteten at genvinde momentum, efter at den økonomiske vækst er styrket. Ved slutningen af fremskrivningsperioden forventes arbejdskraftproduktiviteten (pr. ansat) at ligge ca. 4½ pct. over niveauet før krisen.

Sammenlignet med december 2021-fremskrivningerne er væksten i realt BNP blevet nedjusteret i 2022 og opjusteret i 2023. Nedjusteringen af udsigterne på kort sigt, der afspejler en vis yderligere stramning af udbudsbegrænsningerne, højere energipriser og strengere pandemirelaterede restriktioner, har en negativ overhængseffekt på den årlige vækst i realt BNP i 2022. På baggrund af forventningen om, at pandemien forsvinder, og udbudsflaskehalsene gradvis afvikles, er den kvartalsvise vækst blevet opjusteret fra 2. kvartal 2022, hvilket har medført en opjustering af den årlige vækst i realt BNP i 2023. En mindre finanspolitisk stramning og en effektiv depreciering af euroen siden september 2021-fremskrivningerne bidrog til opjusteringerne, selvom disse faktorer blev delvis opvejet af de negative virkninger af højere oliepriser, en svagere udenlandsk efterspørgsel og højere lange renter.

2 Finanspolitiske udsigter

Tilbagerulningen af de finanspolitiske støtteforanstaltninger forventes at begynde i 2022 og fortsætte i 2023-24. Efter at have været meget ekspansiv i 2020 forventes finanspolitikken i euroområdet, korrigeret for NGEU-tilskud, at blive stort set neutral i 2021, at blive strammet betydeligt i 2022 og i mindre omfang i resten af fremskrivningsperioden. Stramningen af finanspolitikken i 2022 kan tilskrives, at en betydelig del af opkøbsprogrammet på foranledning af den pandemiske nødsituation tilbagerulles. Sammenlignet med september 2021-fremskrivningerne fra er finanspolitikken blevet strammet betydeligt i 2021, hovedsagelig på grund af uventede indtægter og andre faktorer, som ofte viser sig under en genopretning, og at de samlede diskretionære stimulerende foranstaltninger anslås at udgøre en lavere andel af BNP (ca. ½ procentpoint mindre). I 2022 forventes finanspolitikken at være ca. 1 procentpoint af BNP mere lempelig end forventet i september 2021-fremskrivningerne. Dette afspejler hovedsagelig vedtagelsen af nye pandemirelaterede foranstaltninger, eller at eksisterende foranstaltninger er blevet forlænget og revurderet, samt nye foranstaltninger, der kompenserer for højere energipriser, yderligere sociale overførsler og nedsættelser af direkte skatter og socialsikringsbidrag. Der er kun foretaget mindre justeringer af finanspolitikken for 2023.

Euroområdets budgetsaldo ventes at blive støt forbedret, navnlig i 2022, men ligger fortsat under niveauet før krisen ved udgangen af fremskrivningsperioden. Efter at have nået et toppunkt i 2020 ventes euroområdets budgetunderskud fortsat at have været højt i 2021. I fremskrivningsperioden er den betydelige forbedring af budgetsaldoen hovedsagelig drevet af den cykliske komponent og det lavere konjunkturkorrigerede primære underskud. Rentebetalinger bidrager også til denne udvikling og forventes at fortsætte med at falde til 1,0 pct. af BNP i 2024. Ved udgangen af fremskrivningsperioden forventes budgetsaldoen (på -1,8 pct. af BNP) stadig at ligge under niveauet før krisen. Efter den kraftige stigning i 2020 forventes den samlede offentlige gæld i euroområdet at falde i hele fremskrivningsperioden og at ligge på ca. 90 pct. af BNP i 2024, hvilket er over niveauet før pandemien. Faldet skyldes hovedsagelig det positive spænd mellem renter og vækst, men også underskuds-/gældsjusteringer, som tilsammen mere end udligner det fortsatte – omend faldende – primære underskud. Sammenlignet med september 2021-fremskrivningerne er de finanspolitiske udsigter for 2021 blevet forbedret, hovedsagelig på grund af udviklingen i finanspolitikken. Udsigterne for 2022-23 er stort set uændrede – med en lille forværring i 2022, som hovedsagelig afspejler de yderligere stimulerende foranstaltninger, der blev tilføjet til basisfremskrivningen i 2022, og andre ikke-diskretionære faktorer. Udviklingen i den samlede gældskvote for euroområdet er blevet nedjusteret i hele fremskrivningsperioden som følge af positive justeringer i spændet mellem renter og vækst, der hovedsagelig stammer fra justeringer af den nominelle vækst, og som følge af basiseffekter fra 2020. Rentebetalingerne i euroområdet er stort set uændrede i forhold til september 2021-fremskrivningerne.

3 Priser og omkostninger

HICP-inflationen, der i november 2021 var 4,9 pct., ventes at falde kraftigt i løbet af 2022 (figur 3). Høje energipriser (for brændstof til transport, elektricitet og gas), større efterspørgsel i forbindelse med genåbningen af økonomien og stigende producentpriser som følge af globale forsyningsflaskehalse og højere transportomkostninger har ført til en kraftig stigning i inflationspresset, som også forventes at understøtte inflationen ind i 2022. HICP-inflationen forventes imidlertid at falde i 2022, hovedsagelig som følge af basiseffekter i både energikomponenterne og komponenterne, som ikke omfatter energi, delvis som følge af udløbet af den midlertidige nedsættelse af den tyske momssats i januar 2021.[7] HICP-energiinflationen forventes at have toppet ved udgangen af 2021, drevet af højere brændstofpriser og toldafgifter på gas og elektricitet (se også boks 3). Disse toldsatser forventes fortsat at stige frem til begyndelsen af 2022. Energiinflationen vil falde i 2022, hovedsagelig som følge af basiseffekter kombineret med virkningen af priserne på olie og på engrosgas og -elektricitet, som antages at falde i takt med futurespriserne. HICP-inflationen ekskl. energi og fødevarer vil sandsynligvis også falde fra toppunktet i slutningen af 2021, delvis som følge af basiseffekter, men også i takt med, at prispresset aftager som følge af den gradvise afvikling af forsyningsflaskehalse, som forventes at starte i 2. kvartal 2022. De indirekte effekter af den kraftige stigning i energipriserne kan derimod udøve et opadrettet pres. Fødevareinflationen forventes fortsat at befinde sig på et højt niveau i de kommende kvartaler.

HICP-inflationen forventes at ligge stabilt på 1,8 pct. i både 2023 og 2024. Det dækker over en lille stigning i HICP ekskl. fødevarer og energi (fra 1,7 pct. til 1,8 pct.), mens fødevareinflationen og energiinflationen forventes at falde på linje med den nedadgående priskurve for oliefutures og en aftagende effekt af de finanspolitiske foranstaltninger. HICP-inflationen ekskl. energi og fødevarer forventes gradvis at stige i den sidste del af fremskrivningsperioden, understøttet af en stramning af produktmarkederne, en øget vækst i enhedslønomkostningerne og højere inflationsforventninger, som har bevæget sig tættere på ECB's inflationsmål på 2 pct. Navnlig bør den forventede stramning af arbejdsmarkedet understøtte lønvæksten og presse HICP-inflationen ekskl. energi og fødevarer op i 2023-24.

Væksten i lønsum pr. ansat forventes stadig at blive fordrejet af udbredelsen af jobfastholdelsesordninger i 2022, men derefter at forblive robust. Der har været store udsving i væksten i lønsum pr. ansat som følge af jobfastholdelsesordningerne til at sikre beskæftigelsen. Dette pressede den årlige vækst i lønsum pr. ansat ned i 2020 og har forårsaget et efterfølgende opsving i de tre første kvartaler af 2021. Denne virkning forventes at vare ved i 1. halvår 2022, hvilket betyder, at den årlige gennemsnitlige vækstrate kun vil falde en smule fra 4,2 pct. i 2021 til 3,8 pct. i 2022. Derefter forventes lønvæksten at aftage, men at forblive robust på 2,9 pct. i både 2023 og 2024. Den robuste lønvækst i de senere år af fremskrivningsperioden skyldes hovedsagelig stramheden på arbejdsmarkedet, idet arbejdsløsheden forventes at falde til et historisk lavt niveau, mens anden runde-effekter af det nuværende høje inflationsniveau på lønvæksten fortsat vil være afdæmpede på linje med den lave forekomst af formelle lønindekseringsordninger i euroområdet.[8] Der forventes visse stigninger i mindstelønnen i hele fremskrivningsperioden, men især i 2022. Sådanne stigninger vil føre til en direkte mekanisk effekt af mindstelønningerne på den samlede lønvækst, men kan også have afsmittende virkninger på hele lønstrukturen.[9] Lønvæksten i den offentlige sektor forventes konsekvent at være lavere end i den private sektor, hvilket tyder på, at der sandsynligvis ikke vil være positive afsmittende virkninger fra den offentlige til den private sektor.

Enhedslønomkostningerne forventes at stige i fremskrivningsperioden som følge af en langsommere produktivitetsvækst pr. ansat og en robust lønvækst. Efterhånden som virkningen af jobfastholdelsesordninger aftager, forventes faldet i væksten i lønsum pr. ansat mellem 2022 og 2023 at blive modsvaret af et tilsvarende fald i arbejdskraftproduktiviteten pr. ansat. Dette fører til en vækst i enhedslønomkostningerne på ca. 1 pct. i både 2022 og 2023. Den fortsatte normalisering af væksten i arbejdskraftproduktiviteten i 2024 kombineret med en fortsat robust lønvækst indebærer imidlertid en betydelig stigning i enhedslønomkostningerne, som vil bidrage til en stigning i HICP-inflationen ekskl. fødevarer og energi.

Figur 3

HICP for euroområdet

(ændringer i pct. år til år)

Anm.: Den lodrette linje angiver starten på fremskrivningsperioden.

Det eksterne prispres forventes at blive væsentligt større end det indenlandske prispres i 2022, men at falde til betydeligt lavere niveauer senere i fremskrivningsperioden. Den årlige vækst i importdeflatoren forventes at stige fra -2,6 pct. i 2020 til 6,7 pct. i 2021. Stigningen skyldes hovedsagelig stigninger i oliepriserne og råvarepriserne ekskl. energi, men også visse stigninger i inputomkostninger i forbindelse med forsyningsmangel og euroens svækkelse. Fra 2022 forventes importprisvæksten at aftage og at ligge på 0,8 pct. i 2024.

Sammenlignet med september 2021-fremskrivningerne er udsigterne for HICP-inflationen blevet opjusteret med 0,4 procentpoint i 2021, 1,5 procentpoint i 2022 og 0,3 procentpoint i 2023. Lidt over halvdelen af den samlede justering vedrører HICP-energikomponenten (hovedsagelig koncentreret i 2022), lidt under en tredjedel vedrører HICP-inflationen ekskl. fødevarer og energi, og resten vedrører HICP-fødevarekomponenten. Disse justeringer afspejler nyere overraskende data, større opadrettede direkte og indirekte effekter fra den seneste tids kraftige stigning i priserne på energiråvarer, et større og mere vedvarende opadrettet pres fra forsyningsforstyrrelser, kraftigere lønvækst og en depreciering af eurokursen.

Boks 3

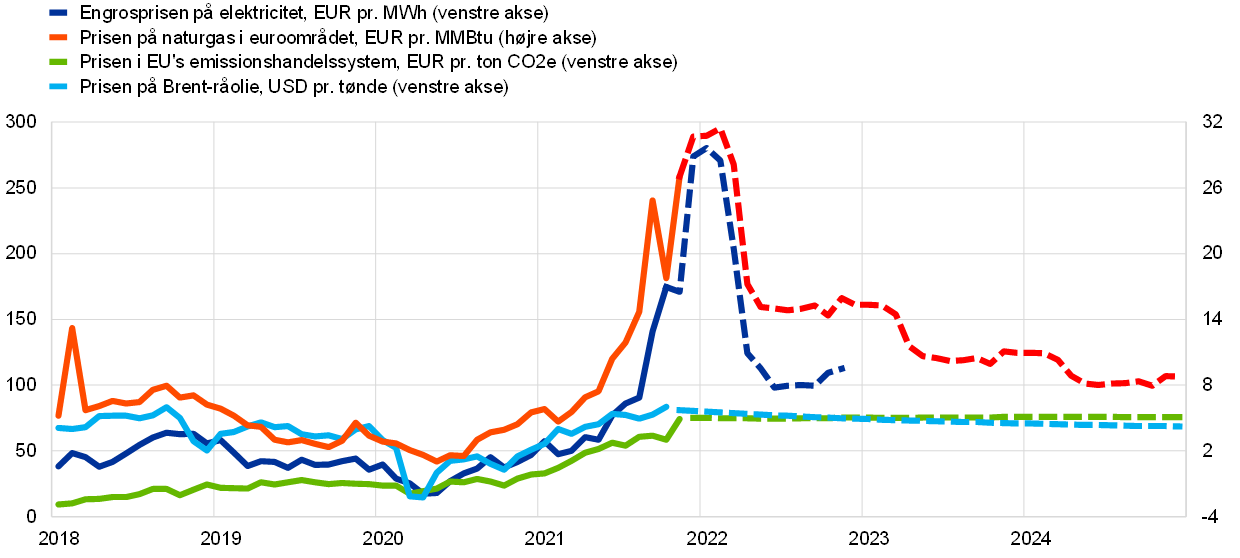

Udviklingen i priserne på energiråvarer og deres indvirkning på fremskrivningen af HICP-energipriserne

Priserne på energiråvarer er steget betydeligt fra lavpunktet under pandemien, drevet af udbuds- og efterspørgselsfaktorer (figur A). Den globale økonomiske genopretning har øget efterspørgslen efter olie og gas. Efterspørgslen efter gas blev yderligere understøttet af det kolde vejr sidste vinter og af den vindstille sommer, som lagde en dæmper på produktionen af vindkraft og førte til substitution med gas. Desuden blev oliepriserne understøttet af forsyningsnedskæringerne fra OPEC+ og en langsom stigning i produktionen af skiferolie i USA, samtidig med at forsyningen af gas fra Norge og Rusland til de europæiske gasmarkeder har været lav. EU's engrospriser på elektricitet steg primært på grund af højere gaspriser, da elpriserne er baseret på kraftværkernes kortsigtede marginalomkostninger.[10] Højere kvotepriser under EU's emissionshandelsordning (ETS) spillede også en rolle.

Antagelserne, der ligger til grund for basisfremskrivningen af HICP-energipriserne, som er baseret på futurespriserne, indikerer, at priserne på energiråvarer vil falde i 2022. De tekniske antagelser i tidligere fremskrivninger var hovedsagelig baseret på priskurven for oliefutures, men er i december 2021-fremskrivningerne blevet suppleret af futurespriserne på gas og el som følge af den observerede udvikling, hvor gaskontrakter ikke længere er knyttet til olieprisen. I øjeblikket er oliefutureskurven nedadgående (figur A). Dette ses ofte på et stramt oliemarked, hvor man kan opnå en præmie ved at have olien liggende på lager, det såkaldte "convenience yield". Men den faldende kurve kan også afspejle markedets forventning om, at olieefterspørgslen og -udbuddet kan nå en balance i begyndelsen af 2022, og at udbuddet derefter overstiger efterspørgslen, således som Det Internationale Energiagentur i øjeblikket forudser.[11] Baseret på futurespriserne på engrosmarkederne forventes gas- og elpriserne også at falde efter denne vinter, da gasforbruget afhænger af behovet for opvarmning.

Figur A

Olie-, gas-, el- og ETS-priser og -futures

Kilder: Eurostat, Refinitiv, Intercontinental Exchange – ICE, Bloomberg, Gestore Mercati Energetici, Fraunhofer ISE og ECB's stabs beregninger.

Anm.: Engrospriserne på elektricitet (og futures) for euroområdet beregnes som et vægtet gennemsnit (med elproduktion som vægte) af priserne på de fem største markeder. De fuldt optrukne linjer henviser til engros- og spotpriser, mens de stiplede linjer henviser til futures i de respektive prisserier. Den seneste observation er for november 2021 (oktober 2021 for elpriser). Skæringsdatoen for futures er 25. november 2021.

HICP-energiinflationen nåede op på 27,4 pct. i november 2021 med et stigende bidrag fra gas- og elpriserne i de seneste måneder (figur B, diagrammet til venstre). Historisk set udgør priserne på brændstof til transport det største bidrag til HICP-energiinflationen. Brændstofpriserne er stadig den dominerende drivkraft bag HICP-energiinflationen, men har forholdsmæssigt spillet en noget mindre rolle på det seneste. Nærmere bestemt bidrog brændstofpriserne med 14,1 procentpoint til den årlige ændring i energipriserne i oktober, mens el- og gaspriserne tilsammen bidrog med 9,3 procentpoint og nåede et historisk højt niveau. Udviklingen i gas- og elpriserne er dog meget uensartet i de forskellige eurolande. Dette skyldes forskelle i engrosprisernes gennemslag, som afhænger af prissammensætningen, prisfastsættelsesmekanismen og det energimiks, der anvendes til elproduktionen. Desuden har forskellige eurolande indført eller planlægger at indføre midlertidige finanspolitiske foranstaltninger for at afbøde konsekvenserne af de stigende energipriser for forbrugerne. I nogle lande har disse foranstaltninger en direkte indvirkning på forbrugerpriserne (fx via lavere indirekte skatter), mens andre har form af overførsler (fx til lavindkomsthusstande) og derfor ikke har nogen direkte indvirkning.

Fremskrivningerne fra december 2021 tyder på, at den gennemsnitlige energiinflation vil forblive høj i 2022, hvilket holder den samlede inflation på et ret højt niveau, men at den vil blive mere afdæmpet i 2023 og 2024 (figur B, diagrammet til højre). Energiinflationen ventes at toppe omkring årsskiftet 2021/22. Ud over de høje brændstofpriser forventes det høje niveau at blive understøttet af gas- og elpriserne, hvilket bl.a. afspejler forsinkede effekter på forbrugerpriserne som følge af stigninger i engrospriserne i de seneste måneder samt høje futurespriser på energi over vinteren. Derefter forventes energiinflationen gradvis at falde som følge af faldende olie- og gasfutureskurver og nedadrettede basiseffekter fra de høje månedlige stigninger i energipriserne i 2021. Disse basiseffekter forventes navnlig at få en kraftig nedadrettet effekt på energiinflationen i januar, marts, juli og oktober næste år (blå søjler i figur C). Sammenlagt for året forventes de nedadrettede basiseffekter at trække mere end 20 procentpoint fra energiinflationen i november 2022 i forhold til niveauet i november 2021 (gule søjler i figur C).[12] I 2023 og 2024 er energiinflationens bidrag til den samlede HICP-inflation meget lille, hvilket afspejler den nedadgående kurve for prisen på oliefutures. Den vil imidlertid blive understøttet af tilbagerulningen af de midlertidige finanspolitiske foranstaltninger, der har til formål at sænke energipriserne, og af nationale klimaforanstaltninger.

Figur B

HICP-energiinflation: tidligere og fremskrevne værdier

(årlig ændring i pct. og bidrag i procentpoint)

Kilder: Eurostat, fremskrivninger fra december 2021 og ECB's stabs beregninger.

Anm.: Den seneste observation er for november 2021 for HICP-energi og oktober 2021 for de enkelte komponenter.

Figur C

Basiseffekternes indvirkning på energiinflationen

(procentpoint)

Kilder: Eurostat og ECB's stabs beregninger.

Anm.: Basiseffekterne måned-til-måned viser basiseffektens bidrag til ændringen i den årlige energiinflation fra måned til måned. Basiseffekternes kumulative indvirkning beregnes ved at sammenlægge basiseffekterne måned-til-måned og vises altid i forhold til en bestemt referencemåned. Eksempelvis kan ca. 10 procentpoint af faldet i energiinflationen i juni 2022 i forhold til inflationen i november 2021 tilskrives basiseffekterne.

Politisk usikkerhed om den fremtidige anvendelse af gas og olie kan bidrage til volatiliteten i råvarepriserne under den grønne omstilling. Efterspørgslen efter olie og gas afhænger helt af, hvilken politisk strategi der anvendes i hele verden for at tackle udfordringerne i forbindelse med klimaændringerne, samt af tilgængeligheden af vedvarende energikilder. Indtil energieffektiviteten og produktionskapaciteten for vedvarende energikilder er blevet tilstrækkelig opskaleret, kan efterspørgslen efter fossile brændstoffer såsom gas fortsat være høj og volatil.

Ud over de nationale klimaændringspolitikker kan EU's klimaændringspolitikker og stigende CO2-priser også have en indvirkning på udviklingen i energipriserne. Kvotepriserne i EU ETS steg til over 70 EUR pr. ton CO2-ækvivalenter i november. Mens priskurven for ETS-futures kun er let opadgående (figur A), er de fleste skøn over det CO2-prisniveau, der kræves for at opfylde EU's emissionsreduktionsmål, højere end de nuværende priser. CO2-priserne vil sandsynligvis stige i EU, da Europa-Kommissionen har foreslået at reformere EU ETS, navnlig med en udvidelse af anvendelsesområdet for ETS, og at revidere EU's energibeskatningsdirektiv. Dette kan få en gradvis indvirkning på energipriserne, i takt med at de foreslåede foranstaltninger indfases.

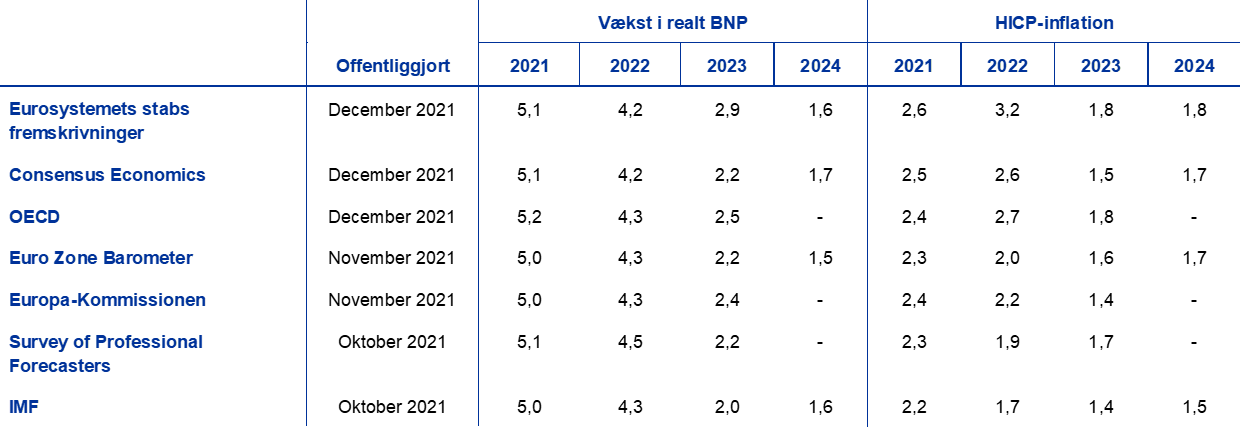

Boks 4

Prognoser udarbejdet af andre institutioner

En række internationale organisationer og private institutioner udarbejder prognoser for euroområdet. Disse prognoser kan imidlertid ikke sammenlignes direkte, hverken indbyrdes eller med Eurosystemets stabs makroøkonomiske fremskrivninger, idet de er afsluttet på forskellige tidspunkter. De er sandsynligvis også baseret på forskellige antagelser om covid-19-pandemiens fremtidige udvikling. Disse fremskrivninger anvender desuden forskellige metoder til at udlede antagelser om budgetvariabler samt finansielle og eksterne variabler, herunder priser på olie og andre råvarer. Endelig anvendes der forskellige metoder til at korrigere for antal arbejdsdage i de forskellige prognoser (se tabellen).

Sammenligning af de seneste prognoser for væksten i realt BNP og HICP-inflationen i euroområdet

(ændringer i pct. år til år)

Kilder: Consensus Economics Forecasts, 9. december 2021, data for 2023 og 2024 er taget fra undersøgelsen, der blev gennemført i oktober 2021; OECD december 2021 Economic Outlook 110; MJEconomics for the Euro Zone Barometer, 18. november 2021, data for 2023 og 2024 er taget fra undersøgelsen, der blev gennemført i oktober 2021; Europa-Kommissionens efterårsprognose 2021; ECB Survey of Professional Forecasters for 4. kvartal 2021, der blev gennemført mellem 1. og 11. oktober 2021; IMF World Economic Outlook, 12. oktober 2021.

Anm.: De makroøkonomiske fremskrivninger udarbejdet af Eurosystemets stab opgiver årlige vækstrater, der er korrigerede for antal arbejdsdage pr. år, hvilket ikke gælder de årlige vækstrater, som opgives af Europa-Kommissionen og IMF. I andre prognoser bliver det ikke præciseret, om de opgivne data er korrigerede for antal arbejdsdage. De historiske data kan afvige fra de seneste publikationer fra Eurostat på grund af data, som er offentliggjort efter skæringsdatoen for fremskrivningerne.

I Eurosystemets stabs december 2021-fremskrivninger ligger væksten i realt BNP på et lavere niveau end andre prognoser for 2022, men markant højere end disse i 2023, mens fremskrivningen af inflationen ligger betydeligt over andre institutioners fremskrivninger for 2022 og øverst i intervallet for 2023. Fremskrivningen af væksten i december 2021 ligger under andre prognoser for 2022, men kun marginalt under de seneste fremskrivninger, som omfatter de seneste oplysninger om intensiveringen af forsyningsflaskehalse og om pandemien og dertil knyttede restriktioner. Et kraftigere opsving i takt med, at forsyningsflaskehalse afvikles, kan til dels forklare den højere fremskrivning af væksten i 2023. Hvad angår inflationen, er december 2021-fremskrivningen for 2022 højere end i de andre prognoser. Dette kan i vid udstrækning forklares ved, at HICP-dataene fra november 2021 er medtaget, og at den forventede inflation er højere i de mere volatile komponenter. Forskellene i forhold til andre prognoser for 2024 er begrænsede for både vækst og HICP-inflation.

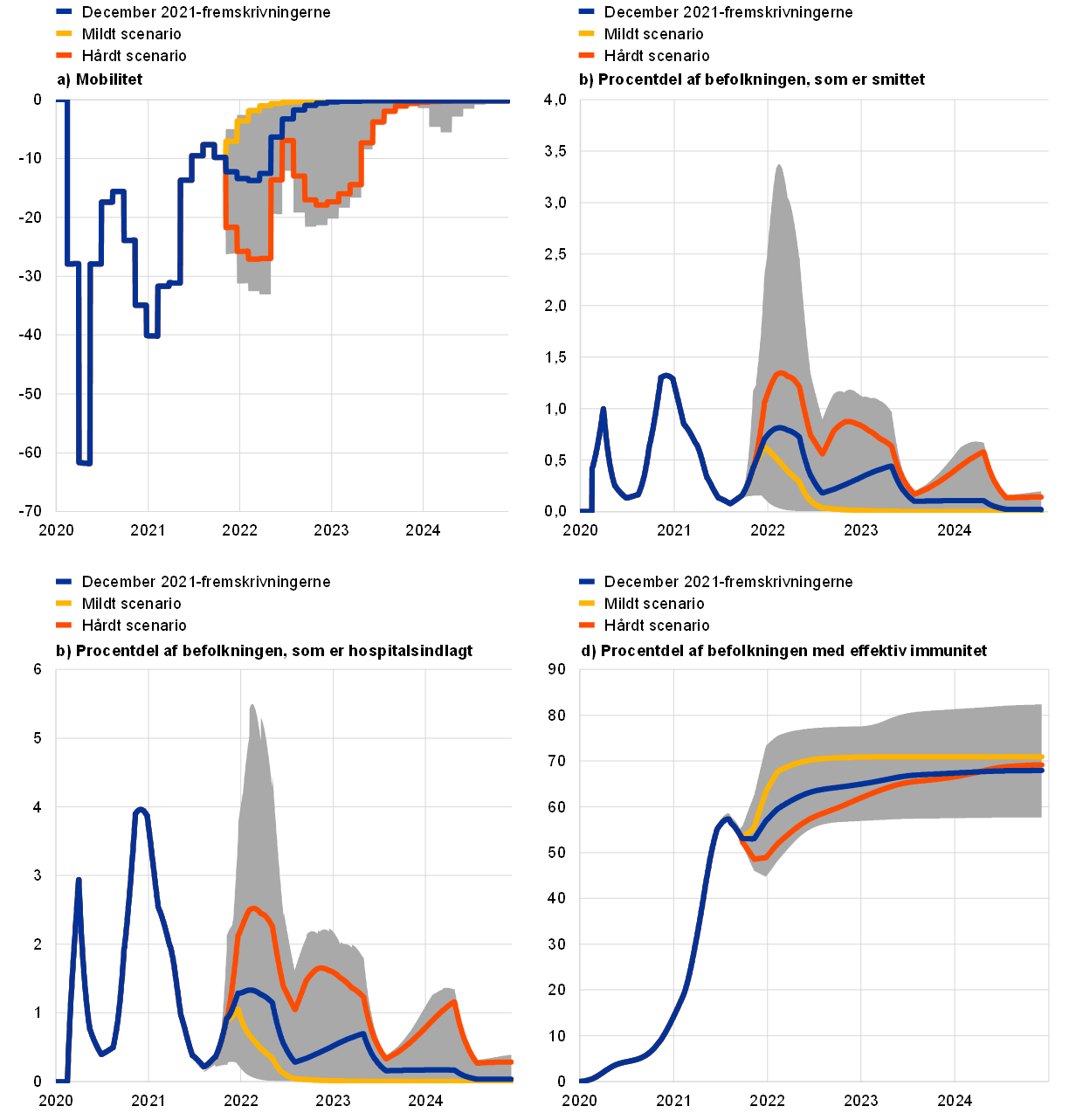

Boks 5

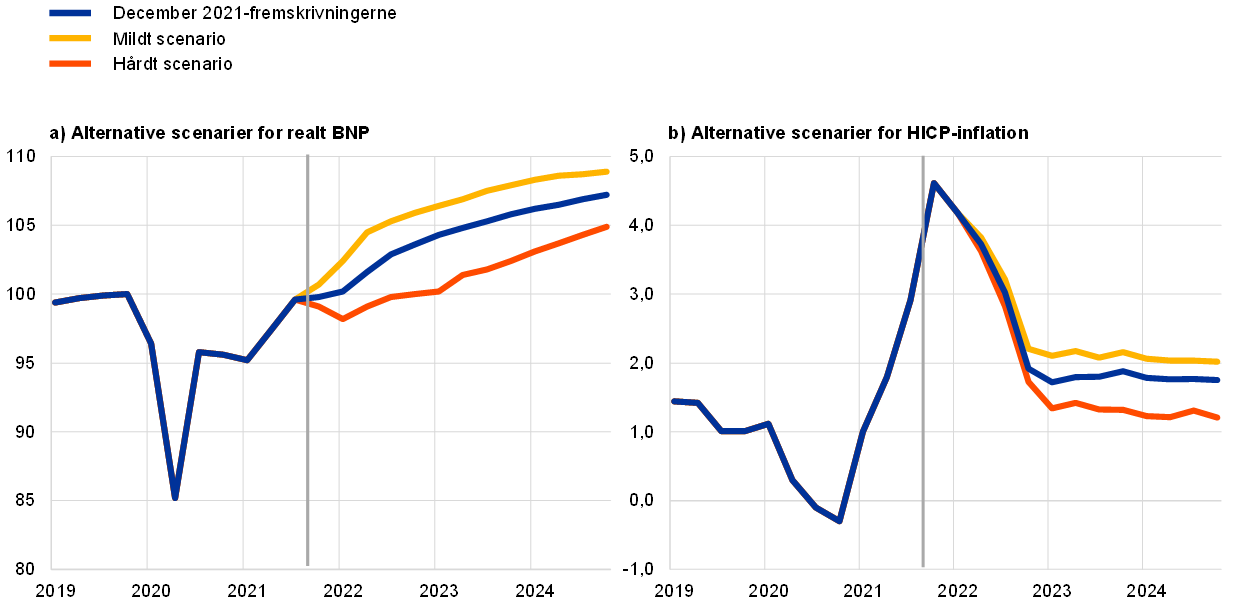

Alternative scenarier for de økonomiske udsigter i euroområdet

Da der fortsat hersker betydelig usikkerhed om den fremtidige udvikling af pandemien og dens økonomiske konsekvenser, hvilket understreges af den nye omikronvariant, opstilles der i denne boks to forskellige scenarier for december 2021-fremskrivningernes basisscenario.[13] Sammenlignet med basisscenariet antages det i det milde scenario, at pandemien vil forsvinde hurtigere i løbet af 2022 – især i vækstøkonomierne som følge af en antagelse om hurtigere udrulning af vaccinationer. I dette scenario ville smittetallene være lavere, vaccinernes effektivitet ville være højere, og risikoen for reinfektion ville være mindre (figur A). Dette ville fremskynde en lempelse af restriktionerne med stærke positive tillidseffekter og meget begrænsede økonomiske omkostninger til følge. I modsætning hertil er antagelsen i det hårde scenario, at sundhedskrisen vil være mere langvarig og præget af tilbagevendende pandemibølger (med nye virusvarianter – en risiko, som omikronvarianten har understreget) og en lavere andel af befolkningen, som er effektivt beskyttet. Den kraftige genopblussen af smittetilfælde og hospitalsindlæggelser, som ville være en følge heraf, forventes at medføre en stramning af restriktionerne på mobilitet og dermed at lægge en dæmper på den økonomiske aktivitet i begyndelsen af 2022, omend i mindre grad end i begyndelsen af 2021. Sundhedskrisen antages at fortsætte indtil midten af 2023, hvilket vil dæmpe aktiviteten og medføre økonomiske mén, der forstærkes af et stigende antal konkurser.

Figur A

Pandemiske simuleringer med ECB-BASIR-modellen

(procentvise afvigelser fra de første fem uger af 2020 (figuren øverst til venstre); procentdel af befolkningen (alle andre figurer)

Kilder: Google Mobility-rapporter, Det Europæiske Center for Forebyggelse af og Kontrol med Sygdomme (ECDC) og ECB's beregninger.

Anm.: Fordelingen er opnået ved tilfældige simuleringer, hvor der tages højde for usikkerheden om i) vaccinationsraten U~[0,8 pct. - 1,2 pct.], ii) vaccinationseffektiviteten U~[30 pct. - 70 pct.], vaccinationseffektiviteten (indlæggelser) U~[65 pct. - 85 pct.] og reinfektionsusikkerheden U ~[0 pct. - 15 pct.] , iii) stigningen i infektionsraten som følge af en ny deltavirusvariant N~(60 pct., 10 pct. standardafvigelse), iv) usikkerhed om SIR-parameteret, v) usikkerhed om læringseffekter N~(52 pct., 10 pct. standardafvigelse) og vi) den historiske usikkerhed, som findes i residualerne.

Realt BNP vil i det milde scenario stige kraftigt i 2022, men kun moderat i det hårde scenario, mens det i begge scenarier vil falde i et stadig snævrere interval mod slutningen af fremskrivningsperioden (figur B). Det milde scenario indebærer en kraftig vækst i begyndelsen af 2022, understøttet af effektive vacciner og økonomisk robusthed over for restriktioner, navnlig i vækstmarkedsøkonomierne. Dette vil – set i forhold til basisscenariet –føre til en højere udenlandsk efterspørgsel i euroområdet og dermed en højere eksport, hvilket skaber stærke positive tillidseffekter. Sammen med en kraftigere end forventet stigning i aktiviteter, der indebærer tæt fysisk kontakt, forårsager disse effekter en kraftigere stigning i forbruget, et mere markant fald i opsparingskvoten og en kraftigere nedgang i arbejdsløsheden i forhold til basisscenariet. I det milde scenario forventes den økonomiske aktivitet i midten af 2022 at ligge på et højere niveau end før pandemiens start. I det hårde scenario vil euroområdet komme ind i en teknisk recession med en nedgang i den økonomiske aktivitet i 4. kvartal 2021 og 1. kvartal 2022, efterhånden som restriktionerne strammes. Den økonomiske vækst vil være svagere end i basisscenariet indtil begyndelsen af 2023 som følge af, at restriktionerne kun vil blive lempet gradvis, og som følge af betydelig usikkerhed i det hårde scenario. Idet husholdningerne i dette scenario fortsat er forsigtige og opretholder en høj opsparingskvote, fremhæver den vedvarende høje arbejdsløshed risiciene på arbejdsmarkedet, da virksomhedernes sårbarheder og insolvens vil øge behovet for omfordeling af arbejdskraft.

Alternative makroøkonomiske scenarier for euroområdet

(ændringer i pct. år til år, i pct. af arbejdsstyrken)

Anm.: Tallene for realt BNP bygger på sæsonkorrigerede data og data korrigerede for antal arbejdsdage. De historiske data kan afvige fra de seneste publikationer fra Eurostat på grund af data, som er offentliggjort efter skæringsdatoen for fremskrivningerne.

Selvom HICP-inflationen er næsten ens i de forskellige scenarier på kort sigt, vil den ligge på 2,0 pct. i det milde scenario i 2023-24, mens den vil falde betydeligt i det hårde scenario senere i fremskrivningsperioden (figur B). I begge scenarier topper inflationen i 4. kvartal 2021 på grund af overvejende midlertidige faktorer, herunder basiseffekter fra højere energipriser og forsyningsflaskehalse, men herefter varierer den mellem de to scenarier som følge af forskellige realøkonomiske forhold. Navnlig fører et stærkt opadrettet pres fra stramningen af produkt- og arbejdsmarkederne til en betydelig stigning i den underliggende inflation i 2024 i det milde scenario, mens den fortsat vil være afdæmpet i 2023-24 i det hårde scenario.

Figur B

Alternative scenarier for realt BNP og HICP-inflationen i euroområdet

(kædede mængder: 4. kvt. 2019 = 100 (figuren til venstre); ændringer i pct. år til år (figuren til højre)

Anm.: Dataene for realt BNP er sæsonkorrigerede og korrigerede for antal arbejdsdage. Den lodrette linje angiver starten på den aktuelle fremskrivningsperiode. De historiske data kan afvige fra de seneste publikationer fra Eurostat på grund af data, som er offentliggjort efter skæringsdatoen for fremskrivningerne.

Disse simuleringer er med forbehold af, at der i begge scenarier antages ikke at være nogen indvirkning på forsyningsflaskehalse og deres makroøkonomiske konsekvenser. Dette skyldes usikkerheden om, hvilke konsekvenser den fremtidige udvikling i pandemien vil have på forsyningsflaskehalse. På den ene side kan en forværring af pandemien og den lavere efterspørgsel have en afhjælpende effekt på begrænsningerne, da en stor del af dem skyldes den øgede efterspørgsel, der overstiger udbudskapaciteten. På den anden side kan yderligere forstyrrelser af forsyningskæderne som følge af nedlukninger og/eller et skift i sammensætningen af efterspørgslen fra forbrugertjenester til varer øge forsyningsflaskehalsene. En forøgelse af flaskehalsene vil i begge scenarier kunne dæmpe den økonomiske aktivitet og samtidig lægge et opadrettet pres på priserne, mens de modsatte virkninger ville opstå, hvis flaskehalsene blev mindre.

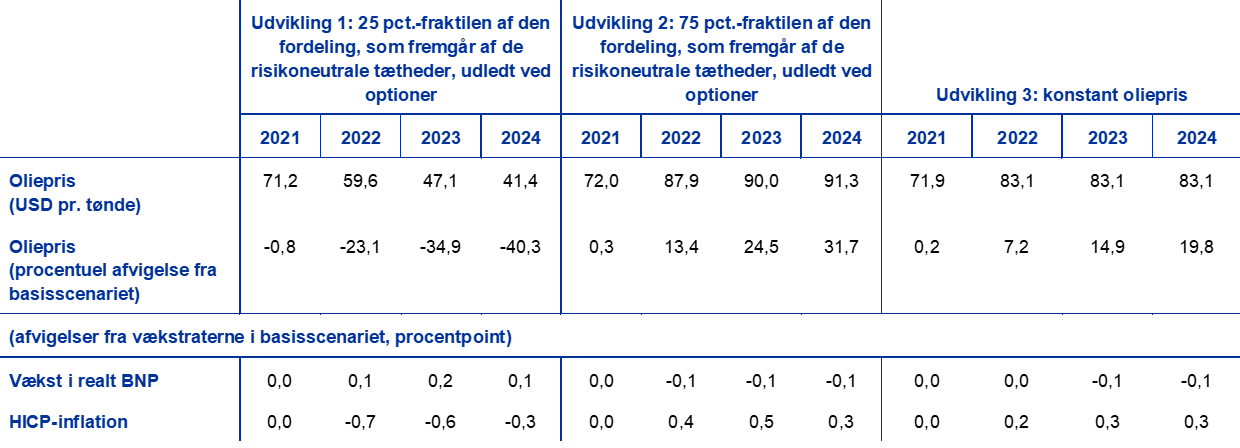

Boks 6

Følsomhedsanalyse

Fremskrivninger baseres i stor udstrækning på tekniske antagelser om udviklingen i en række vigtige variabler. Da nogle af disse kan have en stor effekt på fremskrivningerne for euroområdet, kan en undersøgelse af, hvor følsomme fremskrivningerne er over for alternative udviklingsmønstre i disse underliggende antagelser, være en hjælp til at analysere de risici, der er forbundet med dem.

Formålet med denne følsomhedsanalyse er at vurdere konsekvenserne af en alternativ udvikling i oliepriserne. De tekniske antagelser om udviklingen i oliepriserne er baseret på oliefutures. Flere forskellige udviklingsmønstre i olieprisen analyseres. Det første er baseret på 25 pct.-fraktilen af den fordeling, som fremgår af tæthederne udledt ved optioner (option-implied densities) for olieprisen 25. november 2021, der er skæringsdatoen for de tekniske antagelser. Denne udvikling indebærer et gradvist fald i olieprisen til ca. 40 pct. under antagelsen i basisscenariet for 2024. På grundlag af gennemsnittet af en række af de makroøkonomiske modeller, som staben anvender, ville denne udvikling have en lille opadrettet effekt på væksten i realt BNP og en mere markant nedadrettet effekt på HICP-inflationen i hele fremskrivningsperioden. Det andet udviklingsmønster er baseret på 75 pct.-fraktilen af den samme fordeling og indebærer en stigning i olieprisen til ca. 32 pct. over antagelsen i basisscenariet for 2024. Denne udvikling ville have en meget lille nedadrettet effekt på væksten i realt BNP og en noget kraftigere opadrettet effekt på HICP-inflationen i 2022-24. Det tredje udviklingsmønster er baseret på en antagelse om, at olieprisen forbliver på det samme niveau som på skæringsdatoen, dvs. 83,1 USD pr. tønde, hvilket i 2024 vil være ca. 20 pct. højere end antagelsen i basisscenariet for det år. Denne udvikling ville have en marginal nedadrettet effekt på væksten i realt BNP i 2023-24, mens HICP-inflationen ville blive 0,2-0,3 procentpoint højere i 2022-24.

Effekten af forskellige udviklingsmønstre i olieprisen

Anm.: 25 pct.- og 75 pct.-fraktilerne henviser til fordelingen af de risikoneutrale tætheder (neutral densities) for olieprisen, udledt ved optioner pr. 25. november 2021. Den konstante oliepris fastsættes pr. samme dato. De makroøkonomiske virkninger opføres som gennemsnit ud fra en række af de makroøkonomiske modeller, som staben anvender.

© Den Europæiske Centralbank 2021

Postadresse 60640 Frankfurt am Main, Tyskland

Telefon +49 69 1344 0

Websted www.ecb.europa.eu

Alle rettigheder forbeholdt. Kopiering til uddannelsesformål eller i ikke-kommercielt øjemed er tilladt, såfremt kilden angives.

For så vidt angår specifik terminologi henvises til ECB glossary (findes kun på engelsk).

HTML ISSN 2529-4644, QB-CF-21-002-DA-Q

- Skæringsdatoen for de tekniske antagelser om fx oliepriser og valutakurser var 25. november 2021 (boks 1). De makroøkonomiske fremskrivninger for euroområdet blev afsluttet 1. december 2021. De aktuelle makroøkonomiske fremskrivninger dækker perioden 2021-24. Ved fortolkningen af dem bør der tages højde for, at en så langvarig fremskrivningsperiode er forbundet med meget stor usikkerhed. Se artiklen An assessment of Eurosystem staff macroeconomic projections i ECB Månedsoversigt for maj 2013. På adressen http://www.ecb.europa.eu/pub/projections/html/index.en.html (engelsk) findes de data, der ligger til grund for udvalgte tabeller og figurer, i et tilgængeligt format. En komplet database med tidligere makroøkonomiske fremskrivninger udarbejdet af ECB's og Eurosystemets stab findes på adressen https://sdw.ecb.europa.eu/browseSelection.do?node=5275746.

- I betragtning af den meget store usikkerhed om den nye omikronvariants vigtigste epidemiologiske karakteristika omfatter fremskrivningerne kun virkningen af inddæmningsforanstaltninger, der var truffet eller annonceret på det tidspunkt, hvor fremskrivningerne blev afsluttet.

- Se "The impact of supply bottlenecks on trade", Economic Bulletin, 6. udgave, ECB, 2021, og "Sources of supply chain disruptions and their impact on euro area manufacturing", endnu ikke udgivet, Economic Bulletin, 8. udgave, ECB, 2021.

- Se også boks 2 med titlen "Udviklingen i husholdningernes opsparingskvote og konsekvenserne for de økonomiske udsigter for euroområdet", Makroøkonomiske fremskrivninger for euroområdet udarbejdet af Eurosystemets stab, juni 2021.

- Antagelsen om den nominelle 10-årige statsobligationsrente i euroområdet er baseret på den vægtede gennemsnitlige rente på landenes 10-årige benchmarkobligation, vægtet i forhold til årlige BNP-tal og forlænget med terminsudviklingen, som udledes af ECB's 10-årige par-rente fra rentekurven for alle obligationer i euroområdet, hvor den indledende forskel mellem de to serier er holdt konstant i fremskrivningsperioden. Spændene mellem landespecifikke statsobligationsrenter og det tilsvarende euroområdegennemsnit antages at være konstant i fremskrivningsperioden.

- Se Labour supply developments in the euro area during the COVID-19 pandemic, Economic Bulletin, 7. udgave, ECB, 2021.

- I fremskrivningerne udarbejdet af Eurosystemets/ECB's stab holdes HICP-vægtene pr. konvention konstante i fremskrivningsperioden. Som følge af de store ændringer i forbrugsmønstrene, som covid-19-pandemien har foranlediget, og muligheden for, at forbrugsmønstrene i de kommende år vender tilbage til deres udgangspunkt, kan fremtidige ændringer i HICP-vægtene føre til yderligere volatilitet i HICP's årlige ændringstakt, som ikke er indregnet i stabens fremskrivninger. Effekten på den gennemsnitlige inflation i kalenderårene i fremskrivningsperioden forventes dog at være lille.

- Se "The prevalence of private sector wage indexation in the euro area and its potential role for the impact of inflation on wages", Economic Bulletin, 7- udgave, ECB, 2021.

- På grund af usikkerhed med hensyn til timingen og gennemførelsen er den nyligt bebudede mindstelønsstigning i Tyskland endnu ikke medtaget i basisfremskrivningerne.

- Prisfastsættelsesmekanismen indebærer, at engrosprisen for elektricitet fastsættes af den dyreste teknologi, der er nødvendig for at imødekomme efterspørgslen efter elektricitet. I perioder med spidsbelastningsefterspørgsel fastsætter gasfyrede kraftværker normalt prisen, hvorved engrospriserne for elektricitet og gas knyttes sammen.

- Se Det Internationale Energiagentur, "Oil Market Report", 16. november 2021.

- Yderligere oplysninger om begrebet basiseffekter og deres rolle i inflationsdynamikken findes i boksen "Recent dynamics in energy inflation: the role of base effects and taxes", Economic Bulletin, 3. udgave, ECB, 2021.

- Scenarierne er opstillet ved hjælp af ECB-BASE-modellen (se Angelini, E., Bokan, N., Christoffel, K., Ciccarelli, M. og Zimic, S., "Introducing ECB-BASE: The blueprint of the new ECB semi-structural model for the euro area", Working Paper Series, nr. 2315, ECB, september 2019. Desuden er resultaterne af pandemien, som fremgår af de to scenarier (vist i figur A), genereret på grundlag af ECB-BASIR-modellen (en udvidelse af ECB-BASE-modellen, se Angelini, E., Damjanović, M., Darracq Pariès, M. and Zimic, S., "ECB-BASIR: a primer on the macroeconomic implications of the Covid-19 pandemic", Working Paper Series, nr. 2431, ECB, juni 2020). Som følge af usikkerheden om, hvilken indvirkning pandemiens forskellige udviklingsmønstre vil have på de tekniske antagelser, er disse uændrede i forhold til basisscenariet.

- 16 December 2021

- 3 January 2022