Podsumowanie minionego roku

W 2023 roku EBC poczynił trwałe postępy w przeciwdziałaniu inflacji w strefie euro. Na początku roku inflacja konsumencka wciąż znajdowała się blisko rekordowo wysokich poziomów. Niekorzystne skutki wcześniejszych szoków podażowych i popytowych, choć coraz słabsze, nadal powodowały wzrost cen. W ciągu roku nastąpił jednak znaczny spadek inflacji – pod wpływem dwóch istotnych czynników.

Po pierwsze, wpływ wcześniejszych szoków zaczął zanikać. Doszło do gwałtownego spadku cen energii, po ich dużym wzroście wywołanym nieuzasadnioną wojną Rosji przeciwko Ukrainie, oraz dalszego zmniejszenia się globalnych zatorów podażowych. Za spadek inflacji w 2023 w połowie odpowiadały właśnie niższe ceny energii. Po drugie, EBC kontynuował zacieśnianie polityki pieniężnej, co pomogło dalej obniżyć inflację przez stłumienie popytu. W sumie od stycznia do września podnieśliśmy stopy procentowe o dodatkowe 200 punktów bazowych.

Przy podejmowaniu decyzji w sprawie stóp, z uwagi na wysoce niepewne otoczenie, w dalszym ciągu stosowaliśmy podejście oparte na danych. Na potrzeby dokładnej kalibracji skali niezbędnych podwyżek wprowadziliśmy trzy kryteria: perspektywy inflacji, dynamikę inflacji bazowej i siłę transmisji polityki pieniężnej. Do września odnotowaliśmy poprawę perspektyw inflacji i silne oddziaływanie polityki pieniężnej. Inflacja bazowa pozostała jednak podwyższona, a wewnętrzna presja cenowa była wciąż silna.

Na tej podstawie ustaliliśmy, że podstawowe stopy procentowe EBC znalazły się na poziomach, które – jeśli zostaną utrzymane przez dostatecznie długi okres – znacząco przyczynią się do szybkiego powrotu inflacji do docelowego poziomu. Jednocześnie zobowiązaliśmy się do utrzymania stóp na tych poziomach tak długo, jak będzie to konieczne, a przy tym do dalszego stosowania – przy ustalaniu odpowiedniego stopnia i czasu trwania restrykcyjności – podejścia opartego na danych, uwzględniającego te same kryteria.

Równolegle poczyniliśmy postępy w normalizowaniu bilansu Eurosystemu, by zapewnić jego spójność z ogólnym nastawieniem naszej polityki. W 2023 suma bilansowa zmniejszyła się o ponad 1 bln euro, co w znacznej mierze było skutkiem upływu terminów zapadalności i przedterminowych spłat w ramach ukierunkowanych dłuższych operacji refinansujących. W ciągu roku zakończyliśmy także reinwestycje w ramach programu skupu aktywów. A w grudniu ogłosiliśmy stopniowe wygaszanie reinwestycji w ramach nadzwyczajnego programu zakupów w czasie pandemii.

Trwałym postępom w przeciwdziałaniu inflacji towarzyszyły coraz bardziej zaawansowane prace nad uwzględnieniem ryzyka klimatycznego w naszych zadaniach. W marcu po raz pierwszy opublikowaliśmy informacje finansowe dotyczące utrzymywanych przez Eurosystem papierów wartościowych sektora przedsiębiorstw w kontekście zmian klimatycznych. W ciągu 12 miesięcy od października 2022, gdy zaczęliśmy ukierunkowywać reinwestycje na korzyść emitentów o lepszym oddziaływaniu na klimat, intensywność emisyjna reinwestycji aktywów przedsiębiorstw zmniejszyła się o około dwie trzecie.

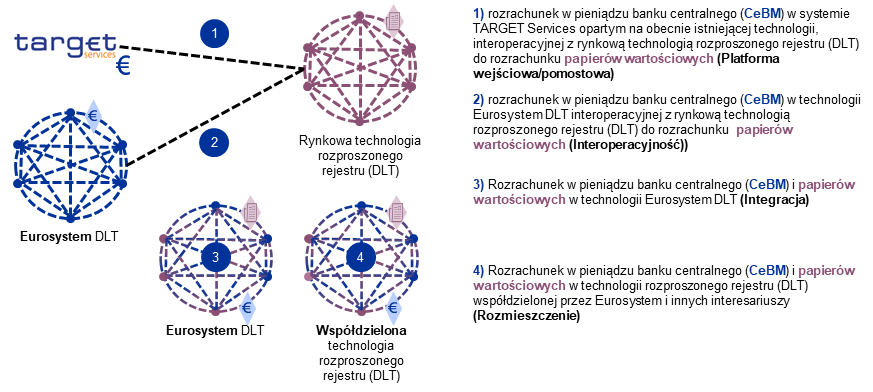

W 2023 odnotowaliśmy znaczne postępy w kolejnym istotnym obszarze naszych prac, jakim są płatności. W marcu uruchomiliśmy T2 – nowy system płatności wysokokwotowych. System T2 wspiera harmonizację i efektywność europejskich rynków finansowych, dzięki wprowadzeniu nowego systemu rozrachunku brutto w czasie rzeczywistym – w miejsce systemu TARGET2, który działał od 2007 – oraz usprawnieniu zarządzania płynnością w pieniądzu banku centralnego.

Rozpoczęliśmy również etap przygotowawczy projektu cyfrowego euro. Etap ten, uruchomiony w listopadzie po dwóch latach owocnych prac analitycznych, położy fundamenty pod ewentualną emisję cyfrowego euro. Cyfrowe euro nie zastąpiłoby gotówki, tylko stanowiłoby jej uzupełnienie. Gotówka jest wciąż najczęściej używanym środkiem płatniczym w strefie euro, a dla zdecydowanej większości jej mieszkańców ważna jest możliwość płacenia gotówką.

To jeden z powodów, dla których EBC przygotowuje nową serię banknotów euro, będących najbardziej namacalnym, widocznym symbolem jedności Europy. Na podstawie wyników dwóch sondaży przeprowadzonych latem 2023 Rada Prezesów wybrała dwa potencjalne tematy przewodnie nowej serii: „Kulturę europejską” oraz „Rzeki i ptaki”. W dalszej perspektywie Europejczycy będą mogli wyrazić swoje preferencje co do wybranych możliwych wzorów, a ich ostatecznego wyboru EBC ma dokonać w 2026.

W roku, w którym obchodziliśmy 25-lecie EBC, powitaliśmy w strefie euro Chorwację. Po przyjęciu euro w styczniu przez Chorwację liczba krajów strefy euro wzrosła do 20 – to niemal dwukrotnie więcej niż w chwili wprowadzania wspólnej waluty. Rozszerzanie się strefy euro świadczy o niezmiennej atrakcyjności naszej unii walutowej w coraz bardziej nieprzewidywalnym świecie. W 2023 poparcie społeczne dla euro utrzymywało się blisko rekordowo wysokich poziomów.

Wszystko to nie byłoby możliwe bez ciężkiej pracy i zaangażowania pracowników EBC na rzecz naszej misji: utrzymania stabilności cen dla mieszkańców strefy euro. To zaszczyt kierować tą instytucją i jej pracownikami.

Frankfurt nad Menem, kwiecień 2024

Christine Lagarde

Prezes

Rok w liczbach

|

|

Kondycja rynku pracy w strefie euro była dobra | Inflacja w strefie euro gwałtownie spadła. |

|

|

Stopa bezrobocia w 2023 jako całości wyniosła średnio 6,5%. Spadła ona z 6,6% w styczniu 2023 do 6,5% w marcu i pozostała zasadniczo stabilna przez resztę roku. | Inflacja konsumencka w strefie euro spadła do 2,9% w grudniu 2023 z poziomu 9,2% w grudniu 2022. Spadek odnotowywało coraz więcej składowych inflacji. |

|

|

EBC w dalszym ciągu podwyższał stopy procentowe | Nastąpił dalszy wzrost odporności banków strefy euro |

|

|

W ciągu roku 2023 EBC podniósł podstawowe stopy procentowe o kolejne 200 pkt bazowych, w wyniku czego stopa depozytowa wzrosła do 4,00%. Zacieśnienie polityki pieniężnej silnie przełożyło się na gospodarkę | Współczynnik kapitału podstawowego Tier 1 banków strefy euro wyniósł 15,6% w trzecim kwartale. Wartość ta było bliska najwyższego poziomu od początku działalności europejskiego nadzoru bankowego i wynikała z wyższej rentowności i zmniejszania ryzyka dla portfeli bankowych. |

|

|

Preferencje płatnicze | Nowe wskaźniki statystyczne EBC dotyczące zmiany klimatu |

|

|

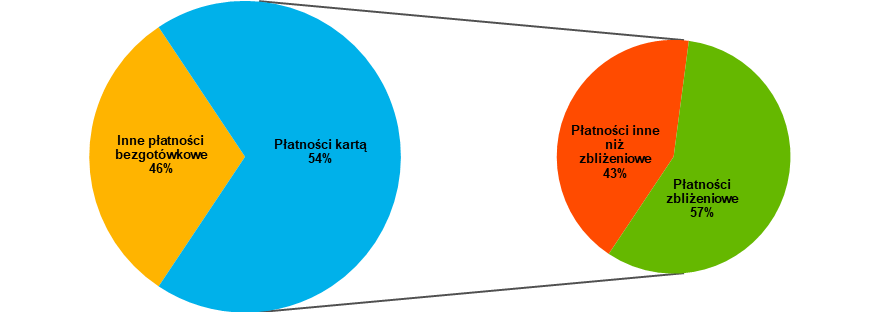

60% obywateli uważa za istotne posiadanie możliwości płacenia gotówką. Równocześnie ponad połowa konsumentów ze strefy euro woli płacić kartą lub innymi elektronicznymi metodami płatności | W ramach szeroko zakrojonego planu działam EBC na rzecz klimatu, EBC opublikował 3 zestawy wskaźników statystycznych dotyczących zrównoważonego finansowania, emisji CO2 oraz zagrożeń fizycznych. |

|

|

25. rocznica utworzenia Europejskiego Banku Centralnego | Dekarbonizacja portfela aktywów sektora przedsiębiorstw |

|

|

Obchody 25. rocznicy wprowadzenia euro i ustanowienia EBC w 2023 odbyły się pod hasłem „Wartość jedności” [The value of unity], które pozwoliło EBC podkreślić sukces wspólnej waluty i jej korzyści dla mieszkańców Europy. | Intensywność emisji dwutlenku węgla z reinwestycji spadła o ponad 65% w ciągu 12 miesięcy po rozpoczęciu ukierunkowanych reinwestycji w październiku 2022. |

1 Inflacja spada gwałtownie, a zaostrzenie polityki pieniężnej EBC jest w dalszym ciągu mocno odczuwalne

W roku 2023 gospodarka światowa radziła sobie lepiej niż początkowo oczekiwano i nadal rozwijała się w umiarkowanym tempie. Wzrost ten wynikał głównie ze wzrostu gospodarczego w gospodarkach wschodzących i Stanach Zjednoczonych, podczas gdy w większości innych rozwiniętych gospodarek silniej dawały się odczuć trudne warunki finansowania i znaczna niepewność geopolityczna. Inflacja na świecie wyraźnie spadła wraz ze spadkiem cen surowców energetycznych, natomiast bazowa presja cenowa pozostała na podwyższonym poziomie. Euro umocniło się w ujęciu nominalnym i w stosunku do dolara amerykańskiego.

Wzrost gospodarczy w strefie euro w 2023 osłabł. Sektor przemysłowy szczególnie ucierpiał w wyniku zaostrzenia warunków finansowania, wysokich kosztów nakładów i słabego popytu światowego, podczas gdy sektorowi usług początkowo nadal sprzyjały utrzymujące się skutki ponownego otwarcia gospodarki po pandemii. Choć podniesienie stóp procentowych EBC przełożyło się z dużą siłą na aktywność gospodarczą, rynek pracy pozostał dość prężny. Rządy państw strefy euro w dalszym ciągu wycofywały środki wsparcia podjęte w odpowiedzi na pandemię, skoki cen energii i szoki inflacyjne, odchodząc częściowo od poprzedniego złagodzenia polityki fiskalnej. Inflacja HICP w strefie euro gwałtownie spadła, do czego przyczynił się w szczególności spadek inflacji cen energii do wartości ujemnych w miarę jak ceny energii powracały do poziomu sprzed gwałtownych wzrostów z 2022. Również inflacja bazowa zaczęła słabnąć, pod wpływem ogólnego procesu dezinflacji i w związku z wygasaniem wpływu wcześniejszych wstrząsów i coraz silniejszym wpływem zaostrzenia polityki pieniężnej. Jednak wewnętrzna presja cenowa zastąpiła presję zewnętrzną jako najważniejszy czynnik napędzający inflację – rynek pracy sprzyjał silnym zmianom płac nominalnych, jako że pracownicy szukali rekompensaty za wcześniejsze spadki siły nabywczej spowodowane przez inflację.

1.1 Światowa aktywność gospodarcza rosła w umiarkowanym tempie, wraz ze spadkiem inflacji konsumenckiej

W obliczu zaostrzającej się polityki pieniężnej i wysokiej niepewności tempo wzrostu gospodarczego na świecie było umiarkowane

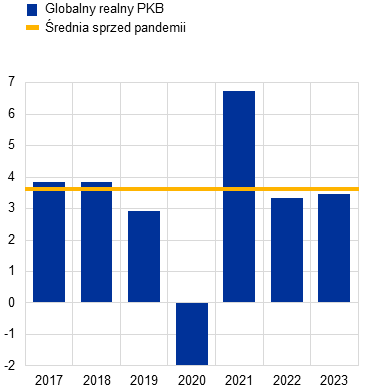

W roku 2023 gospodarka światowa nadal rosła w umiarkowanym tempie: wzrost od 2022 zasadniczo się nie zmienił i wyniósł 3,5% (wykres 1.1)[1]. Chociaż wzrost był niewielki w porównaniu z poprzednimi okresami, na początku roku był wyższy, niż oczekiwano, dzięki silnym rynkom pracy i wysokiemu popytowi na usługi utrzymującemu się pomimo dalszego zacieśniania polityki pieniężnej[2]. Siłą napędową gospodarki światowej były przede wszystkim aktywność w gospodarkach wschodzących i Stanach Zjednoczonych, podczas gdy w większości innych gospodarek rozwiniętych zaostrzone warunki finansowania i utrzymujący się wpływ czynników geopolitycznych na ceny energii miały silniejsze negatywne konsekwencje dla popytu. Gospodarka Stanów Zjednoczonych była bardziej odporna niż się spodziewano, dzięki silnemu popytowi wewnętrznemu i dobrej sytuacji na rynku pracy. Zawirowania w amerykańskim sektorze finansowym na początku roku nie miały znaczących skutków makroekonomicznych. Ożywienie gospodarcze w Chinach na początku roku, po złagodzeniu w grudniu 2022 wysoce restrykcyjnych środków podjętych w związku z pandemią, zakończyło się ponownym spowolnieniem w sektorze mieszkaniowym oraz słabym popytem wewnętrznym i zewnętrznym. Jednakże chińska gospodarka osiągnęła deklarowany przez rząd cel wzrostu wynoszący około 5%.

Wykres 1.1

Światowy PKB i jego struktura

a) Globalny realny PKB | b) Struktura światowego wzrostu gospodarczego |

|---|---|

(zmiany procentowe w ujęciu rocznym) | (udziały w pkt proc.) |

|  |

Źródła: EBC, obliczenia ekspertów EBC i projekcje makroekonomiczne ekspertów EBC, marzec 2024.

Uwagi: „Globalny PKB” nie obejmuje strefy euro. Średnia przed pandemią dotyczy okresu 2012–2019. Wartości za rok 2023 to szacunki oparte na dostępnych danych i projekcjach makroekonomicznych ekspertów EBC z marca 2024.

Dynamika handlu światowego osłabła wraz z normalizacją wzorców konsumpcji po pandemii

Handel światowy był słaby w 2023, ponieważ dynamika importu spadła do 1,2%, czyli znacznie poniżej odnotowanej w poprzednim roku stopy wzrostu wynoszącej 5,5%, przy średniej sprzed pandemii wynoszącej 3,1%[3]. Spowolnienie odzwierciedlało 3 główne tendencje. Po pierwsze popyt światowy przeniósł się ponownie z towarów na usługi, ponieważ całkowicie wycofano ograniczenia związane z pandemią. Po drugie zwiększył się udział konsumpcji w popycie krajowym, która zasadniczo generuje mniej wymiany handlowej niż inwestycje. Ponadto w 2023 gospodarki rynków wschodzących, w których handel w mniejszym stopniu reaguje na zmiany aktywności gospodarczej wniosły większy wkład w światową aktywność gospodarczą. Pomimo rosnących barier handlowych i wyników badań gospodarki wskazujących na możliwość przeniesienia łańcucha wartości, dowody na rozdrobnienie zagregowanych przepływów handlowych są jak dotąd ograniczone.

Inflacja spadła, ale bazowa presja cenowa pozostała wysoka

Wysokie wartości wskaźnika cen towarów i usług konsumpcyjnych (CPI) w ujęciu rocznym w krajach członkowskich OECD z wyłączeniem Turcji nie utrzymały się w 2023, do czego przyczyniły się niższe ceny energii. Wskaźnik ten w 2022 wyniósł 7,3%, w 2023 w ujęciu całościowym 5,3%, zaś w grudniu 2023 kształtował się na poziomie 3,9% (wykres 1.2, panel a). Inflacja z wyłączeniem cen energii i żywności również się obniżyła, ale w znacznie mniejszym stopniu, co świadczy o tym, że bazowa presja cenowa pozostawała wysoka i miała szeroki zasięg. Było to szczególnie widoczne w gospodarkach rozwiniętych, gdzie niedobór pracowników na rynkach pracy przyczynił się do wysokiego wzrostu płac, przez co inflacja cen usług była bardziej uporczywa (wykres 1.2, panel b).

Wykres 1.2

Stopa inflacji HICP i stopa inflacji bazowej w krajach OECD

a) inflacja HICP i jej składniki | b) inflacja w największych gospodarkach |

|---|---|

(roczne zmiany w proc., dane miesięczne) | (roczne zmiany w proc., dane miesięczne) |

|  |

Źródła: Źródła krajowe za pośrednictwem firmy Haver Analytics i OECD oraz obliczenia ekspertów EBC.

Uwagi: EA: strefa euro. Inflacja w krajach OECD nie obejmuje Turcji i jest obliczana na podstawie krajowych wskaźników cen towarów i usług konsumpcyjnych oraz wag wydatków na spożycie prywatne według parytetu siły nabywczej. Inflacja bazowa nie obejmuje cen energii i żywności. Najnowsze dane dotyczą grudnia 2023.

Ceny surowców energetycznych spadły, ponieważ niski popyt przewyższa ograniczenia w podaży

Ceny surowców energetycznych spadały przez cały 2023 w wyniku niższego popytu. Ceny ropy naftowej spadły o 4%, ponieważ słaby popyt na ropę naftową w gospodarkach rozwiniętych przeważył wzrost popytu po złagodzeniu restrykcji pandemicznych w Chinach. Niski popyt na ropę naftową z nawiązką zrekompensował również skutki cięć produkcji ropy naftowej przez kraje grupy OPEC+, a także zagrożenia dla podaży wynikające z czynników geopolitycznych, w tym sankcji nałożonych na Rosję i konfliktu na Bliskim Wschodzie. Spadek cen gazu w Europie był znacznie silniejszy, ponieważ ceny gazu zaczęły spadać już od końca 2022 i zmniejszyły się o kolejne 58% w 2023. Zużycie gazu w Europie utrzymywało się poniżej wartości z lat ubiegłych z powodu niższego zapotrzebowania ze strony przemysłu, zmniejszonego zużycia gazu przez gospodarstwa domowe i łagodnych warunków pogodowych w miesiącach zimowych. Stabilne dostawy ciekłego gazu ziemnego (LNG) umożliwiły również państwom europejskim całkowite uzupełnienie zapasów przed początkiem sezonu grzewczego. Pomimo większej stabilności na europejskim rynku gazu w porównaniu z rokiem poprzednim, zagrożenia związane z dostawami, takie jak strajki na australijskich terminalach LNG, wciąż powodowały wysoką zmienność cen, co świadczy o wrażliwości europejskiego rynku gazu po wstrzymaniu importu gazu z Rosji.

Euro umocniło się w ujęciu nominalnym i w stosunku do dolara amerykańskiego

Na podstawie danych z końca roku można stwierdzić, że euro umocniło się w ujęciu nominalnym (+3,9%) i w stosunku do dolara amerykańskiego (+3,4%), przy czym w ciągu roku występowały widoczne wahania. Na dynamikę kursową wpływ miały przede wszystkim zmieniające się oczekiwania rynku wynikające ze zmian w polityce pieniężnej i zmiennych perspektyw gospodarczych. W pierwszej połowie roku kurs euro początkowo umacniał się ze względu na poprawę warunków makroekonomicznych w strefie euro i szybsze zacieśnianie polityki pieniężnej, jednak w połowie lipca kurs euro w stosunku do dolara amerykańskiego zaczął spadać. Umocnienie się dolara, które miało szeroki zasięg, wynikało z niespodziewanie korzystnych danych gospodarczych oraz oczekiwań rynku dotyczących długofalowego zaostrzenia kursu polityki pieniężnej w Stanach Zjednoczonych. Rewizja oceny tego kursu pod koniec roku przy spadających stopach inflacji spowodowała ponowną aprecjację euro. Jeśli chodzi o waluty głównych partnerów handlowych, euro znacznie umocniło się w stosunku do liry tureckiej, rubla rosyjskiego, jena japońskiego i korony norweskiej. Euro odnotowało jednak spadek w stosunku do funta szterlinga, franka szwajcarskiego i złotego.

Główne zagrożenia dla perspektyw wzrostu gospodarczego na świecie pod koniec 2023 obejmowały dalszą eskalację napięć geopolitycznych, silniejsze spowolnienie gospodarki chińskiej oraz trwalszą presję inflacyjną, która wymagałaby większego zaostrzenia polityki pieniężnej niż oczekiwano. Materializacja tych rodzajów ryzyka zmniejszyłaby aktywność gospodarczą na świecie. Ponadto, światowe rynki surowców nadal były bardzo wrażliwe na ryzyko związane z podażą, co z kolei może doprowadzić do wzrostu inflacji i zaważyć na globalnym wzroście w nadchodzącym roku.

1.2 Stagnacja gospodarcza w strefie euro

Wzrost gospodarczy w strefie euro spowolnił w związku z szerszym oddziaływaniem wyższych stóp procentowych

Realny PKB strefy euro w 2023 wzrósł o 0,4%, po wzroście o 3,4% w 2022 (wykres 1.3). Wzrost odzwierciedlał dodatni wkład popytu krajowego i obrotów handlowych netto. Zmiana stanu zapasów obniżała wielkość wzrostu. Pod koniec roku produkcja w strefie euro była o 3,0% wyższa niż przed pandemią (w ostatnim kwartale 2019) i 1,4% powyżej poziomu z pierwszego kwartału 2022, kiedy to Rosja dokonała agresji zbrojnej na Ukrainę. Spowolnienie wzrostu w 2023 wynikało głównie z gospodarczych skutków wojny, która miała różne reperkusje w różnych krajach, odzwierciedlając odmienne struktury gospodarcze tych krajów. Podczas gdy sektor przemysłowy szczególnie ucierpiał w wyniku zaostrzenia polityki pieniężnej, wysokich cen energii i słabnącego popytu światowego, kondycja sektor usług pozostała stosunkowo dobra, w wyniku wciąż utrzymującego się efektu ponownego otwarcia gospodarki po pandemii. Jednak pod koniec roku ze względu na wpływ wyższych stóp procentowych na różne sektory oraz efekty uboczne słabej kondycji sektora przemysłowego oddziałujące na sektor usług, kolejne obszary zaczęły odnotowywać spadek dynamiki wzrostu.

Wykres 1.3

Realny PKB strefy euro

(zmiany roczne w proc. i udziały w pkt proc.)

Źródło: Eurostat.

Uwaga: Ostatnie dane pochodzą z roku 2023.

Wydatki konsumpcyjne były bardziej ukierunkowane na usługi niż na towary

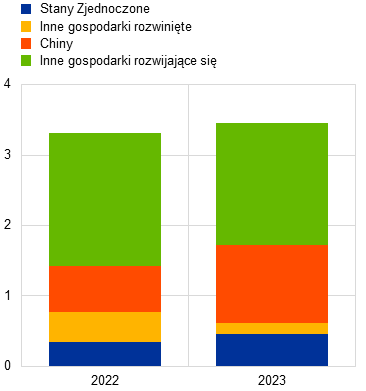

W 2023 dynamika spożycia prywatnego znacznie się osłabiła. W pierwszej połowie roku kształtowała się na tym samym poziomie, ponieważ utrzymujący się spadek wydatków na towary odzwierciedlany w wolumenie handlu detalicznego (wykres 1.4) równoważył wciąż dodatni popyt na usługi. W trzecim kwartale spożycie prywatne wzrosło dzięki wydatkom na usługi gospodarstw domowych, które zostały zwiększone dzięki utrzymującym się skutkom ponownego otwarcia rynku oraz wzrostowi wydatków na dobra trwałe. Łączne wydatki na towary (w tym towary półtrwałe i nietrwałe) nadal malały w obliczu gorszych warunków finansowania. W sumie w 2023 wydatki gospodarstw domowych wzrosły o 0,5%. Realne dochody do dyspozycji sprzyjały wydatkom gospodarstw domowych w 2023, jako że nominalny wzrost płac przyspieszył, inflacja stopniowo spadała i utrzymywał się wzrost zatrudnienia. Niemniej jednak wydaje się, że przeniesienie zaostrzonych warunków finansowania na sferę realną gospodarki wpłynęło na wydatki gospodarstw domowych, gdyż poziom oszczędności pozostał wysoki.

Wykres 1.4

Produkcja i handel detaliczny w strefie euro

(indeks: czerwiec 22 = 100)

Źródła: Eurostat i obliczenia EBC.

Uwagi: Handel detaliczny pokazany jest w ujęciu realnym. Najnowsze dane dotyczące usług pochodzą z grudnia 2023, a w pozostałych sektorach ze stycznia 2024.

Poziom inwestycji spadł z powodu zaostrzenia warunków finansowania

W roku 2023 spadła dynamika inwestycji niezwiązanych z budownictwem (wskaźnik zastępczy prywatnych inwestycji niemieszkaniowych)[4]. W pierwszym kwartale tego roku miał miejsce wysoki wzrost dzięki złagodzeniu zatorów zaopatrzeniowych, ale w miarę osłabiania się popytu krajowego i zagranicznego, wywiązywania się kontrahentów z zaległych kontraktów oraz z powodu zmniejszającego się wzrostu zysków przedsiębiorstw i zaostrzających się warunków finansowania kwartalne stopy wzrostu stopniowo spadały. W czwartym kwartale stopa wzrostu była ujemna. Niepewność związana z wojna rosyjsko-ukraińską i konfliktem na Bliskim Wschodzie, wśród innych czynników, prawdopodobnie również ograniczyła apetyty inwestycyjne przedsiębiorstw. Niemniej jednak znaczne zyski, duże rezerwy gotówkowe i spadek zadłużenia doprowadziły w ostatnich latach do umocnienia bilansów przedsiębiorstw i przyczyniły się – wraz ze środkami z programu Next Generation EU (NGEU) wspierającego cyfryzację i inwestycje w przedsięwzięcia związane z klimatem – do zachowania pewnej stabilności dynamiki inwestycji w porównaniu z innymi składnikami wydatków. W sumie w 2023 inwestycje poza sektorem budowlanym wzrosły o 2,9%.

W 2023 inwestycje budowlane ogólnie spowalniały. Główną przyczyną był spadek inwestycji w budownictwo mieszkaniowe, spowodowany wysokimi kosztami budowy, dalszym wzrostem oprocentowania kredytów hipotecznych oraz zaostrzeniem warunków udzielania kredytów bankowych, co utrudniło gospodarstwom domowym dostęp do finansowania i osłabiło popyt na nieruchomości mieszkaniowe. Inne obszary budownictwa, takie jak inżynieria lądowa i wodna, pozostały bardziej odporne na koniunkturę, wspierane przez inwestycje w infrastrukturę publiczną. Pod koniec 2023 inwestycje mieszkaniowe były o 2,1% wyższe niż przed pandemią, niemniej w całym 2023 odnotowały spadek o 0,6%.

W 2023 saldo obrotów towarowych strefy euro znów wykazało nadwyżkę przy niższych cenach importu energii. W związku ze słabym popytem zewnętrznym wzrost eksportu pozostawał ograniczony. Eksportowi z sektora przetwórstwa przemysłowego sprzyjało ustępowanie zakłóceń w zaopatrzeniu, przy czym utrzymujące się skutki szoku w zakresie dostaw energii i faktyczna aprecjacja euro przyczyniły się do osłabienia eksportu. Słabe wyniki eksportu rozszerzyły się w drugiej połowie roku na eksport usług, w związku z wygasaniem wpływu ponownego otwarcia gospodarki światowej na wzrost popytu. Wraz ze słabnącym popytem wewnętrznym obniżył się również import strefy euro, co wynikało ze spadku importu dóbr zaopatrzeniowych w miarę zmniejszania się zapasów firm i spadku importu energii. Ogólnie, udział wymiany handlowej we wzroście PKB strefy euro w 2023 był nieznacznie dodatni.

1.2.1 Rynek pracy

Kondycja rynku pracy w strefie euro pozostała dobra, chociaż rozwój sytuacji na rynku pracy i wskaźniki z badań ankietowych pod koniec roku wskazywały na spowolnienie gospodarcze. Stopa bezrobocia w 2023 jako całości wyniosła średnio 6,5%. Spadła ona z 6,6% w styczniu 2023 do 6,5% w marcu i pozostała zasadniczo stabilna na tym poziomie przez resztę roku (wykres 1.5). Poziom całkowitego zatrudnienia i łączna liczba przepracowanych godzin nie spadły pomimo stagnacji gospodarczej, wzrastając w 2023 odpowiednio o 1,4% i 1,6% w porównaniu z ostatnim kwartałem 2022. Średnia liczba przepracowanych godzin wzrosła jedynie o 0,2% w ostatnim kwartale 2023 i była 1,3% poniżej poziomu sprzed pandemii, co prawdopodobnie wynikało z takich czynników jak gromadzenie siły roboczej na zapas (przedsiębiorstwa utrzymują większą liczbę pracowników niż jest to konieczne w okresach pogorszenia koniunktury) oraz wzrost liczby zwolnień chorobowych. Wskaźnik aktywności zawodowej w grupie wiekowej 15–74 lat wzrósł w czwartym kwartale 2023 do poziomu 65,7%, tj. 1,1 pkt proc. powyżej poziomu sprzed pandemii. W drugiej połowie roku popyt na pracę wykazywał pewne oznaki spowolnienia: wskaźnik wolnych miejsc pracy był wciąż wysoki, ale stopniowo obniżał się, po osiągnięciu szczytowego poziomu w drugim kwartale 2022. Ogólnie rzecz biorąc, mimo że wzrost stóp procentowych EBC nadal silnie przekładał się na gospodarkę, to całkowite zatrudnienie i kondycja rynku pracy w strefie euro – które stanowią te spośród celów Unii Europejskiej, do realizacji których EBC może się przyczyniać, o ile nie wpłynie to negatywnie na utrzymanie stabilności cen – utrzymały się na stosunkowo wysokim poziomie.

Chart 1.5

Rynek pracy

(skala po lewej stronie: zmiany proc. kwartał do kwartału; skala po lewej stronie: procenty)

Źródła: Eurostat i obliczenia EBC.

Uwaga: Najnowsze dane dotyczące stopy bezrobocia pochodzą ze stycznia 2024, a w przypadku zatrudnienia i przepracowanych godzin z czwartego kwartału 2023.

1.3 Polityka fiskalna w trudnym otoczeniu makroekonomicznym

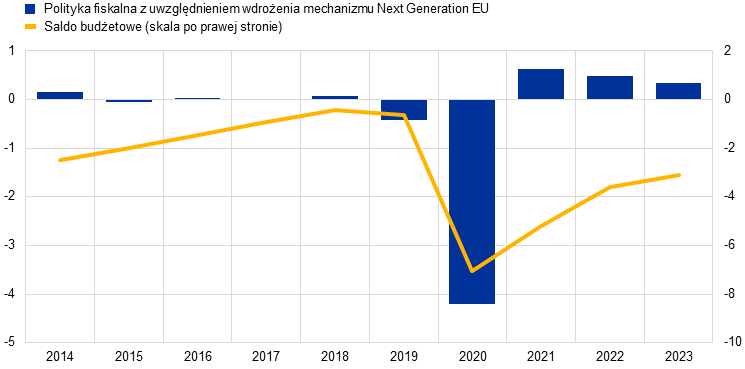

Wskaźnik deficytu budżetowego w strefie euro spadł w wyniku rozpoczętego przez rządy procesu wycofywania dyskrecjonalnych środków wsparcia

Wskaźnik deficytu sektora instytucji rządowych i samorządowych strefy euro nadal spadał w 2023, podążając ścieżką obraną w szczytowym momencie pandemii (wykres 1.6)[5]. Stopniowe zacieśnianie polityki fiskalnej znajduje również odzwierciedlenie w kursie polityki fiskalnej, który w 2023 uległ umiarkowanemu zaostrzeniu trzeci rok z rzędu[6]. Jednakże do tej pory luzowanie przeprowadzone w 2020 zostało cofnięte tylko w jednej trzeciej (wykres 1.6). Oznacza to, że cyklicznie dostosowywany bilans budżetowy pozostaje wyraźnie poniżej poziomu sprzed pandemii, w wyniku podjęcia w związku z pandemią z 2020 środków o długotrwałym charakterze oraz wsparcia dla odbiorców energii zapewnianego od roku 2022.

Wykres 1.6

Saldo sektora instytucji rządowych i samorządowych strefy euro oraz kurs polityki fiskalnej

(jako procent PKB)

Źródła: Projekcje makroekonomiczne Eurosystemu dla strefy euro, grudzień 2023 oraz obliczenia EBC.

Uwaga: Kurs polityki fiskalnej po 2020 jest korygowany po stronie dochodowej o część grantową NGEU (wyłączenie dochodów sektora), z uwagi na brak skutków makroekonomicznych w postaci ograniczenia aktywności gospodarczej.

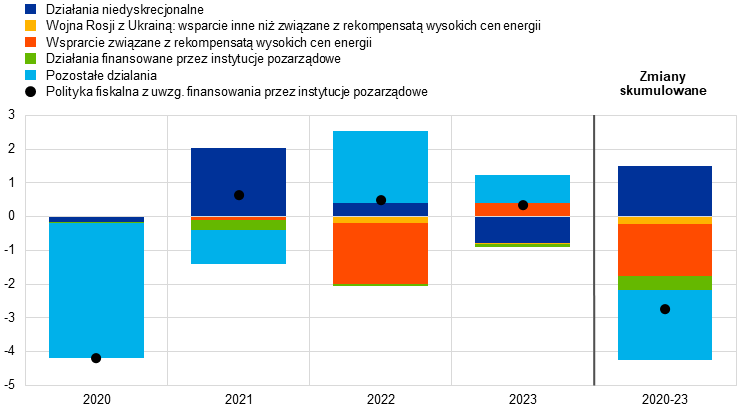

Celowość dalszego zaostrzenia kursu polityki fiskalnej

Z perspektywy końca 2023 wyzwaniem dla władz fiskalnych będzie jak najbardziej umiejętne wycofanie się z polityki ekspansywnej prowadzonej przez ostatnie 4 lata (wykres 1.7) i obniżenie wskaźników zadłużenia, w szczególności biorąc pod uwagę fakt, że zmiany demograficzne, transformacja ekologiczna i cyfrowa, jak również otoczenie geopolityczne będą wymagały swobody działania w przyszłości. Budżety rządowe na rok 2024 wskazywały na kontynuację cyklu zacieśniania polityki fiskalnej na poziomie strefy euro. W dużej mierze odzwierciedlało to wycofanie środków dyskrecjonalnych polityki fiskalnej wprowadzonych w odpowiedzi na szoki energetyczne i inflacyjne. Szacuje się, że w 2023 ich koszt przekroczy 1% PKB, przy czym tylko niewielka ich część miała nadal obowiązywać w 2024. Warto jednak zauważyć, że niektóre z ekspansywnych działań podjętych przez rządy podczas pandemii wydawały się mieć bardziej długotrwały charakter i opierając się na budżetach na rok 2024 nie przewidywano ich wycofania w krótkim okresie. Dotyczyło to wyższych transferów i dotacji, ale w pewnym stopniu także obniżek podatków.

Wykres 1.7

Dekompozycja kursu polityki fiskalnej i działań dyskrecjonalnych w strefie euro

(jako procent PKB)

Źródła: Projekcje makroekonomiczne Eurosystemu dla strefy euro, grudzień 2023 oraz obliczenia EBC.

Uwagi: Kurs polityki fiskalnej po 2020 jest korygowany po stronie dochodowej o część grantową NGEU (wyłączenie dochodów sektora), z uwagi na brak skutków makroekonomicznych w postaci ograniczenia aktywności gospodarczej. „Inne środki” to przede wszystkim działania podjęte podczas pandemii i ich późniejsze wycofanie.

Dalsze zaostrzanie polityki fiskalnej wydaje się również właściwe z punktu widzenia polityki pieniężnej. Kryzys energetyczny w dużej mierze już minął, w związku z czym rządy powinny kontynuować wycofywanie środków wsparcia, co jest niezbędne aby zapobiec nasilaniu się średnioterminowej presji inflacyjnej. W przeciwnym razie wymagałoby to zaostrzenia polityki pieniężnej. Oprócz wycofywania środków wprowadzonych w związku z pandemią oraz środków wsparcia odbiorców energii, rządy powinny również dążyć do osiągnięcia większej stabilności fiskalnej w celu zapewnienia powrotu finansów publicznych na zrównoważoną ścieżkę.

UE potrzebuje solidnych i niezawodnych ram koordynacji polityki gospodarczej i fiskalnej

Solidne unijne ramy koordynacji i nadzoru polityki gospodarczej i fiskalnej nadal mają istotne znaczenie. Po szeroko zakrojonych dyskusjach Rada Unii Europejskiej dokonała w 2023 uzgodnień dotyczących reformy ram zarządzania gospodarczego UE, co otworzyło drogę do rozmów trójstronnych między Komisją Europejską, Radą UE i Parlamentem Europejskim. Rok 2024 będzie ważnym rokiem dla ich wdrożenia[7].

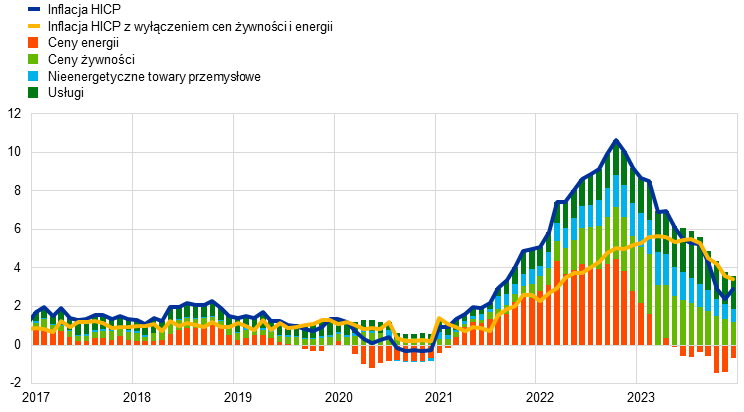

1.4 Gwałtowny spadek inflacji konsumenckiej w ciągu roku

W grudniu 2023 inflacja konsumencka w strefie euro, mierzona za pomocą zharmonizowanego wskaźnika cen konsumpcyjnych (HICP), wyniosła 2,9%, co stanowiło spadek o 6,3 pkt proc. w stosunku do grudnia 2022. Inflacja spadała systematycznie przez cały rok, a w miarę upływu roku proces dezinflacji stawał się coraz bardziej powszechny. W listopadzie inflacja zasadnicza chwilowo spadła do 2,4% - najniższego poziomu od ponad dwóch lat (gwałtowny spadek z najwyższego poziomu wynoszącego 10,6% w październiku 2022) (wykres 1.8). Jednakże w grudniu inflacja ponownie nieco wzrosła w wyniku obserwowanego rok wcześniej spadku cen będącego wynikiem działań fiskalnych podjętych w odpowiedzi na kryzys energetyczny. Wszystkie główne składniki inflacji odnotowały spadki rok do roku w drugiej połowie 2023, odzwierciedlając słabnący wpływ wcześniejszych wstrząsów kosztowych i słabszego popytu w warunkach zaostrzania polityki pieniężnej. Stopy inflacji rok do roku (z wyłączeniem cen energii) pozostawały jednak na koniec roku na poziomie znacznie przekraczającym długoterminowe średnie, podczas gdy stopy kwartał do kwartału w ujęciu rocznym zbliżyły się już wyraźnie do długoterminowych średnich. Dynamika cen towarów spadła szybciej niż dynamika cen usług, ponieważ złagodzenie zatorów podażowych i spadek kosztów nakładów znacznie zmniejszyły presję. Inflacja cen usług rosła do połowy roku, ze względu na wciąż silny popyt po pandemii, rosnące koszty pracy i tymczasowe czynniki związane z podjęciem środków fiskalnych. Wraz ze spadkiem inflacji cen energii i żywności, różnice w stopach inflacji w poszczególnych krajach strefy euro także wyraźnie się zmniejszyły.

Wykres 1.8

Inflacja HICP i jej składniki

(zmiany roczne w proc. i udziały w pkt proc.)

Źródła: Eurostat i obliczenia EBC.

Uwaga: Najnowsze dane z grudnia 2023.

Gwałtowny spadek cen energii przy spowolnieniu inflacji cen żywności

Zmiany cen energii odpowiadały za połowę spadku inflacji HICP w okresie od grudnia 2022 do grudnia 2023. W styczniu 2023 inflacja cen energii była wciąż wysoka, ale do końca roku spadła o 25,6 pkt proc. osiągając ujemny poziom. Odzwierciedliło to spowolnienie silnych wzrostów hurtowych cen energii, które miały miejsce w 2022. Inflacja cen energii pozostawała jednak zmienna, ponieważ hurtowe rynki energii były wrażliwe na wydarzenia takie jak konflikt na Bliskim Wschodzie. Tymczasem w marcu 2023 inflacja cen żywności osiągnęła szczytowy poziom wynoszący 15,5%. Następnie przez resztę roku znacznie spadła, choć pod koniec roku wynosiła nadal ponad 6% ze względu na utrzymujący się wpływ wcześniejszych wstrząsów kosztowych, wynikających z czynników takich jak ceny energii i ekstremalne zjawiska pogodowe, a także rosnące koszty pracy.

Inflacja bazowa zaczęła schodzić do umiarkowanego poziomu, lecz na koniec roku pozostała wysoka

W pierwszym kwartale roku inflacja bazowa mierzona przy pomocy inflacji HICP, z wyłączeniem zmiennych cen energii i żywności, nadal rosła, ale następnie spadła ze szczytowego poziomu 5,7% do poziomu 3,4% w grudniu. Spadek ten był początkowo spowodowany inflacją cen towarów przemysłowych z wyłączeniem energii, ponieważ popyt na towary osłabł w wyniku zaostrzenia warunków finansowania (zob. podrozdział 1.2), a skumulowane presje wynikające z wcześniejszych zatorów podażowych i wysokich kosztów energii zaczęły zanikać. Tymczasem inflacja cen usług utrzymywała się na wysokich poziomach do sierpnia w wyniku wciąż silnego popytu po ponownym otwarciu gospodarki (w przypadku sektora usług wymagającego kontaktów, takich jak usługi związane z rekreacją i wypoczynkiem), a także rosnących kosztów pracy, w szczególności w związku z większym udziałem kosztów w pracy w strukturze kosztów sektora usług w porównaniu z sektorem przetwórstwa. Jednakże pod koniec roku inflacja cen usług również nieco spadła i potwierdziła ogólny proces dezinflacji. Ponadto, słaba dynamika inflacji cen usług odzwierciedlała fakt, że wiele składników usług zazwyczaj opóźnia inflację konsumencką (np. usługi mieszkaniowe, pocztowe i medyczne). W ciągu roku wszystkie inne wskaźniki inflacji bazowej również uległy znacznemu obniżeniu, odzwierciedlając słabnący wpływ wcześniejszych wstrząsów i rosnący wpływ zaostrzenia polityki pieniężnej. Jednakże, widać było duży rozrzut w ich poziomie, a większość wskaźników nadal była powyżej poziomu sprzed pandemii[8].

Koszty pracy stały się najważniejszym czynnikiem napędzającym inflację krajową w dalszej części roku

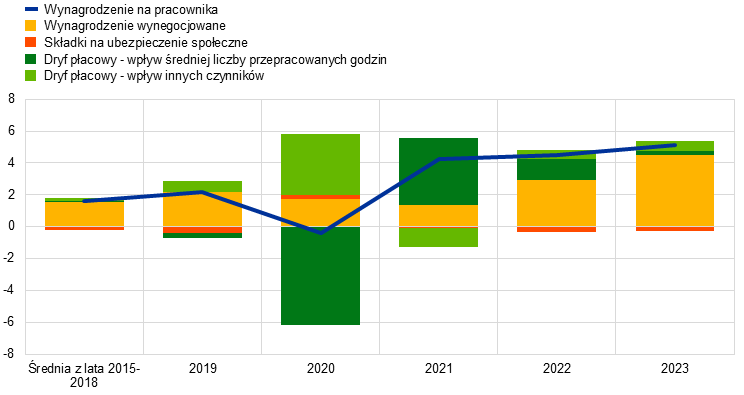

Wzrost deflatora PKB (wiarygodna miara krajowej presji cenowej) wyniósł średnio 6,0% w 2023. Był on wyższy niż średni wzrost cen importu wynoszący 2,9%, wskazując na przewagę znaczenia krajowych czynników napędzających inflację nad czynnikami zewnętrznymi. Zyski nadal odgrywały istotną rolę w krajowej presji cenowej na przełomie 2022 i 2023 (zob. ramka 2), jednakże koszty pracy stały się stopniowo dominującym czynnikiem napędzającym inflację, przy znacznym wzroście płac i spadku wydajności pracy (wykres 1.9). Roczny wzrost wynagrodzeń na pracownika wzrósł średnio do 5,1% w 2023 z 4,5% w 2022, czyli znacznie powyżej średniej sprzed pandemii (2015-19) wynoszącej średnio 1,7%, czemu sprzyjały wciąż napięte rynki pracy (zob. podrozdział 1.2). Dalsze umocnienie odzwierciedlało po części dążenie pracowników do zrekompensowania spadku siły nabywczej płac nominalnych spowodowanych wcześniejszą inflacją. Dynamika wynegocjowanych wynagrodzeń wzrosła średnio do 4,5% w 2023; różnica w porównaniu z rzeczywistym wzrostem płac oznacza znaczny udział składnika dryfu płac w latach 2021-2022[9]. Dynamika zarówno wynagrodzeń na pracownika, jak i negocjowanych wynagrodzeń zaczęła zwalniać pod koniec roku, ale poziomy tych wynagrodzeń pozostały wysokie, sygnalizując wciąż wysoką presję na wzrost wynagrodzeń nominalnych w 2024. Odzwierciedlało to raczej wzrost wynagrodzeń realnych niż destabilizującą dynamikę wzrostu płac i cen.

Wykres 1.9

Wynagrodzenie na pracownika w strefie euro

(dynamika roczna w proc. i wkład w pkt proc.)

Źródła: Eurostat, EBC i obliczenia EBC.

Nieznaczne spadki długoterminowych oczekiwań inflacyjnych oscylujących wokół 2% celu EBC

Średnie długoterminowe oczekiwania inflacyjne profesjonalnych prognostów, które pod koniec 2022 wynosiły 2,2%, spadły do poziomu 2,1% w 2023. Z innych danych ankietowych, takich jak dane gromadzone w badaniach ankietowych EBC, takich jak Survey of Monetary Analysts czy Consensus Economics, również wynikało, że długoterminowe oczekiwania inflacyjne kształtowały się wokół 2% celu EBC. Rynkowa miara długoterminowej kompensacji inflacji (stopa pięcioletniego kontraktu terminowego forward na swapy indeksowane wskaźnikiem inflacji w perspektywie pięciu lat) osiągnęła szczytowy poziom 2,7% w sierpniu, ale spadła do 2,3% pod koniec grudnia z powodu informacji o niższej niż przewidywano inflacji HICP i nikłych perspektywach wzrostu gospodarczego (zob. podrozdział 1.2). W każdym razie miary rynkowe skorygowane o premię za ryzyko sugerowały „realistyczne” oczekiwania bardzo bliskie poziomowi 2%. Po stronie konsumentów oczekiwania inflacyjne pozostały nieco wyższe, kształtując się w grudniu na poziomie 2,5 % w perspektywie trzech lat, prawdopodobnie odzwierciedlając wysoką niepewność, pesymistyczne nastroje gospodarcze i wciąż wysoki poziom cen w stosunku do płac[10].

1.5 Znaczne zaostrzenie warunków kredytowych i warunków finansowania przy wzroście stóp procentowych

Niższe rentowności obligacji pomimo zacieśniania polityki pieniężnej, odzwierciedlające zmianę oczekiwań pod koniec roku

Z uwagi na utrzymującą się znaczną presję inflacyjną w ciągu 2023 (zob. podrozdział 1.4), w celu zapewnienia powrotu stopy inflacji do celu wyznaczonego na poziomie 2% w średnim okresie, EBC kontynuował zdecydowane zaostrzanie polityki pieniężnej do września, a następnie utrzymał stopy procentowe EBC na ograniczonym poziomie (zob. podrozdział 2.1). Wolny od ryzyka 10-letni swap indeksowany stopą jednodniową (ang. overnight index swap, OIS) oscylował wokół 3% przez większość roku, osiągając szczytowy poziom 3,3% w październiku, a następnie spadł do średniego poziomu 2,5% w grudniu (wykres 1.10). Spadek stopy 10-letniego swapu indeksowanego stopą jednodniową pod koniec roku wynikał z gwałtownego spadku rynkowych oczekiwań dotyczących stóp procentowych, głównie po tym, jak inflacja okazała się niższa niż oczekiwano. Spadek oczekiwań został tylko częściowo zrekompensowany wzrostem premii terminowej. Rentowności długoterminowych obligacji skarbowych zmieniały się w sposób bardzo zbliżony do zmian stopy swapu indeksowanego stopą jednodniową. Proces normalizacji bilansów Eurosystemu nie miał znaczącego wpływu na ich spready (zob. podrozdział 2.1), a na koniec roku były one praktycznie takie same jak w grudniu 2022. Średnia nominalna rentowność 10-letnich obligacji skarbowych strefy euro, ważona PKB, wyniosła w grudniu 2023 średnio 2,7%, czyli o 10 pkt bazowych poniżej poziomu sprzed roku.

Wykres 1.10

Długoterminowe stopy procentowe oraz koszt kredytu na zakup mieszkań przez przedsiębiorstwa i gospodarstwa domowe

(proc. rocznie)

Źródła: Bloomberg, LSEG i obliczenia EBC.

Uwagi: Dane miesięczne. Rentowność 10-letnich obligacji skarbowych strefy euro jest średnią ważoną PKB. Wskaźniki kosztu kredytu są obliczane poprzez agregację krótko- i długoterminowych stóp kredytów i pożyczek bankowych z wykorzystaniem 24-miesięcznej średniej ruchomej nowych kredytów. Najnowsze dane z grudnia 2023.

Niższe premie za ryzyko z pomocą rynkom akcji

W 2023 ceny akcji wzrosły zarówno w sektorze niefinansowym, jak i, w szczególności, w sektorze bankowym. Spadek premii za ryzyko związane z akcjami miał pozytywny wpływ na ceny akcji przy niskiej i zmniejszającej się zmienności pomimo podwyższonych napięć geopolitycznych. Indeks akcji banków strefy euro wzrósł w wyniku wzrostu zysków banków zarówno w długim, jak i krótkim okresie, przy czym marcowe zawirowania na rynku sektora bankowego w Stanach Zjednoczonych i Szwajcarii miały znaczny, ale tylko chwilowo niekorzystny wpływ. Na koniec 2023 indeksy cen akcji przedsiębiorstw niefinansowych i banków ze strefy euro zanotowały poziomy odpowiednio o 12% i 23% wyższe niż na koniec 2022. Rentowność obligacji przedsiębiorstw spadła i w grudniu 2023 była średnio na niższym poziomie w porównaniu z grudniem 2022, zarówno w segmencie obligacji o ratingu inwestycyjnym, jak i obligacji o ratingu spekulacyjnym (ang. high-yield), ze względu na niższe stopy wolne od ryzyka w połączeniu z kompresją spreadów obligacji przedsiębiorstw.

Zaostrzanie polityki pieniężnej w kontekście szerokiego pieniądza i pośrednictwa bankowego

Szeroki pieniądz (M3) uległ stagnacji, głównie w wyniku zaostrzenia polityki pieniężnej. Jego roczna dynamika wyniosła zaledwie 0,1% w grudniu, po znacznym spadku w 2023 i tymczasowo ujemnym poziomie po raz pierwszy od powstania Unii Walutowej (wykres 1.11). Spadek wynikał z ograniczonej akcji kredytowej, wysokich kosztów alternatywnych utrzymywania płynnych aktywów oraz zmniejszenia sumy bilansowej Eurosystemu. Bilanse banków pozostawały generalnie solidne, natomiast spłata pożyczek zaciągniętych w ramach trzeciej serii celowych długoterminowych operacji refinansowania i kurczenie się portfeli aktywów Eurosystemu zmniejszyły nadwyżkę płynności. Koszty finansowania bankowego gwałtownie wzrosły, chociaż mniej niż stopy procentowe, ponieważ banki korzystały z droższych rynkowych źródeł finansowania i aktywniej konkurowały o depozyty klientów, oferując wyższe oprocentowanie.

Oprocentowanie pożyczek i kredytów bankowych dla firm i gospodarstw domowych gwałtownie wzrosło wraz z zaostrzeniem polityki pieniężnej

W 2023 transmisja zacieśnienia polityki pieniężnej na szersze warunki finansowania pozostała znacząca. Jak wynika z badania akcji kredytowej banków w strefie euro (euro area bank lending survey), banki znacznie zaostrzyły swoje standardy kredytowe (tj. wewnętrzne wytyczne lub kryteria przyznawania kredytów) mające zastosowanie do kredytów dla gospodarstw domowych i przedsiębiorstw. Potwierdziło to badanie dostępu do finansowania przedsiębiorstw (survey on the access to finance of enterprises) przeprowadzone wśród firm oraz badanie oczekiwań konsumentów (Consumer Expectations Survey) przeprowadzone wśród gospodarstw domowych. W 2023 nominalne oprocentowanie kredytów bankowych znowu gwałtownie wzrosło, osiągając poziom najwyższy od prawie 15 lat. Wskaźnik oprocentowania kredytów i pożyczek bankowych dla gospodarstw domowych na zakup mieszkań na koniec roku wynosił 4,0%, co oznacza wzrost o 100 pkt bazowych w porównaniu z końcem 2022. W przypadku przedsiębiorstw niefinansowych analogiczny wskaźnik wzrósł o 180 pkt bazowych do poziomu 5,2%, co oznacza wzrost prawie dwukrotnie wyższy niż w przypadku gospodarstw domowych (wykres 1.10). Wzrosty oprocentowania pożyczek i kredytów były szybsze i wyższe niż w poprzednich okresach zacieśniania polityki pieniężnej, odzwierciedlając w dużej mierze szybsze i większe podwyżki stóp procentowych od lipca 2022. Dysproporcje między oprocentowaniem pożyczek i kredytów w poszczególnych krajach pozostały ograniczone, co wskazuje na to, że zmiany w polityce pieniężnej EBC były efektywnie przenoszone na oprocentowanie pożyczek i kredytów w całej strefie euro.

Znaczny spadek akcji kredytowej dla gospodarstw domowych i przedsiębiorstw

W 2023 akcja kredytowa dla gospodarstw domowych i firm znacznie spadła w wyniku zaostrzenia warunków kredytowych (wykres 1.11). W ostatnich trzech kwartałach roku miesięczne przepływy netto kredytów były prawie zerowe. Roczna dynamika kredytów bankowych dla gospodarstw domowych wyniosła 0,3% w grudniu, odzwierciedlając głównie spowolnienie dynamiki kredytów hipotecznych w związku ze spadkiem cen nieruchomości po raz pierwszy od 2014. Roczna dynamika kredytów bankowych dla przedsiębiorstw spadła i wyniosła 0,4% w grudniu, a przepływy netto całkowitego finansowania zewnętrznego dla podmiotów niefinansowych znajdowały się na historycznie niskim poziomie (wykres 1.12).

Wykres 1.11

Wzrost podaży pieniądza M3 i wzrost kredytów dla przedsiębiorstw i gospodarstw domowych

(roczne zmiany procentowe)

Źródło: EBC.

Uwagi: Przedsiębiorstwa to podmioty niefinansowe. Najnowsze dane dotyczą grudnia 2023.

Wykres 1.12

Przepływy netto finansowania zewnętrznego dla przedsiębiorstw

(przepływy rocznie w mld EUR)

Źródła: EBC i Eurostat.

Uwagi: Przedsiębiorstwa to podmioty niefinansowe. MIF: monetarne instytucje finansowe. W pozycji „kredyty i pożyczki spoza sektora MIF i z pozostałych krajów świata”, niemonetarne instytucje finansowe obejmują pozostałe instytucje pośrednictwa finansowego, fundusze emerytalne i instytucje ubezpieczeniowe. „Pożyczki z sektora MIF” i „pożyczki spoza sektora MIF i z pozostałych krajów świata” są korygowane o sprzedaż i sekurytyzację kredytów . Pozycja „Pozostałe”, to różnica pomiędzy kwotą całkowitą a instrumentami przedstawionymi na wykresie i obejmuje ona pożyczki wewnątrzgrupowe i kredyt kupiecki. Najnowsze dane dotyczą trzeciego kwartału 2023. Roczne przepływy za rok 2023 są obliczane jako suma przepływów z czterech kwartałów od czwartego kwartału 2022 do trzeciego kwartału 2023.

Ramka 1

Skutki makroekonomiczne zmian klimatycznych

Europejski Bank Centralny pracuje nad lepszym zrozumieniem makroekonomicznych skutków zmian klimatu i polityk w celu złagodzenia ich wpływu, zgodnie ze zobowiązaniami wynikającymi z przeglądu strategii na lata 2020-2021[11]. Działania te są bardzo istotne z punktu widzenia głównego obowiązku EBC, jakim jest utrzymanie stabilności cen. Złożoność zmian klimatycznych oraz nieliniowy i wysoce niepewny charakter ich skutków wymagają pogłębionej analizy makroekonomicznej w celu ograniczenia błędów prognoz i zrozumienia zmian strukturalnych w gospodarce wywoływanych zmianami klimatycznymi.

Zmiany klimatu mają już wpływ na inflację w strefie euro. Według badań EBC, ekstremalne letnie upały w 2022 mogły zwiększyć inflację cen żywności w Europie o około 0,7 pkt proc. po okresie jednego roku, tj. w 2023 (wykres A)[12]. Cieplejsze okresy letnie mogą również wpływać na inflację cen usług, prawdopodobnie poprzez wpływ na ceny żywności i wrażliwość usług turystycznych na temperaturę[13]. Wpływ wyższych letnich temperatur na inflację może być większy w cieplejszym klimacie. Fala upałów podobna do tej z roku 2022, jeżeli wystąpi w roku 2035, może w pesymistycznym scenariuszu zwiększyć średnią inflację cen żywności o 1 pkt proc. W optymistycznym scenariuszu skutki podobnej fali upałów byłyby tylko nieznacznie mniej dotkliwe (0,8 pkt proc.). Rosnące temperatury będą miały większy wpływ na regiony, które już teraz są cieplejsze. Oznacza to różny wpływ na inflację w różnych krajach strefy euro, co utrudniłoby transmisję jednolitej polityki pieniężnej.

Wykres A

Rosnący wpływ fal upałów na inflację cen żywności w Europie

(rok, w którym wystąpiła fala upałów, pkt proc.)

Źródło: Kotz i inni (zob. przypis 12).

Uwagi: Skutki fal upałów oszacowane za pomocą globalnego podejścia opartego na regresji panelowej, przy użyciu miesięcznych cen i danych klimatycznych o wysokiej rozdzielczości. Słupki pokazują skumulowane odchylenie inflacji cen żywności od projekcji bazowej po 12 miesiącach w wyniku ekstremalnych temperatur obserwowanych w czerwcu, lipcu i sierpniu. Wykres przedstawia zależność między wzrostem temperatury o 1°C a wynikami z 21 globalnych modeli klimatycznych. Temperatury odpowiadają temperaturom notowanym w okresie letnim 2022 (tj. w górnym przedziale rozkładu temperatur na podstawie klimatu prognozowanego na przyszłość) i pochodzą z wyników modeli klimatycznych uzyskiwanych zgodnie z optymistycznym scenariuszem emisji (w którym wzrost globalnych temperatur wyniósłby poniżej 2°C w roku 2100 ) oraz zgodnie z pesymistycznym scenariuszem (w którym emisje rosłyby przez cały kolejny wiek). Skutki ekstremalnych warunków pogodowych mogłyby zostać ograniczone poprzez odpowiednią adaptację do cieplejszego klimatu.

Ekstremalne zjawiska pogodowe powodują zazwyczaj ograniczenie produkcji w krótkim okresie, ale całkowity efekt ekonomiczny obejmuje nie tylko bezpośrednie i natychmiastowe skutki będące wynikiem, na przykład, zniszczenia domów, fabryk czy maszyn. Przykłady obejmują zakłócenia w innych regionach lub sektorach będące wynikiem powiązań w łańcuchu dostaw lub niedostępności infrastruktury. Utrata przychodów w takich sektorach oraz niższa wydajność produkcyjna powodują zazwyczaj zmniejszenie popytu na produkty i usługi innych sektorów. Kolejnym skutkiem jest większa niepewność, która może skłonić gospodarstwa domowe i przedsiębiorstwa do zweryfikowania swoich poglądów na temat ryzyka wystąpienia katastrofy i która może prowadzić do ograniczenia wydatków.

W dłuższym horyzoncie czasowym zmiany klimatyczne mogą także ograniczać dynamikę produkcji w bardziej trwały sposób[14]. Przykładowo, mniejsze opady śniegu zagrożą rentowności wielu obszarów narciarskich w Europie, a niektóre regiony śródziemnomorskie mogą stać się zbyt gorące dla celów turystyki letniej; z drugiej strony, niektóre regiony na północy Europy mogą na tym skorzystać. Plony w rolnictwie i leśnictwie ucierpią w wyniku wzrostu średnich temperatur. Zmiana upraw może złagodzić niektóre skutki, jednakże mniej przewidywalne wzorce temperatur i opadów również mogą mieć wpływ na produkcję rolną. Wyższe temperatury powyżej komfortu termicznego wynoszącego około 19-22°C, występujące częściej w cieplejszym klimacie, zmniejszają produktywność pracowników.

Adaptacja, tj. dostosowanie do cieplejszego klimatu, może pomóc ograniczyć skutki makroekonomiczne. Obejmuje to, na przykład, instalację klimatyzacji w celu zmniejszenia wpływu stresu cieplnego na wydajność pracy lub zmianę upraw w celu ograniczenia strat produkcji rolnej. Takie działania będą jednak prawdopodobnie miały wpływ na budżety rządowe i przestrzeń fiskalną[15]. Ubezpieczenia stanowią kolejne narzędzie adaptacji, ale w Europie istnieje już znaczna luka w zakresie ochrony ubezpieczeniowej od ryzyka związanego z pogodą i klimatem[16].

Osiągnięcie redukcji emisji w celu osiągnięcia celów porozumienia paryskiego i niedopuszczenia do bardziej katastrofalnego w skutkach globalnego ocieplenia wymaga szeroko zakrojonej transformacji strukturalnej gospodarki. Należy dokonać realokacji kapitału i siły roboczej pomiędzy sektorami i w ich obrębie, a nawet w obrębie poszczególnych przedsiębiorstw (np. producenci samochodów będą musieli przestawić fabryki z produkcji samochodów z silnikami spalinowymi na produkcję pojazdów elektrycznych o napędzie akumulatorowym). Powodzenie takiej realokacji będzie zależeć od wdrożenia skutecznej polityki transformacyjnej, elastyczności rynków, w szczególności zdolności gospodarki do finansowania oraz absorpcji niezbędnych znacznych inwestycji kapitałowych, oraz od rozwoju technologii o zerowej emisji dwutlenku węgla, a także od dostępności siły roboczej, która będzie wdrażać te technologie.

Analiza sugerująca łagodny wpływ działań podjętych do tej pory w ramach polityki klimatycznej na gospodarkę prawdopodobnie nie oddaje pełnego obrazu sytuacji[17]. Dostępne modelowe oceny kształtowania się cen emisji dwutlenku węgla wykazują jedynie ograniczony wpływ na produkcję i inflację[18]. Podjęte do tej pory działania są jednak nadal zdecydowanie niewystarczające do osiągnięcia unijnego celu ograniczenia emisji, a szerszy wpływ transformacji, w tym skutki zaostrzonych regulacji i ambitniejszych celów, może być trudny do oszacowania.

Tempo transformacji ma istotny wpływ na ostateczne skutki gospodarcze: opóźnianie transformacji będzie wymagało szybszych i bardziej radykalnych zmian polityki w późniejszym okresie, zwiększając prawdopodobieństwo powstania aktywów osieroconych i wyższego bezrobocia strukturalnego[19]. Co więcej, różne polityki transformacji mają różny wpływ na produktywność[20]. Narzędzia polityki opartej na rozwiązaniach rynkowych, takie jak podatki od emisji dwutlenku węgla, mają mniejszy wpływ na produktywność przedsiębiorstw emitujących duże ilości dwutlenku węgla niż narzędzia polityki, która nie jest oparta na rozwiązaniach rynkowych (takie jak zakaz wykorzystywania niektórych produktów lub procesów).

Na konkurencyjność gospodarki strefy euro mają również wpływ globalne decyzje w zakresie polityki transformacji. Obejmują one podwyższenie cen węgla, a także prowadzenie odpowiedniej polityki przemysłowej, co obejmuje uchwalenie w ostatnim czasie ustawy klimatyczno-inflacyjnej Inflation Reduction Act w Stanach Zjednoczonych. Unijny system handlu uprawnieniami do emisji (ETS) może powodować „ucieczkę emisji”, tj. przenoszenie wysokoemisyjnej produkcji do regionów o mniej restrykcyjnych wymogach dotyczących emisji o mniej restrykcyjnej polityce w zakresie ochrony środowiska. Zjawisko to można to ograniczyć poprzez staranną kalibrację Mechanizmu Dostosowywania Granic Emisji do istniejących mechanizmów zapobiegania wyciekom dwutlenku węgla do atmosfery[21].

Podsumowując, zmiany klimatu i polityka łagodzenia ich skutków wywierają wpływ na prawie wszystkie aspekty analizy makroekonomicznej przeprowadzanej przez banki centralne. Kluczowe pytania dotyczące na przykład sposobu, w jaki powinna przebiegać transformacja i wynikających z niej zmian strukturalnych w gospodarce, lub makroekonomicznego wpływu ekstremalnych warunków pogodowych i zagrożeń związanych z przyspieszonymi zmianami klimatu, a także pytania dotyczące roli kapitału naturalnego i usług ekosystemowych, pozostają bez odpowiedzi.

Ramka 2

Wpływ jednostkowej marży zysku na obserwowaną niedawno krajową presję cenową

Niniejsza ramka opisuje sposób, w jaki zyski jednostkowe przyczyniły się do dynamiki krajowej presji cenowej w 2023 z punktu widzenia rachunkowości.

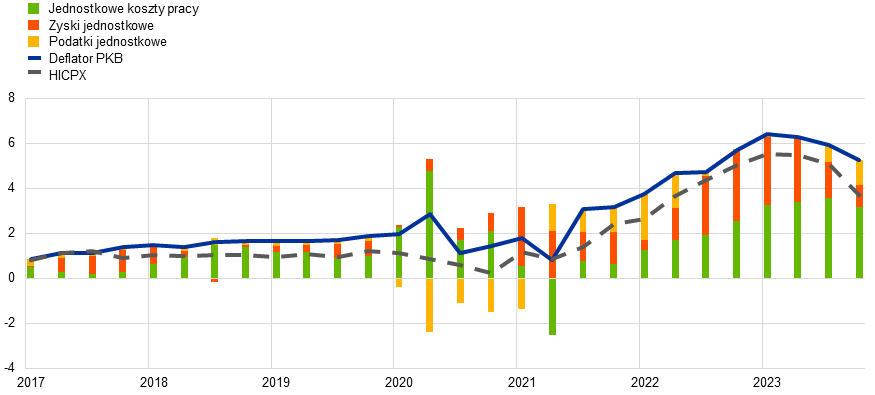

Krajowa presja cenowa była bardzo silna w 2023, ale ustąpiła w ciągu roku wraz ze spadkiem zysków jednostkowych

Dynamikę deflatora PKB, który wykazuje silną współzależność z kształtowaniem się inflacji HICP z wyłączeniem cen żywności i energii (HICPX), można rozłożyć na składowe odpowiadające udziałowi kosztów jednostkowych pracy, zysków jednostkowych i podatków jednostkowych (po odjęciu dotacji) (wykres A)[22],[23]. Roczna dynamika deflatora PKB dalej silnie wzrastała w 2023, średnio do poziomu 6,0% z 4,7% w 2022. Kontrastuje to ze średnim poziomem dynamiki wynoszącym 1,6% w latach 1999-2021. Zaczęła ona spadać z historycznie wysokiego poziomu wynoszącego 6,4% w pierwszych dwóch kwartałach 2023 i osiągnęła poziom 5,3% w czwartym kwartale. Przez kilka kwartałów w latach 2022 i 2023 zyski jednostkowe przyczyniały się do gwałtownego wzrostu deflatora PKB, odpowiadając za około połowę podwyższonej dynamiki. Oznacza to, że w okresie 1999-2019 średni wkład kształtował się na poziomie nieco powyżej jednej trzeciej obecnego wkładu. Wkład zysków jednostkowych silnie spadł w 2023, co pomogło zrównoważyć zwiększony wkład jednostkowych kosztów pracy w tym okresie.

Wykres A

Deflator PKB i składki

(zmiana roczna w proc. i wkład w pkt proc.)

Źródło: Eurostat i obliczenia EBC.

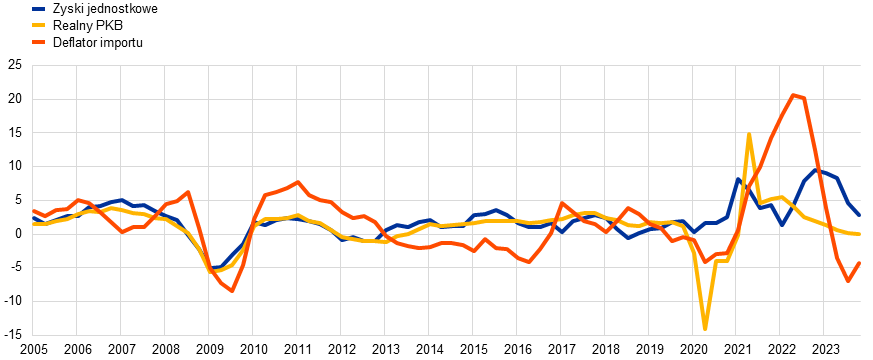

Nietypowy rozwój sytuacji gospodarczej po pandemii tłumaczy silny wzrost zysku jednostkowego w roku 2022 i na początku 2023

Zyski jednostkowe zmieniają się zazwyczaj w sposób zbliżony do zmian wskaźników cyklicznych, takich jak realny PKB. Ponadto, mają na nie zazwyczaj wpływ istotne zmiany warunków wymiany handlowej będące, na przykład, wynikiem silnych wahań cen importu lub cen ropy naftowej. Dlatego też odzwierciedlają one sytuację, w której gdy popyt jest silniejszy niż potencjalna podaż, podmiotom ustalającym ceny łatwiej jest podnosić ceny i zyski jednostkowe bez utraty udziału w rynku, podczas gdy w okresach wstrząsów związanych z kosztami nakładów, np. cen energii, zyski są zazwyczaj wykorzystywane przynajmniej tymczasowo do uniknięcia przeniesienia całkowitego wzrostu kosztów na ceny sprzedaży. Osłabienie gospodarcze w latach 2022 i 2023, jeśli było spowodowane spadkiem popytu w stosunku do podaży, oraz gwałtownym pogorszeniem warunków handlowych w 2022, związanym ze wzrostem cen importu, wskazywałyby na mniejsze zmiany zysków jednostkowych niż obserwowano (wykres B). Sugeruje to, że w tym okresie mogły działać inne mechanizmy i bardziej niestandardowe czynniki. Jednym ze źródeł znaczenia jednostkowej marży zysku w tych latach była nierównowaga popytu i podaży w wielu sektorach gospodarki. Zakłócenia łańcuchów dostaw podczas pandemii doprowadziły do powszechnie obserwowanych ograniczeń podaży, natomiast finansowane długiem środki rządowe ograniczyły wpływ spowolnienia wzrostu na dochody do dyspozycji i przyczyniły się do znacznych oszczędności. Takie oszczędności i związany z nimi stłumiony popyt zwiększyły popyt na towary i usługi w wielu sektorach po lockdownie. W środowisku silnego zagregowanego popytu w stosunku do podaży, istotny wzrost kosztów nakładów może skłonić podmioty ustalające ceny do podniesienia cen bez konieczności zmiany strategii ustalania marży zysku. To oznacza przeniesienie kosztów nakładów i duży udział zysków jednostkowych w krajowej presji cenowej, które niedawno obserwowano[24].

Wykres B

Zyski jednostkowe, realny PKB i deflator importu

(roczne zmiany procentowe)

Źródło: Eurostat i obliczenia EBC.

Uwaga: Najnowsze dane dotyczą czwartego kwartału 2023.

W miarę ustępowania wpływu czynników niestandardowych, zyski jednostkowe dostosowały się do cyklu gospodarczego i swojej typowej roli bufora

Wraz z ustaniem nierównowagi popytowo-podażowej po pandemii oraz znacznym złagodzeniem presji związanych z kosztami energii i innych nakładów w trakcie roku 2023, wzrost jednostkowej marży zysku zaczął zwalniać i stopniowo powracać do bardziej normalnych poziomów. Likwidacja nierównowagi spowodowanej niedoborem podaży ograniczyła możliwości podniesienia marż zysku bez utraty udziału w rynku i przyczyniła się do bardziej ograniczonego wzrostu jednostkowej marży zysku. Zwrot w kierunku bardziej umiarkowanej presji na koszty nakładów pozwolił na ograniczenie dynamiki cen sprzedaży. Oznaczało to, że wzrost zysku jednostkowego miał się zmniejszyć, nawet jeśli przedsiębiorstwa kontynuowałyby przenoszenie kosztów nakładów i ustalanie marż zysku. Spadek presji na podnoszenie kosztów nakładów mógł jednak ułatwić firmom tworzenie buforów na presję związaną z kosztami pracy. Mniejsze jednostkowe marże zysku są również zgodne z otoczeniem gospodarczym stosunkowo słabo reagującym na zmiany koniunktury w 2023. Podsumowując, wydaje się, że zyski jednostkowe ponownie pełnią typową rolę bufora, przeciwdziałając dalszemu przenoszeniu presji wysokich jednostkowych kosztów pracy na ceny krajowe.

2 Restrykcyjny charakter polityki pieniężnej

W roku 2023 EBC kontynuował politykę podwyżek podstawowych oficjalnych stóp procentowych i utrzymywania ich na poziomie dość wysokim, by sprowadzić inflację do średniookresowego celu 2% w przewidzianym terminie. W ciągu pierwszych dziewięciu miesięcy roku EBC podniósł stopy procentowe o 200 pkt bazowych, podwyższając stopę depozytową do 4%, w gospodarce bowiem coraz szerzej obserwowano wyjątkowo silną presję inflacyjną związaną ze wzrostem kosztów energii. Innym ważnym czynnikiem wzrostu inflacji były wysokie ceny żywności. Ponadto skutki – wprawdzie słabnące – „wąskich gardeł” w zaopatrzeniu i ujawnienia się odłożonego popytu po zniesieniu ograniczeń pandemicznych podtrzymywały wzrost cen. Przyspieszył również wzrost płac. EBC przyjął zasadę „kierowania się danymi”, a decyzje podejmowano w oparciu o ocenę średnioterminowych perspektyw inflacyjnych w świetle aktualnych danych gospodarczych i finansowych, dynamiki inflacji bazowej oraz siły transmisji polityki pieniężnej. Informacje napływające w ciągu roku coraz wyraźniej wskazywały na to, że zaostrzenie kursu polityki pieniężnej wyraźnie przekłada się na funkcjonowanie gospodarki. Ponadto napływające dane o inflacji sugerowały, że proces dezinflacji – sygnalizowany zwłaszcza przez spadek miar inflacji bazowej – postępował nadal. Ostatecznie na posiedzeniach w październiku i grudniu Rada Prezesów zdecydowała o pozostawieniu podstawowych oficjalnych stóp procentowych EBC na niezmienionym poziomie.

W ramach zapoczątkowanej w roku 2022 normalizacji polityki pieniężnej kontynuowano redukcję sumy bilansowej Eurosystemu, niezależnie od włączenia w nią, w kwocie 45 mld EUR, bilansu Hrvatska narodna banka po przyjęciu euro przez Chorwację 1 stycznia 2023. Na koniec roku bilans Eurosystemu osiągnął 6,9 bln EUR, co oznacza spadek o ponad 1 bln EUR w ciągu jednego roku i o prawie 2 bln EUR względem maksimum odnotowanego w połowie 2022. Spadek ten wynikał przede wszystkim z zapadania i wcześniejszych spłat środków pożyczonych przez banki na długi termin w ramach trzeciej serii ukierunkowanych dłuższych operacji refinansujących (TLTRO III); złożyło się na to zakończenie fazy zarówno pełnej, jak i częściowej reinwestycji w ramach programu zakupu aktywów (APP), w okresach rozpoczynających się, odpowiednio, w marcu i lipcu. W grudniu 2023 Rada Prezesów podjęła decyzję o przyspieszeniu normalizacji bilansu Eurosystemu, sygnalizując zamiar stopniowego wygaszania reinwestycji w ramach interwencyjnego programu skupu związanego z pandemią (PEPP) począwszy od lipca 2024. W roku 2023, po komunikacie z grudnia 2022, Eurosystem pracował nad przeglądem swoich operacyjnych zasad kontrolowania krótkoterminowych stóp procentowych, zakończonym w marcu 2024.

Ponadto w roku 2023 EBC kontynuował rozpoczęte w poprzednim roku stopniowe wygaszanie pandemicznych rozwiązań łagodzących kryteria zabezpieczeń kredytów, a rating kredytowy Republiki Greckiej podniesiono do poziomu inwestycyjnego. W trosce o skuteczną realizację swojej polityki, w ciągu 2023 roku Eurosystem przywiązywał wyjątkową wagę do zarządzania ryzykiem, m.in dywersyfikując akceptowane przez siebie źródła oceny kredytowej. W związku z podwyżką głównych oficjalnych stóp procentowych w walce z inflacją, EBC poniósł straty z tytułu ujemnych dochodów odsetkowych, częściowo zrekompensowane wcześniej utworzonymi buforami finansowymi. W przyszłości oczekuje się ponownego wzrostu dochodów pieniężnych EBC, co będzie się przyczyniać do jego skuteczności operacyjnej.

2.1 Realizacja restrykcyjnej polityki pieniężnej: sprowadzić inflację do celu 2%

W styczniu inflacja wciąż wynosiła 8,6%, jednak gospodarka zachowała odporność na piętrzące się wyzwania

Po wyraźnym spowolnieniu obserwowanym od połowy roku 2022, z początkiem roku 2023 w strefie euro nastąpiła stagnacja wzrostu gospodarczego. Jednak w obliczu poważnych wyzwań, takich jak osłabienie globalnej aktywności gospodarczej, niepewność geopolityczna w kontekście agresji Rosji na Ukrainę, wysoka inflacja oraz zaostrzone warunki finansowania, gospodarka wykazała pewną odporność. W styczniu, dzięki spadkowi cen energii, nieznacznie obniżyła się inflacja całkowita – choć nadal pozostała wysoka (8,6%), m.in. ze względu na wysokie ceny żywności. Uporczywość inflacji wynikała po części z przemożnego wpływu wysokich kosztów energii na całą gospodarkę, kształtujących także na ceny żywności oraz utrzymujących się – choć słabnących – czynników wywołanych pandemią, takich jak zakłócenia w łańcuchach dostaw czy odłożony popyt. Obserwowano również przyspieszony wzrost płac.

W lutym Rada Prezesów podniosła stopy procentowe, sygnalizując zamiar dalszych podwyżek

W świetle średnioterminowych perspektyw inflacji Rada Prezesów podtrzymała zamiar prowadzenia restrykcyjnej polityki pieniężnej, podnosząc na lutowym posiedzeniu 3 podstawowe oficjalne stopy procentowe EBC o 50 pkt bazowych. Ponadto Rada stwierdziła, że zamierza podnieść stopy procentowe o kolejne 50 pkt bazowych na posiedzeniu w marcu, a następnie rozważyć dalszy kurs polityki pieniężnej. Rada Prezesów systematycznie i w stałym tempie podnosiła stopy procentowe, do poziomu wystarczająco wysokiego, by zapewnić odpowiednio szybkie obniżenie się inflacji do średnioterminowego celu na poziomie 2%. Utrzymywanie restrykcyjnych stóp procentowych powinno – poprzez ograniczenie popytu i zapobieżenie trwałemu wzrostowi oczekiwań inflacyjnych – powodować stopniowy spadek inflacji.

Na lutowym posiedzeniu Rada Prezesów ustaliła również zasady redukcji portfela papierów wartościowych w dyspozycji Eurosystemu w ramach APP. Miało to związek z decyzją z grudnia 2022 o zaprzestaniu pełnej reinwestycji spłat kapitału z zapadających papierów wartościowych począwszy od marca redukcji portfela o średnio 15 bln EUR między marcem a czerwcem; tempo redukcji w kolejnych miesiącach miano określić później. Przy reinwestycjach obligacji przedsiębiorstw zamierzano silniej preferować emitentów o lepszych parametrach klimatycznych. Strategia ta, nie tracąc z pola uwagi podstawowego celu EBC – czyli stabilności cen – miała w większym stopniu uwzględnić ryzyko finansowe związane z klimatem i dążyć do stopniowej „dekarbonizacji” obligacji przedsiębiorstw, zgodnie z drugim celem EBC – wsparciem dla ogólnej polityki gospodarczej UE, w tym wysiłków na rzecz łagodzenia skutków zmian klimatu (zob. ramka 8).

Zawirowania w amerykańskim sektorze bankowym spowodowały wzrost niepewności w Europie, co uwypukliło potrzebę kierowania się danymi w decyzjach dotyczących stóp procentowych

W marcu, w obliczu zakłóceń w sektorze bankowym w Stanach Zjednoczonych i Szwajcarii, znacznie nasiliły się napięcia na rynkach finansowych i wzrosła niepewność co do perspektyw wzrostu gospodarczego i inflacji w strefie euro. Ponadto marcowe projekcje makroekonomiczne ekspertów EBC przewidywały utrzymanie się wysokiego poziomu inflacji – w szczególności inflacji z wyłączeniem cen energii i żywności – aczkolwiek w nadchodzących latach spodziewano się niższej dynamiki cen. W związku z prognozami utrzymywania się nadmiernej inflacji przez zbyt długi okres, Rada Prezesów postanowiła podnieść trzy podstawowe oficjalne stopy procentowe EBC o 50 pkt bazowych. Ponadto panująca podwyższona niepewność uwypukliła znaczenie konsekwentnego kierowania się danymi przy podejmowaniu przez Radę Prezesów decyzji o stopach procentowych. W związku z tym Rada wyjaśniła też zasady swojego procesu decyzyjnego: podejmując decyzje o oficjalnych stopach procentowych, będzie kierować się trzema kryteriami: prognozą inflacji w świetle napływających danych gospodarczych i finansowych, dynamiką inflacji bazowej oraz siłą transmisji polityki pieniężnej. Rada Prezesów nadal uważnie monitorowała napięcia rynkowe, gotowa w razie potrzeby interweniować na rzecz utrzymania stabilności cen i stabilności finansowej w strefie euro. W kolejnych miesiącach sektor bankowy strefy euro okazał się odporny na napięcia płynące spoza strefy euro.

Coraz wyraźniej ujawniał się wpływ restrykcyjnej polityki pieniężnej na warunki finansowania w strefie euro

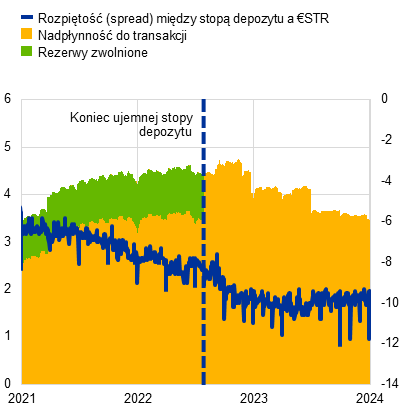

W miarę upływu roku stawało się coraz bardziej oczywiste, że restrykcyjna polityka stóp procentowych Rady Prezesów ma istotny wpływ na gospodarkę. Wcześniejsze podwyżki stóp procentowych w wysokim stopniu przekładały się na warunki monetarne i finansowe strefy euro, czyli początkowe etapy mechanizmu transmisji, stopniowo wywierając wpływ na całą gospodarkę – chociaż skala opóźnień i siła przenoszenia impulsów monetarnych do gospodarki realnej pozostawały niepewne. W kwietniu oprocentowanie kredytów na działalność gospodarczą oraz kredytów hipotecznych osiągnęło najwyższy poziom od ponad dekady. Związany z tym spadek popytu na kredyt, wraz z zaostrzonymi kryteriami udzielania kredytów, doprowadził do stopniowego spowolnienia przyrostu kredytów. Ponadto w czerwcu banki spłaciły największą kwotę środków pożyczonych w ramach TLTRO III, powodując znaczną redukcję nadpłynności. Spadek ten nie zakłócił sprawnej transmisji zmian stóp procentowych polityki pieniężnej na stopy wolne od ryzyka na rynkach pieniężnych, chociaż pojawiła się asymetria w reakcji rozpiętości (spreadu) między krótkoterminową stopą euro (€STR) a stopą depozytową EBC. Rozpiętość ta nie zmniejszyła się po spadku nadpłynności – choć uprzednio wzrosła po jej przyroście (zob. ramka 3).

Rada Prezesów kontynuowała podwyżki stóp procentowych, ponieważ presja cenowa pozostawała silna...

Nastąpił wyraźny spadek inflacji całkowitej. W maju obniżyła się ona do 6,1%, z poziomu 8,5% w lutym, 6,9% w marcu i 7,0% w kwietniu. Tym niemniej, chociaż oczekiwano dalszego spadku inflacji i zbliżania się jej do celu – przede wszystkim dzięki równoczesnemu zaostrzeniu warunków finansowania, które coraz silniej tłumiło popyt – nadal przewidywano utrzymywanie się nadmiernie silnej presji cenowej przez zbyt długi okres. Dlatego też Rada Prezesów zdecydowała o dwóch kolejnych podwyżkach stóp procentowych o 25 pkt bazowych, odpowiednio w maju i czerwcu.

... wstrzymała reinwestycje w ramach APP począwszy od lipca...

Po zmniejszeniu ich tempa w marcu, w lipcu reinwestycje w ramach APP zakończono. Reinwestycje w ramach PEPP miały być kontynuowane co najmniej do końca roku 2024. Jednocześnie rozwój sytuacji od ostatniego posiedzenia Rady Prezesów dotyczącego polityki pieniężnej potwierdził oczekiwania, że przez resztę roku inflacja będzie się obniżać, utrzymując się jednak przez dłuższy czas powyżej celu. Biorąc to wszystko pod uwagę, Rada Prezesów postanowiła kontynuować dotychczasowy kurs i podwyższyć stopy procentowe o kolejne 25 pkt bazowych w lipcu.

... i przywróciła minimalne oprocentowanie rezerwy obowiązkowej na poziomie 0%, zwiększając skuteczność polityki pieniężnej

W lipcu Rada Prezesów podjęła także decyzję o obniżeniu oprocentowania rezerwy obowiązkowej ze stopy depozytowej do poziomu 0%. Decyzja ta miała na celu utrzymanie skuteczności polityki pieniężnej dzięki zachowaniu kontroli nad kursem polityki pieniężnej, przy jednoczesnym zapewnieniu pełnego przełożenia decyzji dotyczących stóp procentowych na rynki pieniężne. Zwiększyło to również skuteczność polityki pieniężnej poprzez obniżenie całkowitych kosztów oprocentowania rezerw, przy zachowaniu tego samego stopnia restrykcyjności.

W związku z tym, że stopa inflacji w sierpniu nie była zauważalnie niższa od poziomu 5,3% odnotowanego w lipcu, a prognozy inflacji we wrześniowych projekcjach ekspertów EBC na lata 2023 i 2024 skorygowano w górę – głównie ze względu na wyższą ścieżkę cen energii – na wrześniowym posiedzeniu Rada Prezesów podniosła podstawowe stopy procentowe EBC o kolejne 25 pkt bazowych. W wyniku tego łączny wzrost stóp procentowych w ciągu 2023 wyniósł 200 pkt bazowych, a stopa depozytowa osiągnęła 4% (zob. wykres 2.1)

Wykres 2.1

Zmiany podstawowych oficjalnych stóp procentowych EBC

(pkt proc.)

Źródło: EBC.

...stwierdzając, że utrzymanie obecnego poziomu stóp procentowych przez dostatecznie długi okres znacznie ułatwiłoby sprowadzenie inflacji do celu w odpowiednim terminie

Przy tym po stagnacji gospodarki w pierwszej połowie roku oczekiwano, że w kolejnych miesiącach aktywność będzie ograniczona. Coraz wyraźniejsza reakcja popytu krajowego na „zaostrzające” decyzje Rady Prezesów, w połączeniu z trudną sytuacją w handlu międzynarodowym, skłoniły ekspertów EBC do znacznego obniżenia prognoz wzrostu gospodarczego we wrześniu 2023. Ponadto, choć utrzymywała się silna presja cenowa, większość wskaźników zaczęła się powoli obniżać, a prognozowana ścieżka inflacji – z wyłączeniem cen energii i żywności – została także nieznacznie skorygowana w dół. Na podstawie tej uaktualnionej oceny Rada Prezesów uznała, że podstawowe oficjalne stopy procentowe EBC osiągnęły poziom, którego utrzymanie przez wystarczająco długi okres znacznie przyczyniłoby się do terminowego sprowadzenia inflacji do celu.

W październiku zakończyła się najdłuższa seria podwyżek stóp procentowych w historii euro

Po dziesięciu kolejnych podwyżkach stóp procentowych, na październikowym posiedzeniu Rada Prezesów postanowiła utrzymać podstawowe oficjalne stopy procentowe EBC na niezmienionym poziomie. Od początku serii podwyżek stóp procentowych EBC podniósł stopę depozytową z -0,50% w lipcu 2022 do 4% we wrześniu 2023. Chociaż oczekiwano, że inflacja pozostanie wysoka ze względu na silną wewnętrzną presję cenową, we wrześniu kontynuowała ona spadek, osiągając 4,3%. Towarzyszyło temu nieznaczne obniżenie miar inflacji bazowej. To, jak bardzo istotna była zasada „kierowania się danymi” przy określaniu przez Radę Prezesów właściwego stopnia i czasu trwania restrykcyjnych oficjalnych stóp procentowych stało się tym bardziej oczywiste począwszy od października, na tle podwyższonego ryzyka geopolitycznego w związku z konfliktem na Bliskim Wschodzie.

W listopadzie inflacja spadła do 2,4%

Pod koniec roku inflacja pozostawała w trendzie spadkowym, osiągając 2,4% w listopadzie. Jednak na grudniowym posiedzeniu Rada Prezesów doszła do wniosku, że w najbliższej przyszłości inflacja może ponownie przejściowo wzrosnąć na skutek efektu bazy. Inflacja bazowa obniżała się nadal. Projekcje makroekonomiczne ekspertów Eurosystemu sugerowały, że w 2024 inflacja zacznie ponownie stopniowo spadać. Jednocześnie wewnętrzna presja cenowa pozostawała silna, głównie ze względu na znaczny wzrost jednostkowych kosztów pracy.

Rada Prezesów utrzymała stopy procentowe na niezmienionym poziomie i postanowiła przyspieszyć normalizację bilansu Eurosystemu

W tych okolicznościach, na grudniowym posiedzeniu Rada Prezesów postanowiła utrzymać podstawowe oficjalne stopy procentowe na niezmienionym poziomie.

W grudniu Rada Prezesów podjęła także decyzję o przyspieszeniu normalizacji bilansu Eurosystemu. Wyraziła ona zamiar pełnej reinwestycji spłat kapitału z zapadających papierów wartościowych PEPP do połowy roku 2024, a następnie redukcji portfela średnio o 7,5 mld EUR miesięcznie do końca roku i zaprzestania reinwestycji po tym okresie.

2.2 Zmiany w bilansie Eurosystemu w miarę dalszego zaostrzania polityki pieniężnej

Dalsza redukcja sumy bilansowej Eurosystemu; zakończenie reinwestycji APP i zapadanie operacji TLTRO III

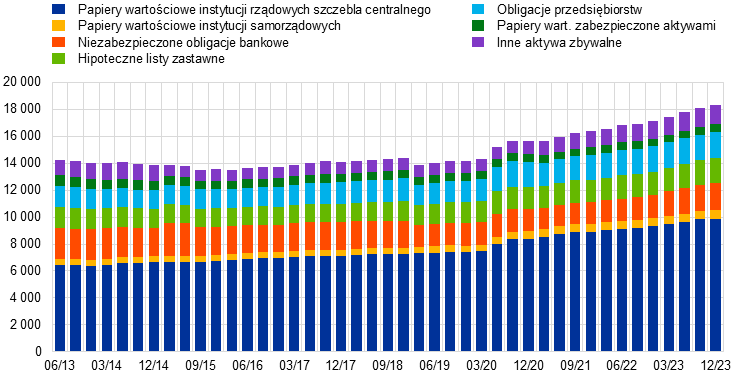

W ramach rozpoczętej w roku 2022 normalizacji polityki pieniężnej, w roku 2023 sumę bilansową Eurosystemu nadal stopniowo redukowano. Zmniejszyła się ona wraz z zakończeniem fazy pełnej i częściowej reinwestycji APP, odpowiednio w lutym i w czerwcu. W ramach PEPP Eurosystem kontynuował pełne reinwestycje przez cały rok. Do końca 2023 suma bilansowa obniżyła się do 6,9 bln EUR, głównie w wyniku zapadania operacji TLTRO III, przedterminowych spłat, a do pewnego stopnia także z powodu rozpoczęcia likwidacji portfela APP.

Na koniec roku 2023 wartość aktywów związanych z polityką pieniężną w bilansie Eurosystemu osiągnęła 5,1 bln EUR, co oznaczało spadek o 1,2 bln EUR w porównaniu z końcem 2022. Kredyty dla instytucji kredytowych strefy euro stanowiły 6% sumy aktywów (spadek z 17% na koniec roku 2017), natomiast aktywa skupowane dla celów polityki pieniężnej stanowiły około 68% tej sumy (wzrost z 62% na koniec roku 2022). Na pozostałe aktywa finansowe w bilansie składały się głównie aktywa denominowane w walutach obcych, złoto oraz denominowane w euro portfele niezwiązane z polityką pieniężną.

Po stronie pasywów suma rezerw instytucji kredytowych i wykorzystania depozytu jednodniowego zmniejszyła się na koniec roku 2023 do 3,5 bln EUR (z 4,0 bln EUR pod koniec roku 2022), co stanowiło 51% pasywów (w porównaniu z 50% na koniec roku 2022). Wartość banknotów w obiegu praktycznie nie uległa zmianie i wyniosła 1,6 bln EUR, co stanowiło 23% pasywów (wzrost z 20%).

W roku 2023, po komunikacie z grudnia 2022, Eurosystem pracował nad przeglądem swoich operacyjnych zasad kontrolowania krótkoterminowych stóp procentowych, zakończonym w marcu 2024.

Wykres 2.2

Ewolucja skonsolidowanego bilansu Eurosystemu

(mld EUR)

Źródło: EBC.

Uwagi: Wartości dodatnie odnoszą się do aktywów, a ujemne do pasywów. Linia nadwyżki płynności jest przedstawiona jako wartość dodatnia, chociaż dotyczy ona sumy następujących pozycji pasywów: środki na rachunkach bieżących powyżej wymaganego poziomu rezerwy obowiązkowej i wykorzystanie depozytu jednodniowego.

Przyjęcie euro przez Chorwację 1 stycznia 2023 i włączenie bilansu Hrvatska narodna banka do skonsolidowanego bilansu Eurosystemu powiększyło jego aktywa i pasywa o 45 mld EUR.

Struktura portfeli APP i PEPP według kategorii aktywów i jurysdykcji

Zakończenie programów skupu aktywów zostało dobrze przyjęte przez rynek

APP obejmuje 4 aktywne programy skupu aktywów: trzeci program skupu listów zastawnych (third covered bond purchase programme, CBPP3), program skupu papierów wartościowych zabezpieczonych aktywami (asset-backed securities purchase programme, ABSPP), program skupu aktywów sektora publicznego (public sector purchase programme, PSPP) oraz program skupu aktywów sektora przedsiębiorstw (corporate sector purchase programme, CSPP). Program PEPP uruchomiono w 2020 w reakcji na pandemię. Wszystkie kategorie aktywów kwalifikowane do APP spełniają również kryteria PEPP (papiery wartościowe emitowane przez Republikę Grecką objęto tymczasowo zwolnieniem z obowiązku spełnienia wymogów kwalifikujących w ramach PEPP)[25].

W grudniu 2021 Rada Prezesów potwierdziła zamiar stopniowego rozpoczęcia normalizacji polityki pieniężnej poprzez zmniejszenie tempa zakupu papierów wartościowych w ramach PEPP, a następnie APP. Rada ogłosiła zakończenie skupu aktywów netto w ramach PEPP, a w marcu 2022 podała przewidywaną datę zakończenia skupu netto w ramach APP. Eurosystem zakończył skup netto w ramach PEPP 1 kwietnia 2022 i kontynuował reinwestycję (w całości) spłat kapitału z zapadających papierów wartościowych zakupionych w ramach programu. 1 lipca 2022 zakończył też skup netto w ramach programu APP i zaczął reinwestować (w całości) jedynie spłaty kapitału z zapadających papierów wartościowych. Następnie podjęto decyzję o zmniejszeniu, w miarowym i przewidywalnym tempie, inwestycji Eurosystemu w ramach APP poprzez częściową reinwestycję spłat kapitału z zapadających papierów wartościowych między marcem a czerwcem 2023, zapewniając utrzymanie stałej obecności Eurosystemu na rynku w tym okresie w ramach APP. Wreszcie, 15 czerwca 2023 Rada Prezesów potwierdziła, że począwszy od lipca 2023 zaprzestanie reinwestycji w ramach APP. W przypadku PEPP pełne reinwestycje kontynuowano do końca roku 2022 i przez cały rok 2023. 14 grudnia 2023 Rada Prezesów ogłosiła zamiar dalszej reinwestycji w całości spłat kapitału z zapadających papierów wartościowych zakupionych w ramach programu PEPP w pierwszej połowie roku 2024 i zmniejszania portfela PEPP średnio o 7,5 mld EUR miesięcznie w drugiej połowie roku 2024, przed zaprzestaniem reinwestycji w ramach PEPP pod koniec tego roku. Skup w ramach reinwestycji nadal przebiegał sprawnie, z uwzględnieniem warunków panujących na danym rynku.