Συνοπτική παρουσίαση

Η πρόσφατη έξαρση της πανδημίας του κορωνοϊού (COVID-19) αποδυνάμωσε τις βραχυπρόθεσμες προοπτικές για την οικονομική δραστηριότητα στη ζώνη του ευρώ, αλλά δεν εκτροχίασε την ανάκαμψη. Παρά το γεγονός ότι τα περιοριστικά μέτρα παρατάθηκαν και έγιναν αυστηρότερα, η οικονομική δραστηριότητα το δ΄ τρίμηνο του 2020 παρουσίασε σημαντικά μικρότερη μείωση από ό,τι αναμενόταν στις προβολές των εμπειρογνωμόνων του Ευρωσυστήματος του Δεκεμβρίου 2020, λόγω των διδαγμάτων της εμπειρίας, της ισχυρής ανόδου της μεταποίησης και της ανάκαμψης της εξωτερικής ζήτησης. Μολονότι τα νέα μέτρα καραντίνας συνοδεύτηκαν από πρόσθετα μέτρα δημοσιονομικής στήριξης, αναμένεται, βάσει των προβολών, νέα επιβράδυνση της οικονομικής δραστηριότητας το α΄ τρίμηνο του 2021. Οι βραχυπρόθεσμες προοπτικές για την οικονομική δραστηριότητα εξαρτώνται από την εξέλιξη της πανδημίας και ειδικότερα από το πόσο γρήγορα και σε ποιο βαθμό τα αυξανόμενα ποσοστά του πληθυσμού που εμβολιάζονται θα επιτρέψουν τη χαλάρωση των περιοριστικών μέτρων. Διατυπώνεται πλέον η υπόθεση ότι τα περιοριστικά μέτρα θα είναι αυστηρότερα το α΄ εξάμηνο του 2021 σε σχέση με τις προβολές του Δεκεμβρίου 2020, έως ότου οι συντονισμένες προσπάθειες για την επιτάχυνση της παραγωγής και της διανομής των εμβολίων επιτρέψουν μια μεγαλύτερη χαλάρωση των περιοριστικών μέτρων και την τελική επίλυση της υγειονομικής κρίσης μέχρι τις αρχές του 2022, σύμφωνα με τις προηγούμενες προβολές. Αυτό, σε συνδυασμό με τη σημαντικού μεγέθους στήριξη από τα μέτρα νομισματικής και δημοσιονομικής πολιτικής – συμπεριλαμβανομένων, εν μέρει, των πόρων του Next Generation EU (NGEU) – και την περαιτέρω ανάκαμψη της εξωτερικής ζήτησης, εκτιμάται ότι θα οδηγήσει σε σταθερή ανάκαμψη από το β΄ εξάμηνο του 2021, το δε πραγματικό ΑΕΠ αναμένεται να υπερβεί το προ της κρίσης επίπεδό του από το β΄ τρίμηνο του 2022, ένα τρίμηνο νωρίτερα από ό,τι προβλεπόταν προηγουμένως. Έτσι, οι μεσοπρόθεσμες προοπτικές για το πραγματικό ΑΕΠ αναμένεται να είναι παρόμοιες με εκείνες που προβλέπονταν στις προβολές του Δεκεμβρίου 2020. Καθώς τα μέτρα πολιτικής αναμένεται να αποτρέψουν επιτυχώς την ισχυρή μεγέθυνση των επιδράσεων μέσω των χρηματοπιστωτικών διαύλων και να περιορίσουν τα σημάδια που θα αφήσει η κρίση στην οικονομία, το πραγματικό ΑΕΠ αναμένεται να διαμορφωθεί στο τέλος του 2023 σε επίπεδο κατά 3,3% υψηλότερο από το προ της κρίσης επίπεδό του το 2019.[1]

Ο πληθωρισμός θα παρουσιάσει σημαντική μεταβλητότητα τα επόμενα τρίμηνα, αλλά μεσοπρόθεσμα οι υποκείμενες πιέσεις στις τιμές αναμένεται να παραμείνουν συγκρατημένες λόγω της υποτονικής ζήτησης και να ενισχυθούν μόνο σταδιακά συμβαδίζοντας με την οικονομική ανάκαμψη. Η συνδυασμένη ανοδική επίδραση από την πρόσφατη αύξηση των τιμών του πετρελαίου, τη λήξη της προσωρινής μείωσης του συντελεστή ΦΠΑ στη Γερμανία και απροσδόκητες αυξήσεις του πληθωρισμού συνεπάγονται προσωρινή αύξηση του πληθωρισμού (βάσει του ΕνΔΤΚ) το 2021, ο οποίος αναθεωρήθηκε προς τα πάνω κατά 0,5 της ποσοστιαίας μονάδας σε σύγκριση με τις προβολές του Δεκεμβρίου του 2020. Ενώ η πλειονότητα των απροσδόκητων αυξήσεων του πληθωρισμού (βάσει του ΕνΔΤΚ) χωρίς τις τιμές της ενέργειας και των ειδών διατροφής που παρατηρήθηκαν τον Ιανουάριο του 2021 εκτιμάται ότι σχετίζονται με προσωρινές επιδράσεις, συμπεριλαμβανομένων στατιστικών παραγόντων, όπως οι μεταβολές στους συντελεστές στάθμισης του ΕνΔΤΚ και οι υπολογισμοί τιμών, ένα μικρό μέρος είναι πιθανόν να ασκήσει πιο επίμονη επίδραση. Συνολικά, ο πληθωρισμός (βάσει του ΕνΔΤΚ) αναμένεται να ανακάμψει έντονα από 0,3% το 2020 σε 1,5 % το 2021, έπειτα από την κορύφωσή του σε 2,0% το τελευταίο τρίμηνο του 2021, και στη συνέχεια θα μειωθεί σε 1,2% το 2022 και θα αυξηθεί σε 1,4 % το 2023. Σε σύγκριση με τις προβολές εμπειρογνωμόνων του Ευρωσυστήματος του Δεκεμβρίου 2020, ο πληθωρισμός (βάσει του ΕνΔΤΚ) αναθεωρήθηκε προς τα πάνω κυρίως για το 2021, ιδίως λόγω των πολύ υψηλότερων τιμών του πετρελαίου, και ελαφρώς για το 2022, αλλά παραμένει αμετάβλητος για το 2023.

Στις προβολές των εμπειρογνωμόνων της ΕΚΤ του Μαρτίου του 2021, το διεθνές περιβάλλον δεν λαμβάνει υπόψη τη δέσμη δημοσιονομικών μέτρων που εγκρίθηκαν πρόσφατα στις Ηνωμένες Πολιτείες, λόγω της αβεβαιότητας όσον αφορά το μέγεθος, τη σύνθεση και το χρονοδιάγραμμά τους κατά την τελευταία ημερομηνία συμπερίληψης των στοιχείων των προβολών. Οι συναφείς κίνδυνοι για τις προβολές σχετικά με τις οικονομίες των ΗΠΑ και της ζώνης του ευρώ παρουσιάζονται στο Πλαίσιο 4.

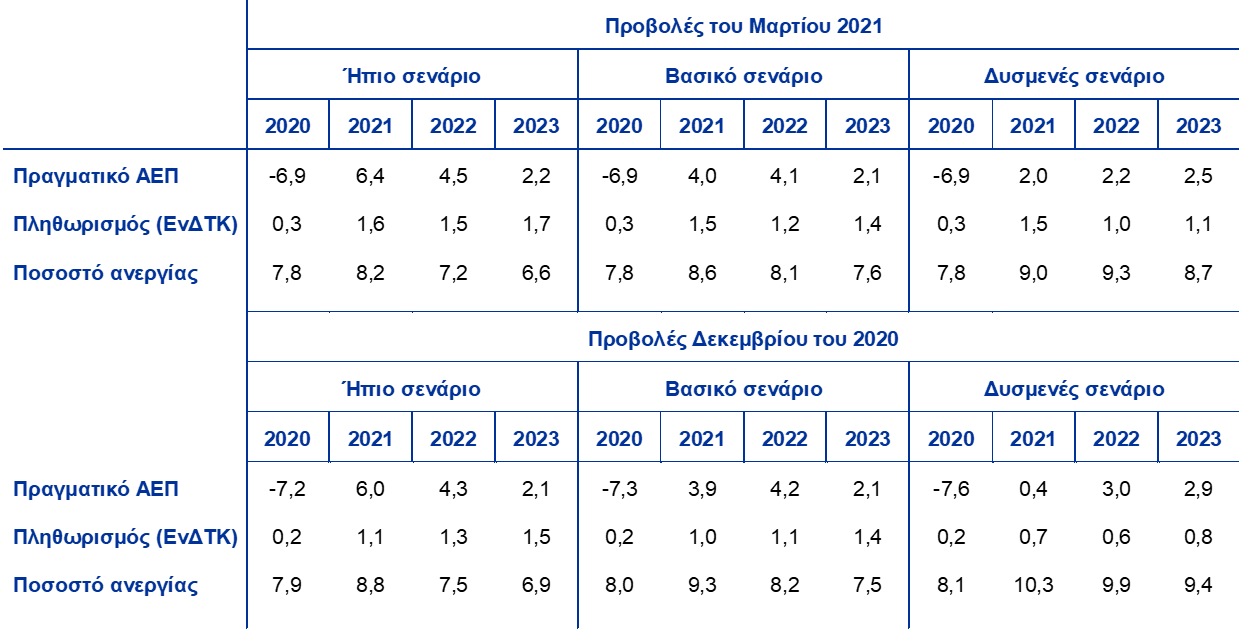

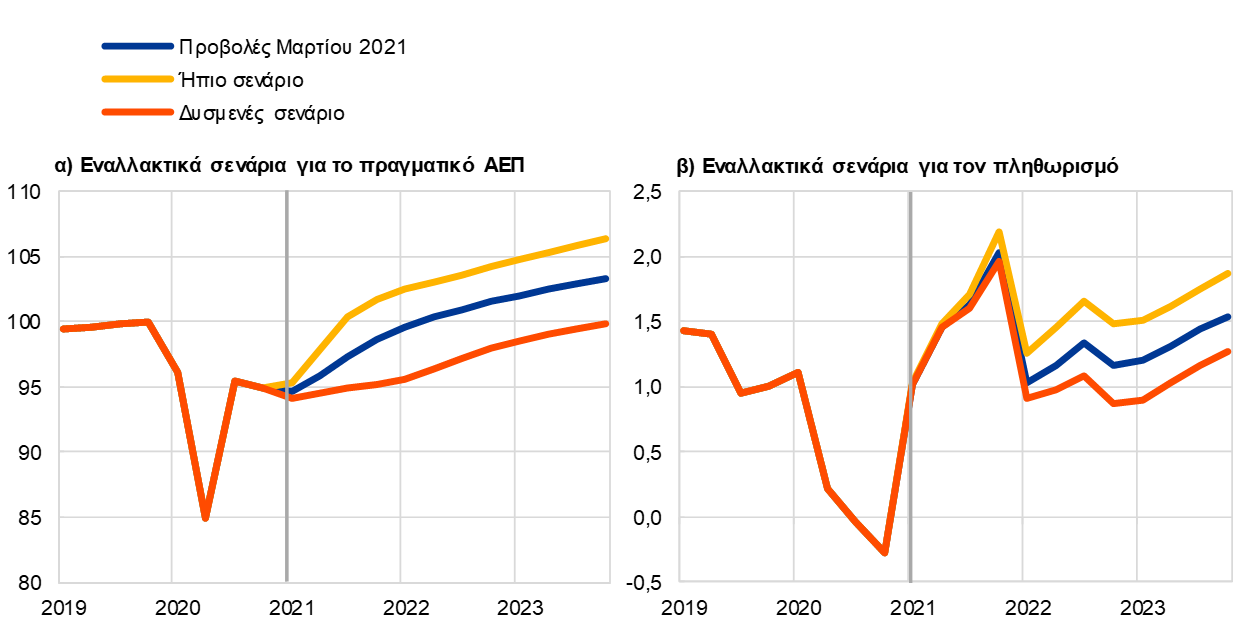

Λόγω της συνεχιζόμενης σημαντικής αβεβαιότητας όσον αφορά την εξέλιξη της πανδημίας και την έκταση των μονιμότερων αρνητικών επιδράσεων στην οικονομία, έχουν εκπονηθεί και πάλι δύο εναλλακτικά σενάρια. Το ήπιο σενάριο υποθέτει μια πιο επιτυχημένη διανομή των εμβολίων, επιτρέποντας τη σταδιακή κατάργηση των περιοριστικών μέτρων μέχρι το τέλος του 2021, ενώ η ταχύτερη αξιοποίηση των διδαγμάτων της εμπειρίας περιορίζει το οικονομικό κόστος. Σύμφωνα με αυτό το σενάριο, το πραγματικό ΑΕΠ θα ανακάμψει κατά 6,4% το 2021, φθάνοντας στο προ της κρίσης επίπεδό του το γ΄ τρίμηνο του έτους, και ο πληθωρισμός θα αυξηθεί σε 1,7% το 2023. Αντίθετα, το δυσμενές σενάριο προβλέπει ισχυρή έξαρση της πανδημίας, με τις νέες μεταλλάξεις του ιού να συνεπάγονται επίσης μείωση της αποτελεσματικότητας των εμβολίων, οδηγώντας τις κυβερνήσεις να διατηρήσουν ορισμένα περιοριστικά μέτρα μέχρι τα μέσα του 2023 με σημαντικές και μόνιμες απώλειες όσον αφορά το δυναμικό της οικονομίας. Σύμφωνα με αυτό το σενάριο, το πραγματικό ΑΕΠ θα αυξηθεί μόλις κατά 2,0 % το 2021 και δεν θα φθάσει στο προ της κρίσης επίπεδό του εντός του χρονικού ορίζοντα προβολής, ενώ ο πληθωρισμός θα διαμορφωθεί μόλις σε 1,1% το 2023. Αυτά τα εναλλακτικά σενάρια παρουσιάζονται στην ενότητα 5.

1 Βασικές υποθέσεις στις οποίες στηρίζονται οι προβολές

Το βασικό σενάριο στηρίζεται στις υποθέσεις για ταχεία χαλάρωση των περιοριστικών μέτρων από το β΄ τρίμηνο του τρέχοντος έτους και την επίλυση της υγειονομικής κρίσης στις αρχές του 2022. Τα περιοριστικά μέτρα στη ζώνη του ευρώ έγιναν αυστηρότερα στις αρχές του 2021 και εκτιμάται ότι, σύμφωνα με τις υποθέσεις, θα χαλαρώσουν μόνο προς το τέλος του α΄ τριμήνου. Κατά μέσο όρο, αναμένεται να είναι πιο περιοριστικά σε σχέση με το δ΄ τρίμηνο του 2020 και σε σχέση με τις υποθέσεις των προβλέψεων του Δεκεμβρίου 2020. Από το β΄ τρίμηνο του 2021,το βασικό σενάριο υποθέτει ταχεία χαλάρωση των περιοριστικών μέτρων, κυρίως λόγω των συντονισμένων προσπαθειών για την επιτάχυνση των εμβολιασμών μέσω της έγκρισης πρόσθετων εμβολίων και εγκαταστάσεων παραγωγής νέων εμβολίων. Συνολικά, τα περιοριστικά μέτρα αναμένεται να έχουν αποσυρθεί πλήρως μέχρι τις αρχές του 2022, εκτίμηση που παραμένει αμετάβλητη όπως αναμενόταν και στις προηγούμενες προβολές. Παρόμοιες υποθέσεις σχετικά με την εξέλιξη της πανδημίας διατυπώνονται, κατά μέσο όρο, για το διεθνές περιβάλλον.

Τα σημαντικά μέτρα νομισματικής και δημοσιονομικής πολιτικής, συμπεριλαμβανομένου του πακέτου NGEU, θα συμβάλουν στη στήριξη των εισοδημάτων, θα μειώσουν τις απώλειες θέσεων εργασίας και τις πτωχεύσεις και θα είναι επιτυχή στον περιορισμό των αρνητικών επιδράσεων ανατροφοδότησης μεταξύ πραγματικής οικονομίας και χρηματοπιστωτικού τομέα. Επιπλέον των μέτρων νομισματικής πολιτικής που είχε λάβει η ΕΚΤ μέχρι την τελευταία ημερομηνία συμπερίληψης στοιχείων για τις προβολές, το βασικό σενάριο περιλαμβάνει μέτρα δημοσιονομικής πολιτικής που λαμβάνονται κατά τη διακριτική ευχέρεια των εθνικών αρχών στο πλαίσιο της κρίσης COVID-19 και ανέρχονται σε περίπου 4½% του ΑΕΠ το 2020 και σε 3¼% του ΑΕΠ το 2021 (Ενότητα 3). Τα κρατικά δάνεια και εγγυήσεις ή κεφαλαιακές ενισχύσεις αναμένεται να συμβάλουν στη μείωση των περιορισμών ρευστότητας. Επιπροσθέτως, οι εποπτικές και μακροπροληπτικές πολιτικές έχουν αποδεσμεύσει τραπεζικά κεφάλαια για την απορρόφηση ζημιών και τη στήριξη της ροής πιστώσεων προς την πραγματική οικονομία μέσω της δυνατότητας των τραπεζών να χρησιμοποιήσουν τα κεφαλαιακά αποθέματα ασφαλείας τους, της παροχής κατευθύνσεων για τη μείωση του προκυκλικού σχηματισμού προβλέψεων και της λήψης μέτρων που διατηρούν την ικανότητα των τραπεζών να απορροφούν ζημίες. Σημαντική υπόθεση του σεναρίου είναι ότι τα μέτρα νομισματικής και δημοσιονομικής πολιτικής, καθώς και τα μέτρα πολιτικής προληπτικής εποπτείας θα επιτύχουν σε γενικές γραμμές να αποτρέψουν σοβαρές επιδράσεις ανατροφοδότησης μεταξύ πραγματικής οικονομίας και χρηματοπιστωτικού τομέα στη διάρκεια του χρονικού ορίζοντα προβολής.

Πλαίσιο 1

Τεχνικές υποθέσεις όσον αφορά τα επιτόκια, τις τιμές των βασικών εμπορευμάτων και τις συναλλαγματικές ισοτιμίες

Σε σύγκριση με τις προβολές του Δεκεμβρίου 2020, οι τρέχουσες τεχνικές υποθέσεις περιλαμβάνουν υψηλότερα μακροπρόθεσμα επιτόκια, σημαντικά υψηλότερες τιμές του πετρελαίου και ελαφρώς υποτιμημένη σταθμισμένη συναλλαγματική ισοτιμία του ευρώ. Οι τεχνικές υποθέσεις που αφορούν τα επιτόκια και τις τιμές των βασικών εμπορευμάτων βασίζονται στις προσδοκίες της αγοράς σύμφωνα με στοιχεία έως και τις 16 Φεβρουαρίου 2021. Τα βραχυπρόθεσμα επιτόκια αφορούν το EURIBOR τριών μηνών, ενώ οι προσδοκίες της αγοράς εξάγονται από τα επιτόκια των συμβολαίων μελλοντικής εκπλήρωσης. Σύμφωνα με τη μεθοδολογία, το μέσο επίπεδο αυτών των βραχυπρόθεσμων επιτοκίων εκτιμάται σε -0,5% για το 2021 και το 2022 και σε -0,4% για το 2023. Οι προσδοκίες της αγοράς για τις ονομαστικές αποδόσεις των 10ετών ομολόγων του Δημοσίου στη ζώνη του ευρώ υποδηλώνουν μέσο ετήσιο επίπεδο 0,0% για το 2021, 0,1% για το 2022 και 0,3% για το 2023.[2] Σε σύγκριση με τις προβολές του Δεκεμβρίου 2020, οι προσδοκίες της αγοράς για τα βραχυπρόθεσμα επιτόκια έχουν αυξηθεί οριακά για το 2023, ενώ οι προσδοκίες της αγοράς για τις ονομαστικές αποδόσεις των 10ετών ομολόγων του Δημοσίου στη ζώνη του ευρώ έχουν αυξηθεί κατά 10 έως 20 μονάδες βάσης για την περίοδο 2021-23.

Όσον αφορά τις τιμές των βασικών εμπορευμάτων, οι προβολές εξετάζουν τις μελλοντικές εξελίξεις που προκύπτουν από τις αγορές των συμβολαίων μελλοντικής εκπλήρωσης με βάση τον μέσο όρο του διαστήματος δύο εβδομάδων που έληξε στις 16 Φεβρουαρίου 2021. Βάσει αυτών, η τιμή του αργού πετρελαίου τύπου Brent ανά βαρέλι εκτιμάται, βάσει των υποθέσεων, ότι θα αυξηθεί από 42,3 δολάρια ΗΠΑ το 2020 σε 59,3 δολάρια ΗΠΑ το 2021 και στη συνέχεια θα μειωθεί σε 53,7 δολάρια ΗΠΑ μέχρι το 2023. Η πορεία αυτή συνεπάγεται ότι, σε σύγκριση με τις προβολές του Δεκεμβρίου 2020, οι τιμές του πετρελαίου σε δολάρια ΗΠΑ είναι περίπου 35% υψηλότερες το 2021 και κατά 14% υψηλότερες το 2023, ενώ η καμπύλη των συμβολαίων μελλοντικής εκπλήρωσης επί των τιμών του πετρελαίου έχει καθοδική κλίση σε αντίθεση με την ανοδική κλίση της καμπύλης στην οποία βασίζονταν οι προηγούμενες προβλέψεις. Οι τιμές των μη ενεργειακών βασικών εμπορευμάτων σε δολάρια ΗΠΑ εκτιμάται, βάσει των υποθέσεων, ότι θα ανακάμψουν έντονα το 2021 αλλά θα μειωθούν με πιο συγκρατημένο ρυθμό στο υπόλοιπο του χρονικού ορίζοντα προβολής.

Βάσει των υποθέσεων, στον χρονικό ορίζοντα προβολής οι διμερείς συναλλαγματικές ισοτιμίες θα παραμείνουν αμετάβλητες στα μέσα επίπεδα που επικρατούσαν το διάστημα δύο εβδομάδων που έληξε στις 16 Φεβρουαρίου 2021. Αυτό συνεπάγεται μέση συναλλαγματική ισοτιμία δολαρίου ΗΠΑ ανά ευρώ ίση προς 1,21 για την περίοδο 2021-23, η οποία είναι ελαφρώς υψηλότερη σε σχέση με τις υποθέσεις των προβολών του Δεκεμβρίου 2020. Η υπόθεση για τη σταθμισμένη συναλλαγματική ισοτιμία του ευρώ έχει αναθεωρηθεί προς τα κάτω κατά 0,2% σε σύγκριση με τις προβολές του Δεκεμβρίου 2020.

Τεχνικές υποθέσεις

2 Πραγματική οικονομία

Το πραγματικό ΑΕΠ μειώθηκε το δ΄ τρίμηνο του 2020, αλλά πολύ λιγότερο από ό,τι αναμενόταν. Το πραγματικό ΑΕΠ μειώθηκε κατά 0,7% το δ΄ τρίμηνο, σημαντικά λιγότερο από το -2,2% που αναμενόταν στο βασικό σενάριο του Δεκεμβρίου του 2020 και ακόμη λιγότερο από ό,τι προβλεπόταν στο ήπιο σενάριο. Αυτή η απροσδόκητη θετική εξέλιξη, παρά το γεγονός ότι τα περιοριστικά μέτρα έγιναν πιο αυστηρά από ό,τι αναμενόταν, μπορεί εν μέρει να σχετίζεται με μια ισχυρότερη από ό,τι αναμενόταν εξωτερική ζήτηση, αλλά φαίνεται να αντανακλά και τα διδάγματα της εμπειρίας καθώς οι φορείς προσαρμόζονται καλύτερα στα περιοριστικά μέτρα σε όλους τους τομείς της οικονομίας. Συνολικά, το επίπεδο του πραγματικού ΑΕΠ το δ΄ τρίμηνο του 2020 ήταν 4,9% χαμηλότερο από το επίπεδο του δ΄ τριμήνου του 2019.

Διάγραμμα 1

Πραγματικό ΑΕΠ της ζώνης του ευρώ

(τριμηνιαίες ποσοστιαίες μεταβολές, εποχικώς διορθωμένα στοιχεία και στοιχεία διορθωμένα βάσει των εργάσιμων ημερών)

Σημειώσεις: Δεδομένης της πρωτοφανούς μεταβλητότητας του πραγματικού ΑΕΠ στη διάρκεια του 2020, στο διάγραμμα παρουσιάζεται μια διαφορετική κλίμακα από τις αρχές του 2020. Η κάθετη γραμμή αντιστοιχεί στην έναρξη του χρονικού ορίζοντα προβολής. Σε αυτό το διάγραμμα δεν παρουσιάζονται διαστήματα γύρω από τις προβολές. Αυτό αντανακλά το γεγονός ότι ο τυπικός υπολογισμός των διαστημάτων (με βάση τα ιστορικά σφάλματα των προβολών), υπό τις παρούσες συνθήκες, δεν θα παρείχε αξιόπιστη ένδειξη της πρωτοφανούς αβεβαιότητας που περιβάλλει τις τρέχουσες προβολές. Αντιθέτως, προκειμένου να καταδειχθεί καλύτερα η τρέχουσα αβεβαιότητα, στην Ενότητα 5 παρουσιάζονται εναλλακτικά σενάρια με βάση διαφορετικές υποθέσεις σχετικά με την μελλοντική εξέλιξη της πανδημίας COVID-19 και τα συνακόλουθα περιοριστικά μέτρα.

Τα περιοριστικά μέτρα στις αρχές του 2021 αναμένεται να οδηγήσουν σε περαιτέρω μικρή συρρίκνωση του πραγματικού ΑΕΠ το α΄ τρίμηνο, ενώ θα επακολουθήσει μέτρια αύξηση το β΄ τρίμηνο. Εν όψει του υψηλότερου αριθμού κρουσμάτων COVID-19 και της απειλής νέου κύματος λόγω των μεταλλάξεων του ιού, πολλές χώρες της ζώνης του ευρώ προχώρησαν σε παράταση και αυστηροποίηση των μέτρων καραντίνας στις αρχές του 2021. Τα υποδείγματα βραχυπρόθεσμων προβολών με βάση τα στοιχεία που ήταν διαθέσιμα την τελευταία ημερομηνία συμπερίληψης των στοιχείων των προβολών, όπως ο σύνθετος Δείκτης Υπευθύνων Προμηθειών (Purchasing Managers’ Index - PMI) για την παραγωγή (που διαμορφώθηκε σε 48,1 τον Φεβρουάριο) και άλλοι δείκτες υψηλής συχνότητας, υποδηλώνουν επίσης συγκρατημένη μείωση του πραγματικού ΑΕΠ το α΄ τρίμηνο. Όπως και το δ΄ τρίμηνο του 2020, τα περιοριστικά μέτρα αναμένεται να διαταράξουν λιγότερο τις μεταποιητικές δραστηριότητες, αλλά να ασκήσουν περαιτέρω αρνητική επίδραση στη δραστηριότητα στον τομέα των υπηρεσιών. Τα στοχευμένα δημοσιονομικά μέτρα που ανακοινώθηκαν πρόσφατα για τη στήριξη των τομέων που πλήττονται από τα μέτρα καραντίνας είναι επίσης πιθανόν να περιορίσουν τη συνολική μείωση της οικονομικής δραστηριότητας. Συνολικά, το πραγματικό ΑΕΠ αναμένεται να μειωθεί κατά 0,4% το α΄ τρίμηνο του 2021 (έναντι αύξησης κατά 0,6% στις προβολές του Δεκεμβρίου 2020) και να αυξηθεί κατά 1,3% το β΄ τρίμηνο (έναντι 1,7% στις προηγούμενες προβολές).

Η δραστηριότητα αναμένεται, βάσει των προβολών, να ανακάμψει έντονα στη διάρκεια του β΄ εξαμήνου του 2021, καθώς τα περιοριστικά μέτρα αναμένεται να χαλαρώσουν. Η αναμενόμενη ανάκαμψη βασίζεται στην υπόθεση για ταχεία χαλάρωση των περιοριστικών μέτρων, περαιτέρω μείωση της αβεβαιότητας, ενίσχυση της εμπιστοσύνης στον απόηχο της αναμενόμενης επιτάχυνσης των εμβολιασμών, συνεχιζόμενη ισχυρή ανάκαμψη της εξωτερικής ζήτησης, υποστηρικτική δημοσιονομική και νομισματική πολιτική, καθώς και κάποια συσσωρευμένη ζήτηση. Κινητήρια δύναμη της ανάκαμψης θα είναι η εγχώρια ζήτηση, ιδίως η ιδιωτική κατανάλωση. Το πραγματικό ΑΕΠ αναμένεται το β΄ τρίμηνο του 2022 να υπερβεί το προ της κρίσης επίπεδο του δ΄ τριμήνου του 2019 και να διαμορφωθεί σε επίπεδο κατά 3,3% υψηλότερο σε σχέση µε το προ της κρίσης επίπεδο το τελευταίο τρίμηνο του χρονικού ορίζοντα προβολής.

Πίνακας 1

Μακροοικονομικές προβολές για τη ζώνη του ευρώ

(ετήσιες ποσοστιαίες μεταβολές)

Σημειώσεις: Το πραγματικό ΑΕΠ και οι συνιστώσες του, το κόστος εργασίας ανά μονάδα προϊόντος, η μισθολογική δαπάνη ανά μισθωτό και η παραγωγικότητα της εργασίας βασίζονται σε εποχικώς διορθωμένα στοιχεία και στοιχεία διορθωμένα ως προς τον αριθμό των εργάσιμων ημερών. Τα στοιχεία ενδέχεται να διαφέρουν από τις πιο πρόσφατες δημοσιεύσεις της Eurostat λόγω της δημοσίευσης στοιχείων μετά την τελευταία ημερομηνία συμπερίληψης των στοιχείων για τις προβολές. Σε αυτόν τον πίνακα δεν παρουσιάζονται διαστήματα γύρω από τις προβολές. Αυτό αντανακλά το γεγονός ότι ο τυπικός υπολογισμός των διαστημάτων (με βάση τα ιστορικά σφάλματα των προβολών), υπό τις παρούσες συνθήκες, δεν θα παρείχε αξιόπιστη ένδειξη της πρωτοφανούς αβεβαιότητας που περιβάλλει τις τρέχουσες προβολές. Αντιθέτως, προκειμένου να καταδειχθεί καλύτερα η τρέχουσα αβεβαιότητα, στην Ενότητα 5 παρουσιάζονται εναλλακτικά σενάρια με βάση διαφορετικές υποθέσεις σχετικά με την μελλοντική εξέλιξη της πανδημίας COVID-19 και τα συνακόλουθα περιοριστικά μέτρα.

1) Συμπεριλαμβάνει το εμπόριο μεταξύ των χωρών της ζώνης του ευρώ.

2) Ο υποδείκτης βασίζεται σε εκτιμήσεις των επιδράσεων της έμμεσης φορολογίας. Αυτός ενδέχεται να διαφέρει από τα στοιχεία της Eurostat, τα οποία υποθέτουν πλήρη και άμεση μετακύλιση των μεταβολών των έμμεσων φόρων στον ΕνΔΤΚ.

3) Υπολογίζεται ως το δημοσιονομικό αποτέλεσμα χωρίς τις πρόσκαιρες επιδράσεις του οικονομικού κύκλου και των μέτρων που ταξινομούνται ως προσωρινά στο πλαίσιο του ορισμού του Ευρωπαϊκού Συστήματος Κεντρικών Τραπεζών (ΕΣΚΤ).

4) Η κατεύθυνση της δημοσιονομικής πολιτικής μετρείται ως η μεταβολή του κυκλικά διορθωμένου πρωτογενούς δημοσιονομικού αποτελέσματος χωρίς την κρατική στήριξη προς τον χρηματοπιστωτικό τομέα. Τα στοιχεία προσαρμόζονται επίσης για τις αναμενόμενες επιχορηγήσεις του πακέτου NGEU από την πλευρά των εσόδων.

Η ιδιωτική κατανάλωση αναμένεται να ανακάμψει σημαντικά το 2021 και να παραμείνει η βασική κινητήρια δύναμη της ανάκαμψης στη συνέχεια. Μετά την ισχυρή, αν και όχι πλήρη, ανάκαμψή της το γ΄ τρίμηνο του 2020, η ιδιωτική κατανάλωση μειώθηκε και πάλι το δ΄ τρίμηνο του 2020, αντανακλώντας περαιτέρω μέτρα καραντίνας και αυξημένα περιοριστικά μέτρα, και ήταν η κύρια αιτία της νέας ύφεσης της οικονομικής δραστηριότητας. Ωστόσο, η νέα μείωση της κατανάλωσης ήταν μικρότερη από ό,τι αναμενόταν προηγουμένως, πιθανόν αντικατοπτρίζοντας τη χρήση πιο στοχευμένων περιοριστικών μέτρων και της προηγούμενης εμπειρίας των ιδιωτικών νοικοκυριών (όπως η αυξημένη προσφυγή σε ηλεκτρονικές αγορές). Σε αντίθεση με τις έντονες διακυμάνσεις και τη συνολική μείωση του επιπέδου της ιδιωτικής κατανάλωσης στη διάρκεια του 2020, πιο συγκρατημένες ήταν οι εξελίξεις στο πραγματικό διαθέσιμο εισόδημα, το οποίο σταθεροποιήθηκε χάρη στην κρατική στήριξη, πράγμα που οδήγησε σε σημαντικές μεταβολές του ποσοστού αποταμίευσης. Σε ό,τι αφορά τις μελλοντικές εξελίξεις, η ιδιωτική κατανάλωση αναμένεται να μειωθεί περαιτέρω το α΄ τρίμηνο του 2021 ως συνέπεια της εφαρμογής ακόμη αυστηρότερων περιοριστικών μέτρων, με αποτέλεσμα νέα μικρή αύξηση του ποσοστού αποταμίευσης. Η ιδιωτική κατανάλωση αναμένεται, βάσει των προβολών, να επανέλθει σε πορεία ανάκαμψης από το β΄ τρίμηνο του 2021 και να υπερβεί το προς της κρίσης επίπεδό της το γ΄ τρίμηνο του 2022. Η ανάκαμψη αυτή εκτιμάται ότι θα στηριχθεί από τη σταδιακή μείωση της αβεβαιότητας και τη σταδιακή σύγκλιση του ποσοστού αποταμίευσης προς το προ της κρίσης επίπεδό του, καθώς τόσο η αναγκαστική αποταμίευση όσο και η αποταμίευση για λόγους πρόνοιας αναμένεται να εξαλειφθούν σταδιακά, ενώ η αυξημένη ανεργία και η σταδιακή εξάλειψη των καθαρών δημοσιονομικών μεταβιβάσεων θα λειτουργήσουν πιθανώς ανασταλτικά στην ανάκαμψη.

Η απότομη και αιφνίδια συρρίκνωση των επενδύσεων σε κατοικίες το 2020 αναμένεται να αντιστραφεί σταδιακά στη διάρκεια του χρονικού ορίζοντα προβολής. Οι επενδύσεις σε κατοικίες αυξήθηκαν κατά 0,5% το δ΄ τρίμηνο του 2020, αλλά παρέμειναν σχεδόν 3% κάτω από το επίπεδό τους πριν από την πανδημία. Σε ό,τι αφορά τις μελλοντικές εξελίξεις, καθώς ο αναμενόμενος ρυθμός ανόδου των τιμών των κατοικιών υπερβαίνει την αύξηση των δαπανών στέγασης, οι θετικές επιδράσεις του δείκτη Q του Tobin και η ανάκαμψη του διαθέσιμου εισοδήματος εκτιμάται ότι θα στηρίξουν τις επενδύσεις σε κατοικίες. Ωστόσο, η ασθενέστερη εμπιστοσύνη των καταναλωτών και η υψηλότερη ανεργία σε σύγκριση με το προ της κρίσης επίπεδό της, για το μεγαλύτερο μέρος του χρονικού ορίζοντα προβολής ενδέχεται, μεσοπρόθεσμα, να περιορίσουν την ανάκαμψη των επενδύσεων σε κατοικίες, οι οποίες αναμένεται να επανέλθουν στο προ της κρίσης επίπεδό τους μέχρι το τέλος του 2022.

Οι επιχειρηματικές επενδύσεις αναμένεται να ανακάμψουν σημαντικά το 2021 και το 2022, φθάνοντας το προ της κρίσης επίπεδό τους στις αρχές του 2022. Εκτιμάται ότι ανέκαμψαν σημαντικά το β΄ εξάμηνο του 2020, ανακτώντας εν μέρει τη δυναμική τους μετά την κάμψη του α΄ εξαμήνου. Έπειτα από άλλη μια ήπια συρρίκνωση το α΄ τρίμηνο του 2021 στο πλαίσιο υποτονικής συνολικής οικονομικής δραστηριότητας, περαιτέρω ανάκαμψη αναμένεται από το β΄ τρίμηνο του 2021, καθώς η παγκόσμια και η εγχώρια ζήτηση ανακάμπτουν και τα κέρδη σημειώνουν ξανά θετικούς ρυθμούς αύξησης, και επίσης υποστηριζόμενη, βάσει των υποθέσεων, από ευνοϊκούς όρους χρηματοδότησης και τον θετικό αντίκτυπο του σχεδίου NGEU στις επιχειρηματικές επενδύσεις.

Η ακαθάριστη δανειακή επιβάρυνση των μη χρηματοπιστωτικών επιχειρήσεων (ΜΧΕ), η οποία αυξήθηκε σημαντικά το 2020, αναμένεται να μειωθεί συγκρατημένα, ενώ θα παραμείνει πάνω από το προ της κρίσης επίπεδό της στο τέλος του χρονικού ορίζοντα προβολής. Η αύξηση της ακαθάριστης δανειακής επιβάρυνσης οφειλόταν στην απότομη πτώση των κερδών των επιχειρήσεων κατά την πρώτη καραντίνα και στη συνακόλουθη αυξημένη προσφυγή σε δανειακή χρηματοδότηση για την αντιστάθμιση των ελλείψεων ρευστότητας. Σε ό,τι αφορά τις μελλοντικές εξελίξεις, έπειτα από περαιτέρω μικρή αύξηση βραχυπρόθεσμα, η ακαθάριστη δανειακή επιβάρυνση των επιχειρήσεων αναμένεται να μειωθεί συγκρατημένα και να διαμορφωθεί το 2023 σε επίπεδο σημαντικά υψηλότερο από το ήδη υψηλό προ της κρίσης επίπεδό της. Η αύξηση του ακαθάριστου λόγου χρέους αναμένεται να περιορίσει τον ρυθμό αύξησης των επιχειρηματικών επενδύσεων στη διάρκεια του χρονικού ορίζοντα προβολής, παρά την υψηλή διακράτηση μετρητών, καθώς οι επιχειρήσεις πρέπει να εξυγιάνουν τους ισολογισμούς τους. Ταυτόχρονα, οι πιθανές ανησυχίες σχετικά με τη βιωσιμότητα του χρέους εκτιμάται ότι θα αμβλυνθούν από τις ακαθάριστες πληρωμές τόκων των επιχειρήσεων, οι οποίες αναμένεται να αυξηθούν μόνο συγκρατημένα τα επόμενα έτη από τα πρωτοφανή χαμηλά επίπεδα.

Πλαίσιο 2

Το διεθνές περιβάλλον

Το β΄ εξάμηνο του 2020 η παγκόσμια οικονομία ανέκαμψε από την ύφεση που προκάλεσε η πανδημία ταχύτερα από ό,τι αναμενόταν προηγουμένως. Οι παγκόσμιες επενδύσεις – που ωφελούνται από τις ευνοϊκές συνθήκες χρηματοδότησης εν μέσω ισχυρής στήριξης από τη νομισματική πολιτική – βρίσκονται ήδη κοντά στα προ της πανδημίας επίπεδα, ενώ η ανάκαμψη της παγκόσμιας κατανάλωσης, υποβοηθούμενη από τα μέτρα δημοσιονομικής πολιτικής για την ενίσχυση του εισοδήματος και τη διατήρηση των θέσεων εργασίας, εξακολουθεί να καθυστερεί, καθώς τα ισχύοντα περιοριστικά μέτρα επιδρούν αρνητικά σε εκείνες τις υπηρεσίες που βασίζονται σε μεγάλο βαθμό στη διαπροσωπική επαφή. Το παγκόσμιο πραγματικό ΑΕΠ (χωρίς τη ζώνη του ευρώ) ανέκαμψε έντονα με ρυθμό 7,4% το γ΄ τρίμηνο του 2020, κατά 0,7 της ποσοστιαίας μονάδας υψηλότερο από ό,τι αναμενόταν στις προβολές του Δεκεμβρίου 2020. Πιο δυναμικός ρυθμός ανάκαμψης παρατηρήθηκε τόσο στις προηγμένες όσο και στις αναδυόμενες οικονομίες της αγοράς. Έπειτα από αυτήν την ανάκαμψη σε σχήμα V, η παγκόσμια οικονομική δραστηριότητα αναμένεται να συνεχίσει να ανακάμπτει το δ΄ τρίμηνο του 2020 με θετικό αλλά πιο συγκρατημένο ρυθμό (2,1%), υψηλότερο πάντως σε σχέση με τις προηγούμενες προβολές.

Οι παράγοντες που επιδρούν δυσμενώς στην ανάκαμψη ενισχύθηκαν καθώς η παγκόσμια πανδημία επιδεινώθηκε γύρω στην αλλαγή του έτους. Η αύξηση των νέων κρουσμάτων οδήγησε τις κυβερνήσεις να επιβάλουν εκ νέου αυστηρότερα μέτρα καραντίνας, ιδίως στις προηγμένες οικονομίες. Αντιθέτως, τα περιοριστικά μέτρα που εφαρμόστηκαν στις αναδυόμενες οικονομίες αυστηροποιήθηκαν σε μικρότερο βαθμό. Ωστόσο, συνολικά, τα νέα μέτρα καραντίνας συνεπάγονται ανάσχεση της παγκόσμιας ανάπτυξης το α΄ τρίμηνο του 2021, όπως προκύπτει από δείκτες υψηλής συχνότητας που παρακολουθούν την οικονομική δραστηριότητα σε σημαντικές προηγμένες οικονομίες. Ενώ οι σύνθετοι δείκτες PMI για την παραγωγή και τη μεταποίηση στην παγκόσμια οικονομία (χωρίς τη ζώνη του ευρώ) διαμορφώθηκαν πάνω από τον μακροχρόνιο μέσο όρο τους τον Φεβρουάριο, μερικές από τις συνιστώσες τους δείχνουν εξασθένηση της δραστηριότητας την προσεχή περίοδο. Για παράδειγμα, ο δείκτης νέων παραγγελιών εξαγωγών υποχώρησε κάτω από το όριο επέκτασης τον Ιανουάριο, για πρώτη φορά από τον Σεπτέμβριο του 2020, και παρέμεινε κάτω από αυτό το όριο τον Φεβρουάριο.

Παρ’ όλα αυτά, η συμφωνία για τις εμπορικές σχέσεις μεταξύ της ΕΕ και του Ηνωμένου Βασιλείου και τα δημοσιονομικά μέτρα τόνωσης της οικονομίας των ΗΠΑ τον Δεκέμβριο του 2020 ύψους 0,9 τρισεκ. δολαρίων ΗΠΑ συνεπάγονται ευνοϊκότερες προοπτικές για την παγκόσμια ανάπτυξη το 2021, ενώ τα πρόσθετα δημοσιονομικά μέτρα τόνωσης της οικονομίας, που ενέκρινε πρόσφατα το Αμερικανικό Κογκρέσο, αποτελούν ανοδικό κίνδυνο για την οικονομία των ΗΠΑ και την παγκόσμια οικονομία. Η συμφωνία για τις εμπορικές σχέσεις μεταξύ της ΕΕ και του Ηνωμένου Βασιλείου αντικαθιστά την υπόθεση για Brexit χωρίς τη σύναψη συμφωνίας στην οποία στηρίζονταν οι προβολές του Δεκεμβρίου 2020. Αυτή η συμφωνία διασφαλίζει το εμπόριο αγαθών χωρίς δασμούς και ποσοστώσεις μεταξύ της Ευρωπαϊκής Ένωσης και του Ηνωμένου Βασιλείου (όπως η συμφωνία CETA με τον Καναδά), ενισχύοντας έτσι τη δραστηριότητα και το εμπόριο στην οικονομία του Ηνωμένου Βασιλείου στη διάρκεια του χρονικού ορίζοντα προβολής. Στις Ηνωμένες Πολιτείες, τα δημοσιονομικά μέτρα τόνωσης της οικονομίας τα οποία συμφωνήθηκαν τον Δεκέμβριο του 2020 ανέρχονται σε 0,9 τρισεκ. δολάρια ΗΠΑ (4,4% του ΑΕΠ) και αναμένεται, βάσει των προβολών, να επιταχύνουν τον ρυθμό αύξησης του πραγματικού ΑΕΠ κατά περισσότερο από 1 ποσοστιαία μονάδα το 2021. Τα πρόσθετα δημοσιονομικά μέτρα τόνωσης της οικονομίας που εγκρίθηκαν πρόσφατα, συνολικού ύψους 1,84 τρισεκ. δολαρίων ΗΠΑ, δεν έχουν ληφθεί υπόψη στο βασικό σενάριο και επομένως αποτελούν έναν σημαντικό ανοδικό κίνδυνο των τρεχουσών προβολών σύμφωνα με αυτό το σενάριο (Πλαίσιο 4).

Συνολικά, το παγκόσμιο ΑΕΠ (χωρίς τη ζώνη του ευρώ) αναμένεται, βάσει των προβολών, να αυξηθεί με ρυθμό 6,5% το 2021, ο οποίος στη συνέχεια θα επιβραδυνθεί σε 3,9% και 3,7% το 2022 και το 2023 αντιστοίχως. Η εξέλιξη αυτή έπεται της εκτιμώμενης συρρίκνωσης του παγκόσμιου πραγματικού ΑΕΠ κατά 2,4% το 2020. Ο ρυθμός αύξησης έχει αναθεωρηθεί προς τα πάνω κατά 0,7 της ποσοστιαίας μονάδας το 2021, καθώς η θετική μεταφερόμενη επίδραση από τα απροσδόκητα ευνοϊκά στοιχεία που καταγράφηκαν στο τέλος του προηγούμενου έτους και οι πιο υποστηρικτικές οικονομικές πολιτικές αντισταθμίζονται μόνο εν μέρει από την αρνητική επίδραση που ασκούν στην ανάπτυξη τα αυστηρότερα περιοριστικά μέτρα σε βραχυπρόθεσμο ορίζοντα.

Δεδομένου του βάθους της παγκόσμιας ύφεσης το προηγούμενο έτος, το παγκόσμιο εμπόριο αγαθών παρέμεινε σχετικά ανθεκτικό, ενώ το εμπόριο υπηρεσιών συνέχισε να παρουσιάζει καθίζηση. Αυτό οφείλεται κυρίως στο γεγονός ότι η συνολική συρρίκνωση της οικονομίας αφορά κατά κύριο λόγο τον τομέα των υπηρεσιών που χαρακτηρίζεται από χαμηλότερη ένταση εμπορίου και η υποκατάσταση μεταξύ κατανάλωσης υπηρεσιών και κατανάλωσης αγαθών σε προηγμένες οικονομίες είναι πιθανόν να στήριξε το εμπόριο αγαθών στη διάρκεια της πανδημίας. Σε αυτό συνηγορούν εισερχόμενα στοιχεία, τα οποία υποδηλώνουν ότι οι παγκόσμιες εισαγωγές αγαθών επανήλθαν στο προ της κρίσης επίπεδό τους τον Νοέμβριο του 2020. Ενώ η ανάκαμψη του παγκόσμιου εμπορίου αγαθών ήταν ταχεία, η στενότητα μεταφορικού δυναμικού και η άνοδος του κόστους μεταφοράς επέδρασαν δυσμενώς στο εμπόριο και οι ελλείψεις στην προσφορά – ιδίως στους τομείς πληροφορικής της Ασίας – σηματοδοτούν κινδύνους για τις παγκόσμιες αλυσίδες προσφοράς. Τέτοιοι παράγοντες καταδεικνύονται από τη σταθερή επιμήκυνση των χρόνων παράδοσης από πλευράς προμηθευτών και είναι πιθανόν να επιδράσουν αρνητικά στο εμπόριο αγαθών σε βραχυπρόθεσμο ορίζοντα. Ταυτόχρονα, οι διεθνείς ταξιδιωτικές υπηρεσίες, οι οποίες αντιστοιχούν σε περίπου 7% του παγκόσμιου εμπορίου αγαθών και υπηρεσιών, εξακολουθούν να επηρεάζονται αρνητικά λόγω της πανδημίας και των συναφών ταξιδιωτικών περιορισμών.

Ο ρυθμός αύξησης των παγκόσμιων εισαγωγών (χωρίς τη ζώνη του ευρώ) έχει αναθεωρηθεί σημαντικά προς τα πάνω για το 2021. Οι εισαγωγές αναμένεται να αυξηθούν κατά 9,0% το 2021 και στη συνέχεια να επιβραδυνθούν σε 4,1% και 3,4% το 2022 και το 2023 αντίστοιχα. Σε σύγκριση με τις προβολές του Δεκεμβρίου του 2020, οι παγκόσμιες εισαγωγές και ιδίως η εξωτερική ζήτηση αγαθών και υπηρεσιών της ζώνης του ευρώ έχουν αναθεωρηθεί σημαντικά προς τα πάνω λόγω της συμφωνίας για τις εμπορικές σχέσεις μεταξύ της ΕΕ και του Ηνωμένου Βασιλείου και, σε μικρότερο βαθμό, λόγω της εντονότερης, βάσει των προβολών, ανάκαμψης σε προηγμένες οικονομίες. Κατά συνέπεια, η εξωτερική ζήτηση αγαθών και υπηρεσιών της ζώνης του ευρώ αναμένεται, βάσει των προβολών, να αυξηθεί κατά 8,3% το τρέχον έτος και κατά 4,4% και 3,2% το 2022 και 2023 αντίστοιχα, με αποτέλεσμα σημαντική αναθεώρηση προς τα πάνω για το 2021 και μια μικρότερη αναθεώρηση για το 2022.

Το διεθνές περιβάλλον

(ετήσιες ποσοστιαίες μεταβολές)

1) Υπολογίζεται ως σταθμισμένος μέσος όρος των εισαγωγών.

2) Υπολογίζεται ως σταθμισμένος μέσος όρος των εισαγωγών των εμπορικών εταίρων της ζώνης του ευρώ.

Η ανάκαμψη της εξωτερικής ζήτησης αναμένεται να στηρίξει την άνοδο των εξαγωγών, με αποτέλεσμα μια θετική συμβολή του εμπορικού ισοζυγίου το 2021 η οποία θα γίνει ουδέτερη στη συνέχεια. Η στήριξη από την ισχυρή εξωτερική ζήτηση υποβοήθησε την ανάκαμψη των εξαγωγών της ζώνης του ευρώ, οι οποίες κατέγραψαν έντονη αύξηση το δ΄ τρίμηνο του 2020 παρά την εκ νέου εφαρμογή περιοριστικών μέτρων. Ενώ η ταχεία μετατόπιση της ζήτησης από τις υπηρεσίες προς τα καταναλωτικά αγαθά ενίσχυσε τις εξαγωγές προϊόντων μεταποίησης της ζώνης του ευρώ, η ανάκαμψη των εξαγωγών υπηρεσιών – ιδίως των ταξιδιωτικών υπηρεσιών – παρέμεινε συγκρατημένη. Από το 2021, η ισχυρή εξωτερική ζήτηση εκτιμάται ότι θα στηρίξει την άνοδο των εξαγωγών, ενώ η αβεβαιότητα λόγω COVID-19, τα φαινόμενα συμφόρησης στην εφοδιαστική αλυσίδα και οι απώλειες ανταγωνιστικότητας των τιμών των εξαγωγών λόγω της προηγούμενης ανατίμησης του ευρώ μπορεί να επιδράσουν αρνητικά. Καθώς η δυναμική της πανδημίας επηρεάζει δυσμενώς τις συνθήκες εγχώριας ζήτησης, οι εισαγωγές αναμένεται να αυξηθούν λιγότερο από ό,τι οι εξαγωγές το 2021, με αποτέλεσμα η συμβολή του εμπορικού ισοζυγίου στο ΑΕΠ να γίνει θετική το 2021 αλλά να είναι ουσιαστικά ουδέτερη το 2022 και το 2023.

Έπειτα από επανειλημμένες απροσδόκητα θετικές εξελίξεις, οι προοπτικές για την αγορά εργασίας είναι ευνοϊκότερες από ό,τι αναμενόταν στις προβολές του Δεκεμβρίου του 2020 και αναμένεται μόνο μικρή αύξηση του ποσοστού ανεργίας τα προσεχή τρίμηνα. Το ποσοστό ανεργίας αυξήθηκε από 7,4% το β΄ τρίμηνο του 2020 σε 8,2% το δ΄ τρίμηνο, μια ακόμη απροσδόκητα θετική εξέλιξη σε σχέση με το 8,8% το οποίο αναμενόταν στις προβολές του Δεκεμβρίου έπειτα από τις υπερεκτιμήσεις των δύο προηγούμενων προβολών εμπειρογνωμόνων. Η απροσδόκητα θετική εξέλιξη οφειλόταν και πάλι σε μια πολύ πιο ανθεκτική απασχόληση και μια απροσδόκητη αύξηση του αριθμού των εργαζομένων που έχουν υπαχθεί σε σχήματα διατήρησης της απασχόλησης, έπειτα από το δεύτερο κύμα των μέτρων καραντίνας. Το δ΄ τρίμηνο του 2020 η απασχόληση εξακολούθησε πάντως να βρίσκεται σε επίπεδο κατά 1,9% χαμηλότερο από αυτό του δ΄ τριμήνου του 2019. Καθώς η αγορά εργασίας θα αρχίσει να επανέρχεται στην κανονικότητα και οι εργαζόμενοι θα εξέρχονται από τα σχήματα διατήρησης της απασχόλησης, το ποσοστό ανεργίας αναμένεται, σύμφωνα με τις προβολές, να αυξηθεί περαιτέρω και να κορυφωθεί σε 8,7% το β΄ τρίμηνο του 2021 (το οποίο έχει αναθεωρηθεί προς τα κάτω από το 9,5% των προβολών του Δεκεμβρίου του 2020) και στη συνέχεια να μειωθεί σε 7,5% μέχρι το τέλος του 2023 παράλληλα με την ανάκαμψη της οικονομίας. Αυτή η προβολή υποθέτει ότι ένα υψηλό ποσοστό εργαζομένων που έχουν υπαχθεί σε σχήματα διατήρησης της απασχόλησης μπορούν να επιστρέψουν σε κανονική απασχόληση. Μέχρι το τέλος του χρονικού ορίζοντα προβολής, το ποσοστό ανεργίας και ο αριθμός των απασχολουμένων αναμένεται να συγκλίνουν προς τα προ της κρίσης επίπεδα, χωρίς όμως να τα φτάσουν.

Ο ρυθμός αύξησης της παραγωγικότητας της εργασίας ανά απασχολούμενο αναμένεται, βάσει των προβολών, να ανακάμψει από την αρχή του 2021. Μετά την ανάκαμψη από την απότομη πτώση το α΄ εξάμηνο του 2020, η παραγωγικότητα της εργασίας ανά απασχολούμενο μειώθηκε ξανά το δ΄ τρίμηνο του έτους λόγω της εντατικοποίησης των περιοριστικών μέτρων και της συναφούς αυξημένης χρήσης σχημάτων διατήρησης της απασχόλησης σε πολλές χώρες. Ο ρυθμός αύξησης της παραγωγικότητας της εργασίας ανά απασχολούμενο εκτιμάται, σύμφωνα με τις προβολές, ότι θα ανακάμψει το α΄ εξάμηνο του 2021 και στη συνέχεια θα επιβραδυνθεί σταδιακά κατά το υπόλοιπο του χρονικού ορίζοντα προβολής. Η ωριαία παραγωγικότητα της εργασίας αυξάνεται με πολύ πιο συγκρατημένους ρυθμούς στη διάρκεια της πανδημίας, καθώς οι συνολικές πραγματικές ώρες εργασίας αναμένεται να συμβαδίσουν με τις εξελίξεις στο ΑΕΠ. Μέχρι το τέλος του χρονικού ορίζοντα προβολής, η ωριαία παραγωγικότητα της εργασίας αναμένεται να αυξηθεί σταδιακά και να διαμορφωθεί σε περίπου 3% υψηλότερα από το προ της κρίσης επίπεδο.

Σε σύγκριση με τις προβολές του Δεκεμβρίου του 2020, η πορεία του ετήσιου ρυθμού αύξησης του πραγματικού ΑΕΠ είναι σε γενικές γραμμές αμετάβλητη, αντανακλώντας μια σειρά από αντίρροπους παράγοντες. Η αμετάβλητη σε γενικές γραμμές προβολή για την αύξηση του πραγματικού ΑΕΠ για το 2021 αντανακλά τις λιγότερο ευνοϊκές βραχυπρόθεσμες προοπτικές, κυρίως λόγω της παράτασης των μέτρων καραντίνας, η οποία αντισταθμίζει τα καλύτερα στοιχεία το δ΄ τρίμηνο του 2020 και ορισμένες αναθεωρήσεις προς τα πάνω για το β΄ εξάμηνο του 2021. Αυτές οι αναθεωρήσεις προς τα πάνω οφείλονται σε μια εντονότερη από ό,τι αναμενόταν ανάκαμψη, καθώς τα πιο αυστηρά περιοριστικά μέτρα το α΄ εξάμηνο του έτους αναμένεται, βάσει των υποθέσεων, να χαλαρώσουν ταχύτερα από ό,τι υπέθεταν οι προβολές του Δεκεμβρίου. Επιπλέον, η ανάπτυξη στηρίζεται από την ανοδική επίδραση της ισχυρότερης εξωτερικής ζήτησης και των πρόσθετων δημοσιονομικών μέτρων τόνωσης της οικονομίας. Το 2022, ορισμένες θετικές μεταφερόμενες επιδράσεις από την ισχυρότερη ανάκαμψη το β΄ εξάμηνο του 2021 αναμένεται να αντισταθμίσουν τις αρνητικές επιδράσεις από τις υποθέσεις, ιδίως τις υψηλότερες τιμές του πετρελαίου και την απόσυρση της πρόσθετης δημοσιονομικής στήριξης το 2021.

3 Δημοσιονομικές προοπτικές

Μετά την ισχυρή δημοσιονομική επέκταση το 2020, η συνεχιζόμενη στήριξη από τη δημοσιονομική πολιτική αναμένεται να μετριάσει τις μακροοικονομικές επιπτώσεις της κρίσης COVID-19 το 2021 και να ενισχύσει περαιτέρω την ανάκαμψη. Το 2020, τα δημοσιονομικά μέτρα τόνωσης της οικονομίας που ελήφθησαν από τις κυβερνήσεις για την αντιμετώπιση της πανδημίας εκτιμάται ότι ανέρχονταν σε περίπου 4¼% του ΑΕΠ, ελαφρώς χαμηλότερα σε σχέση με τις υποθέσεις των προβολών του Δεκεμβρίου 2020. Όσον αφορά το 2021, οι κυβερνήσεις παρέτειναν τα έκτακτα μέτρα ενόψει του νέου γύρου περιορισμών, αύξησαν το μέγεθός τους και/ή υιοθέτησαν νέα μέτρα στήριξης, το συνολικό ύψος των οποίων εκτιμάται ότι ανέρχεται στο 3¼% του ΑΕΠ. Τα περισσότερα από τα πρόσθετα μέτρα είναι προσωρινά και αναμένεται να αντιστραφούν το 2022. Κάποια επεκτάθηκαν περαιτέρω, και μαζί με άλλα μέτρα ανάκαμψης, συμπεριλαμβανομένων των δαπανών που χρηματοδοτούνται από το NGEU[3], συνεπάγονται ετήσια στήριξη ύψους περίπου 1½% του ΑΕΠ κατά την περίοδο 2022-23. Όσον αφορά τη σύνθεση, όπως και το 2020, το μεγαλύτερο μέρος των μέτρων στήριξης το 2021 είναι πρόσθετες δαπάνες με τη μορφή επιδοτήσεων και μεταβιβάσεων προς επιχειρήσεις, μεταξύ άλλων και στο πλαίσιο σχημάτων διατήρησης θέσεων εργασίας, καθώς και αυξημένες δημόσιες καταναλωτικές δαπάνες. Στην πλευρά των εσόδων, τα μέτρα αφορούν κυρίως περαιτέρω περικοπές των άμεσων και των έμμεσων φόρων. Οι πρόσθετες δημόσιες επενδύσεις, αν και ήταν περιορισμένες το 2020, αποτελούν μεγαλύτερο ποσοστό της δημοσιονομικής στήριξης το 2021, κυρίως λόγω της αναμενόμενης χρηματοδότησης από το NGEU. Αφού συνυπολογιστεί και η επίδραση των επιχορηγήσεων μέσω NGEU, η κατεύθυνση της δημοσιονομικής πολιτικής[4] εκτιμάται ότι θα είναι σε γενικές γραμμές ουδέτερη το 2021, ενώ η αναμενόμενη υιοθέτηση πιο περιοριστικής κατεύθυνσης έχει μετατεθεί στο 2022.

Μετά από μεγάλη μείωση σε -7,2 % του ΑΕΠ το 2020, το δημοσιονομικό αποτέλεσμα στη ζώνη του ευρώ προβλέπεται να ανακάμψει κάπως το 2021 και να διαμορφωθεί σε -2,4 % του ΑΕΠ το 2023. Η βελτίωση του δημοσιονομικού αποτελέσματος το 2021 αντικατοπτρίζει τη μείωση του κυκλικά διορθωμένου πρωτογενούς ελλείμματος, δεδομένου ότι μέρος των πρόσθετων δαπανών αναμένεται να χρηματοδοτηθεί από επιχορηγήσεις του NGEU, καθώς και την ελαφρώς βελτιωμένη κυκλική συνιστώσα και τις χαμηλότερες πληρωμές τόκων. Η μεγαλύτερη βελτίωση του δημοσιονομικού αποτελέσματος το 2022 οφείλεται κυρίως στην αντιστροφή των περισσότερων έκτακτων μέτρων τόνωσης της οικονομίας και στην ευνοϊκότερη κυκλική συνιστώσα. Τέλος, το 2023, με μια γενικά ουδέτερη κατεύθυνση της δημοσιονομικής πολιτικής και ευνοϊκότερες κυκλικές συνθήκες, το συνολικό δημοσιονομικό αποτέλεσμα αναμένεται, σύμφωνα με τις προβολές, να βελτιωθεί περαιτέρω στο -2,4% του ΑΕΠ. Οι πληρωμές τόκων αναμένεται, σύμφωνα µε τις προβολές, να μειωθούν περαιτέρω στη διάρκεια του χρονικού ορίζοντα προβολής και να ανέλθουν στο 1,1% του ΑΕΠ το 2023. Σε σύγκριση µε τις προβολές του Δεκεμβρίου 2020, η εξέλιξη του δημοσιονομικού αποτελέσματος της ζώνης του ευρώ έχει αναθεωρηθεί προς τα πάνω, µε εξαίρεση το 2021, κατά το οποίο τα προσωρινά πρόσθετα μέτρα τόνωσης της οικονομίας αντισταθμίζουν τις βελτιωμένες κυκλικές συνθήκες και την επίδραση της βάσης σύγκρισης που σχετίζεται με τη λιγότερο επεκτατική κατεύθυνση της δημοσιονομικής πολιτικής το 2020.

Το δημόσιο χρέος στη ζώνη του ευρώ αναμένεται, σύμφωνα με τις προβολές, να κορυφωθεί το 2021 στο 98% του ΑΕΠ και στη συνέχεια να μειωθεί ελαφρώς. Η μείωση κατά την περίοδο 2022-23 οφείλεται κυρίως στις ευνοϊκές διαφορές επιτοκίου-ρυθμού ανάπτυξης, οι οποίες υπεραντισταθμίζουν τα συνεχιζόμενα, αν και μειούμενα, πρωτογενή ελλείμματα.

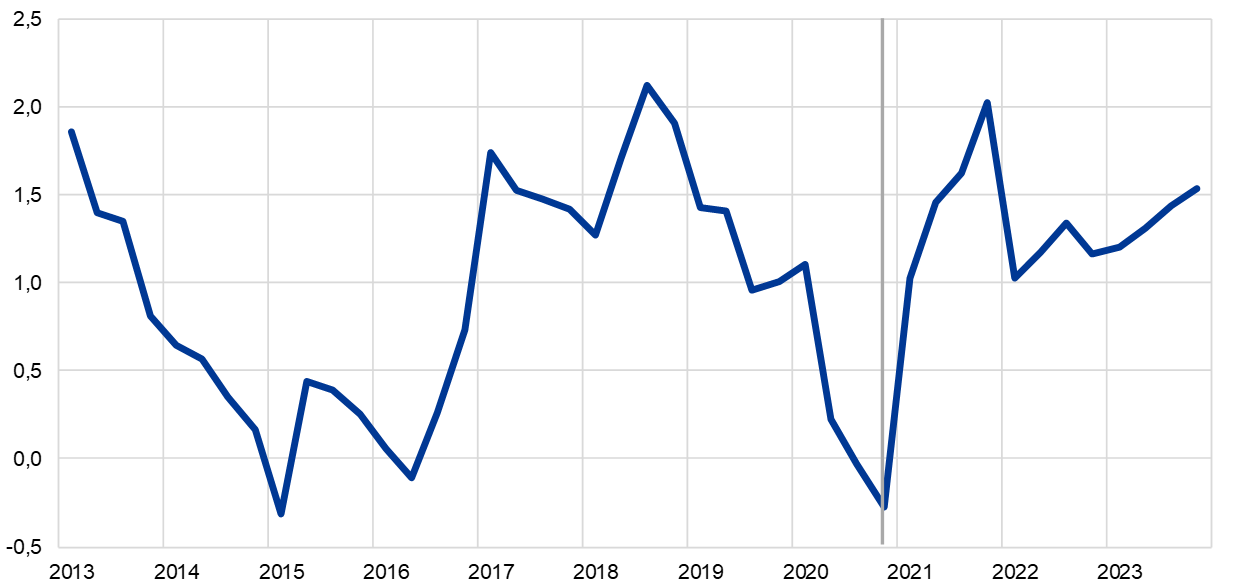

4 Τιμές και κόστος

Ο πληθωρισμός (βάσει του ΕνΔΤΚ) αναμένεται να αυξηθεί απότομα από 0,3% το 2020 σε 1,5% κατά μέσο όρο το 2021, φθάνοντας στο υψηλότερο επίπεδό του (2,0%) το δ΄ τρίμηνο του έτους, και να μειωθεί πάλι στο 1,2% το 2022 προτού αυξηθεί σε 1,4% το 2023 (Διάγραμμα 2). Ο πληθωρισμός (βάσει του ΕνΔΤΚ) αυξήθηκε σημαντικά τον Ιανουάριο του 2021 σε 0,9%, από -0,3% τον Δεκέμβριο του 2020. Η αύξηση αυτή επηρεάστηκε κυρίως από την απότομη αύξηση του πληθωρισμού (βάσει του ΕνΔΤΚ) χωρίς την ενέργεια και τα είδη διατροφής, η οποία οφειλόταν εν μέρει στη σημαντική μεταβολή των συντελεστών στάθμισης του ΕνΔΤΚ, αντανακλώντας τις μεταβαλλόμενες καταναλωτικές συμπεριφορές στο πλαίσιο της πανδημίας το 2020.[5] Πέρα από την επίδραση των μεταβολών των συντελεστών στάθμισης, το άλμα του μετρούμενου πληθωρισμού αντανακλούσε επίσης διάφορους πρόσκαιρους παράγοντες: το τέλος της προσωρινής μείωσης του ΦΠΑ στη Γερμανία, τις παρατεταμένες περιόδους εκπτώσεων σε ορισμένες χώρες και τον αντίκτυπο της πρόσφατης αύξησης των τιμών του πετρελαίου στον πληθωρισμό (βάσει του ΕνΔΤΚ) των τιμών της ενέργειας. Επιπλέον, κατά ένα μεγάλο ποσοστό (18%) οι τιμές που περιλαμβάνονται στον ΕνΔΤΚ χωρίς την ενέργεια και τα είδη διατροφής τον Ιανουάριο του 2021 βασίζονται σε εκτιμήσεις, ελλείψει πραγματικών παρατηρήσεων, το οποίο συνεπάγεται υψηλότερη από τη συνήθη αβεβαιότητα όσον αφορά τις πραγματικές πιέσεις στις τιμές στην οικονομία. Όσον αφορά τις μελλοντικές εξελίξεις, ο πληθωρισμός (βάσει του ΕνΔΤΚ) αναμένεται να αυξηθεί σε 2,0% το δ΄ τρίμηνο του 2021. Καθώς ο αντίκτυπος των προσωρινών παραγόντων παύει να επηρεάζει τους ετήσιους ρυθμούς, ο πληθωρισμός αναμένεται να επανέλθει στο 1,0% στις αρχές του 2022, προτού αυξηθεί σταδιακά σε 1,4% το 2023.[6] Έπειτα από έντονη μεταστροφή από -6,8% το 2020 σε 6,1% το 2021, ο πληθωρισμός (βάσει του ΕνΔΤΚ) των τιμών της ενέργειας αναμένεται να έχει σε γενικές γραμμές ουδέτερη συμβολή στον μετρούμενο πληθωρισμό (βάσει του ΕνΔΤΚ) το 2022 και το 2023. Ο πληθωρισμός (βάσει του ΕνΔΤΚ) των τιμών των ειδών διατροφής το 2021 αναμένεται να αντιστρέψει την απότομη αύξηση που κατέγραψε λόγω του κορωνοϊού το 2020, αλλά να αυξηθεί εκ νέου από τα μέσα του 2022 και να ανέλθει στο 1,9% το 2023.

Ο πληθωρισμός (βάσει του ΕνΔΤΚ) χωρίς την ενέργεια και τα είδη διατροφής αναμένεται να αυξηθεί από 0,7% το 2020 σε 1,3% το 2023, καταγράφοντας έντονη τριμηνιαία μεταβλητότητα το 2021 και το 2022. Αυτή η μεταβλητότητα σχετίζεται ειδικότερα με τις μεταβολές των συντελεστών στάθμισης του ΕνΔΤΚ και τις επιδράσεις των έμμεσων φόρων, οι οποίες αναμένεται να οδηγήσουν τον πληθωρισμό (βάσει του ΕνΔΤΚ) χωρίς την ενέργεια και τα είδη διατροφής σε ένα κατώτατο σημείο το καλοκαίρι, ενώ θα ακολουθήσει μια μάλλον ισχυρή ανάκαμψη το τελευταίο τρίμηνο του 2021. Χωρίς τις επιδράσεις των μεταβολών των συντελεστών στάθμισης και των έμμεσων φόρων, ο υποκείμενος πληθωρισμός αναμένεται να ενισχυθεί σταδιακά στο πλαίσιο της συνεχιζόμενης οικονομικής ανάκαμψης.

Διάγραμμα 2

ΕνΔΤΚ της ζώνης του ευρώ

(ετήσιες ποσοστιαίες μεταβολές)

Σημειώσεις: Η κάθετη γραμμή αντιστοιχεί στην έναρξη του χρονικού ορίζοντα προβολής. Σε αυτό το διάγραμμα δεν παρουσιάζονται διαστήματα γύρω από τις προβολές. Αυτό αντανακλά το γεγονός ότι ο τυπικός υπολογισμός των διαστημάτων (με βάση τα ιστορικά σφάλματα των προβολών), υπό τις παρούσες συνθήκες, δεν θα παρείχε αξιόπιστη ένδειξη της πρωτοφανούς αβεβαιότητας που περιβάλλει τις τρέχουσες προβολές. Αντιθέτως, προκειμένου να καταδειχθεί καλύτερα η τρέχουσα αβεβαιότητα, στην Ενότητα 3 παρουσιάζονται εναλλακτικά σενάρια με βάση διαφορετικές υποθέσεις σχετικά με την μελλοντική εξέλιξη της πανδημίας COVID-19 και τα συνακόλουθα περιοριστικά μέτρα.

Τα σχήματα διατήρησης της απασχόλησης συνεπάγονται έντονη μεταβλητότητα του ρυθμού μεταβολής της μισθολογικής δαπάνης ανά απασχολούμενο, αλλά απορροφούν τον αντίκτυπο των διακυμάνσεων της οικονομικής δραστηριότητας στο μισθολογικό κόστος των επιχειρήσεων. Τα σχήματα αυτά επηρεάζουν κυρίως τη μισθολογική δαπάνη ανά απασχολούμενο το 2021. Διαφυλάσσουν την απασχόληση στο πλαίσιο της σημαντικής μείωσης των πραγματικών ωρών εργασίας, ωθώντας προς τα κάτω τον ετήσιο ρυθμό αύξησης της μισθολογικής δαπάνης ανά απασχολούμενο. Καθώς ο αντίκτυπος αυτών των σχημάτων εξασθενεί σταδιακά και οι εξελίξεις στις αγορές εργασίας εξομαλύνονται, ο ρυθμός αύξησης της μισθολογικής δαπάνης ανά απασχολούμενο αναμένεται να επιταχυνθεί σταδιακά σε 2,3% το 2023, ελαφρώς πάνω από τα επίπεδα που παρατηρήθηκαν πριν από την πανδημία.

Παρότι εκτιμάται ότι θα καταγράψει έντονες διακυμάνσεις το 2021, ο ρυθμός αύξησης του κόστους εργασίας ανά μονάδα προϊόντος αναμένεται να δημιουργήσει, συνολικά, περιορισμένες πληθωριστικές πιέσεις. Οι έντονες διακυμάνσεις αντανακλούν κυρίως τις αναμενόμενες εξελίξεις στην παραγωγικότητα και όχι τόσο στους μισθούς. Η έντονη αύξηση της παραγωγικότητας της εργασίας το 2021, κατά το οποίο η παραγωγή θα ανακάμψει, αλλά οι αγορές εργασίας θα παραμείνουν υποτονικές, και, σε μικρότερο βαθμό, το 2022, αναμένεται να οδηγήσει σε αρνητικό ρυθμό μεταβολής του κόστους εργασίας ανά μονάδα προϊόντος τα δύο αυτά έτη πριν από την επάνοδο σε συγκρατημένο θετικό ρυθμό το 2023.

Η δυναμική των τιμών εισαγομένων αναμένεται να επηρεαστεί έντονα από τις διακυμάνσεις των τιμών του πετρελαίου και να αντικατοπτρίζει μέτριες εξωτερικές πιέσεις στις τιμές κατά το τελευταίο μέρος του χρονικού ορίζοντα προβολής. Ο ετήσιος ρυθμός μεταβολής του αποπληθωριστή των εισαγωγών αναμένεται να κινηθεί από -1,6% το 2020 σε 3,3% το 2021, αντικατοπτρίζοντας σε μεγάλο βαθμό τις αυξήσεις των τιμών του πετρελαίου, προτού επιβραδυνθεί σε πιο μέτριους ρυθμούς γύρω από το 1%. Επιπλέον των υψηλότερων τιμών του πετρελαίου, ο θετικός ρυθμός πληθωρισμού των τιμών εισαγομένων από το 2021 αντανακλά επίσης ορισμένες ανοδικές πιέσεις στις τιμές από τα μη ενεργειακά βασικά εμπορεύματα, καθώς και θετικές επιδράσεις από τη μείωση του βαθμού υποαπασχόλησης πόρων στην οικονομία συνολικά καθώς η παγκόσμια οικονομία ανακάμπτει.

Σε σύγκριση με τις προβολές του Δεκεμβρίου 2020, οι προοπτικές για τον πληθωρισμό (βάσει του ΕνΔΤΚ) έχουν αναθεωρηθεί σημαντικά προς τα άνω για το 2021 και το 2022 αλλά παραμένουν αμετάβλητες για το 2023. Ο πληθωρισμός (βάσει του ΕνΔΤΚ) των τιμών της ενέργειας έχει αναθεωρηθεί προς τα πάνω για το 2021 και προς τα κάτω για το 2022 και το 2021, αντανακλώντας την υπόθεση που περιέχεται στην καμπύλη των συμβολαίων μελλοντικής εκπλήρωσης επί των τιμών του πετρελαίου. Ο πληθωρισμός (βάσει του ΕνΔΤΚ) των τιμών των ειδών διατροφής έχει αναθεωρηθεί προς τα κάτω για το 2021, αντανακλώντας χαμηλότερα καταγραφόμενα στοιχεία, αλλά προς τα πάνω για το 2022 και το 2023 σύμφωνα με τις υποθέσεις για ισχυρότερες διεθνείς τιμές των τροφίμων. Ο πληθωρισμός (βάσει του ΕνΔΤΚ) χωρίς την ενέργεια και τα είδη διατροφής έχει αναθεωρηθεί οριακά προς τα πάνω στη διάρκεια του χρονικού ορίζοντα προβολής, λόγω πρόσφατων απροσδόκητων ευνοϊκών στοιχείων, τα οποία σε μεγάλο βαθμό, αλλά όχι πλήρως, εκτιμάται ότι οφείλονται σε προσωρινούς παράγοντες, και λόγω των κάπως υψηλότερων προσδοκιών του ιδιωτικού τομέα για τον πληθωρισμό.

Πλαίσιο 3

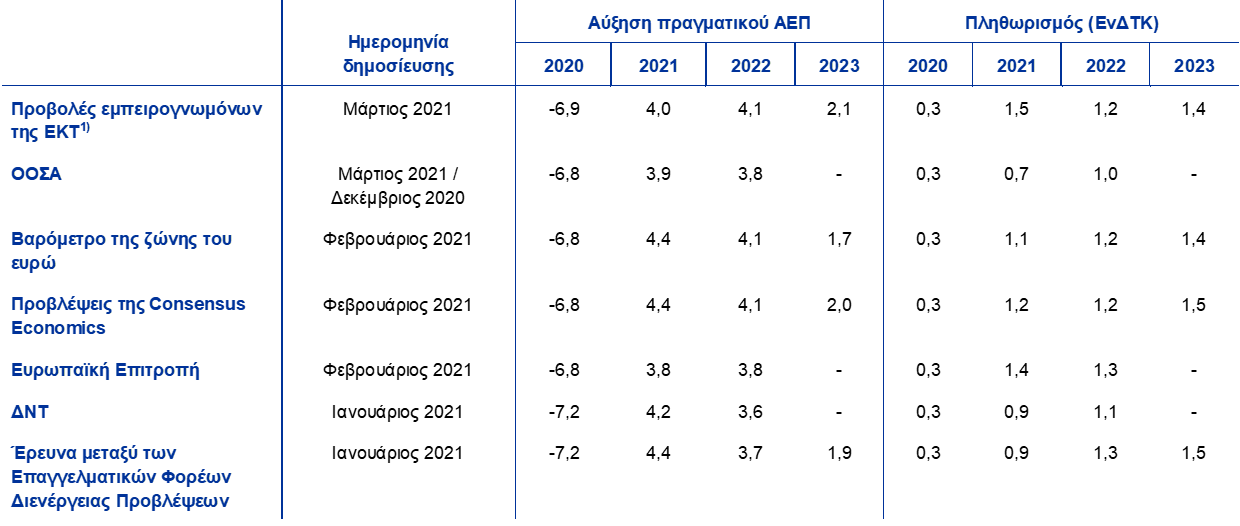

Προβλέψεις άλλων οργανισμών

Διάφορες προβλέψεις για τη ζώνη του ευρώ διατίθενται τόσο από διεθνείς οργανισμούς όσο και από ιδρύματα του ιδιωτικού τομέα. Ωστόσο, αυτές οι προβλέψεις δεν είναι απόλυτα συγκρίσιμες μεταξύ τους ή με τις μακροοικονομικές προβολές των εμπειρογνωμόνων της ΕΚΤ, καθώς έχουν ολοκληρωθεί σε διαφορετικές χρονικές στιγμές. Πιθανώς βασίζονταν επίσης σε διαφορετικές υποθέσεις όσον αφορά τη μελλοντική εξέλιξη της πανδημίας COVID-19. Επιπλέον, αυτές οι προβλέψεις χρησιμοποιούν διαφορετικές μεθόδους για την εξαγωγή υποθέσεων σχετικά με τις δημοσιονομικές, χρηματοοικονομικές και εξωτερικές μεταβλητές, συμπεριλαμβανομένων των τιμών του πετρελαίου και άλλων βασικών εμπορευμάτων. Τέλος, υπάρχουν διαφορές στις μεθόδους διόρθωσης ως προς τον αριθμό των εργάσιμων ημερών μεταξύ των διαφόρων προβλέψεων (βλ. τον πίνακα).

Οι προβολές του Μαρτίου 2021 είναι σε γενικές γραμμές συγκρίσιμες με άλλες προβλέψεις για την ανάπτυξη, ενώ ο πληθωρισμός είναι υψηλότερος σε σχέση με άλλες προβλέψεις για το 2021 και σε γενικές γραμμές συγκρίσιμος στη συνέχεια. Οι προβολές του Μαρτίου για την ανάπτυξη βρίσκονται εντός των διαστημάτων των άλλων προβλέψεων για το 2021 αλλά στο ανώτερο άκρο για το 2022-23. Όσον αφορά τον πληθωρισμό, η προβολή του Μαρτίου 2021 είναι σημαντικά υψηλότερη για το 2021, γεγονός που πιθανώς οφείλεται στη συμπερίληψη των πιο πρόσφατων αυξήσεων των τιμών του πετρελαίου και του αποτελέσματος του Ιανουαρίου 2021. Για το υπόλοιπο του χρονικού ορίζοντα προβολής, η προβολή του Μαρτίου 2021 συνάδει σε γενικές γραμμές µε τις προβλέψεις άλλων φορέων.

Σύγκριση πρόσφατων προβλέψεων για τον ρυθμό αύξησης του πραγματικού ΑΕΠ και τον πληθωρισμό (βάσει του ΕνΔΤΚ) στη ζώνη του ευρώ

(ετήσιες ποσοστιαίες μεταβολές)

Πηγές: MJEconomics για το Βαρόμετρο της ζώνης του ευρώ, 18 Φεβρουαρίου 2021, τα στοιχεία για το 2023 προέρχονται από την έρευνα του Ιανουαρίου 2021, Προβλέψεις της Consensus Economics, 11 Φεβρουαρίου 2021, τα στοιχεία για το 2023 προέρχονται από την έρευνα του Ιανουαρίου 2021,Χειμερινές Ενδιάμεσες Οικονομικές Προβλέψεις της Ευρωπαϊκής Επιτροπής 2021, Έρευνα μεταξύ των Επαγγελματικών Φορέων Διενέργειας Προβλέψεων της ΕΚΤ, για το α΄ τρίμηνο του 2021, διενεργήθηκε μεταξύ 7 και 11 Ιανουαρίου 2021, ΟΟΣΑ, Economic Outlook Interim Report Μαρτίου 2021 για την αύξηση του πραγματικού ΑΕΠ, ΟΟΣΑ Economic Outlook αριθ.108 Δεκεμβρίου 2020 για τον πληθωρισμό (βάσει του ΕνΔΤΚ), ΔΝΤ, World Economic Outlook, 26 Ιανουαρίου 2021.

1) Οι μακροοικονομικές προβολές των εμπειρογνωμόνων της ΕΚΤ και του Ευρωσυστήματος αναφέρουν ετήσιους ρυθμούς αύξησης διορθωμένους ως προς τον αριθμό των εργάσιμων ημερών, ενώ η Ευρωπαϊκή Επιτροπή και το ΔΝΤ αναφέρουν ετήσιους ρυθμούς αύξησης που δεν έχουν διορθωθεί ως προς τον αριθμό των εργάσιμων ημερών ανά έτος. Άλλες προβλέψεις δεν διευκρινίζουν αν τα στοιχεία που αναφέρουν έχουν διορθωθεί ως προς τον αριθμό των εργάσιμων ημερών ή όχι. Σε αυτόν τον πίνακα δεν παρουσιάζονται διαστήματα γύρω από τις προβολές. Αυτό αντανακλά το γεγονός ότι ο τυπικός υπολογισμός των διαστημάτων (με βάση τα ιστορικά σφάλματα των προβολών), υπό τις παρούσες συνθήκες, δεν θα παρείχε αξιόπιστη ένδειξη της πρωτοφανούς αβεβαιότητας που περιβάλλει τις τρέχουσες προβολές. Αντιθέτως, προκειμένου να καταδειχθεί καλύτερα η τρέχουσα αβεβαιότητα, στην Ενότητα 5 παρουσιάζονται εναλλακτικά σενάρια με βάση διαφορετικές υποθέσεις σχετικά με την μελλοντική εξέλιξη της πανδημίας COVID-19 και τα συνακόλουθα περιοριστικά μέτρα.

Πλαίσιο 4

Κίνδυνοι για τις προοπτικές στις ΗΠΑ και στη ζώνη του ευρώ που σχετίζονται με το αμερικανικό σχέδιο διάσωσης

Στις 10 Μαρτίου 2021 το Κογκρέσο των ΗΠΑ ψήφισε το Αμερικανικό Σχέδιο Διάσωσης (American Rescue Plan) της κυβέρνησης Μπάιντεν, θεσπίζοντας, με ορισμένες τροποποιήσεις, την πρώτη νομοθετική προτεραιότητα της νέας κυβέρνησης. Η σχετική δέσμη δημοσιονομικών μέτρων είναι πολύ τολμηρή και ανέρχεται συνολικά σε 1,84 τρισεκ. δολάρια ΗΠΑ (8,8% του ΑΕΠ του 2020). Το σχέδιο διάσωσης δεν περιλαμβάνεται στις προβολές του βασικού σεναρίου, δεδομένης της αβεβαιότητας όσον αφορά το μέγεθος, τη σύνθεση και τον χρόνο εφαρμογής του κατά την τελευταία ημερομηνία συμπερίληψης στοιχείων. Το παρόν πλαίσιο παρέχει μια πρώτη αξιολόγηση των ενδεχόμενων οικονομικών επιπτώσεων της δέσμης δημοσιονομικών μέτρων για την οικονομία των ΗΠΑ, καθώς και των δευτερογενών επιδράσεων στη ζώνη του ευρώ, βάσει οικονομετρικών προσομοιώσεων.

Η δέσμη δημοσιονομικών μέτρων στοχεύει στον μετριασμό των οικονομικών συνεπειών της πανδημίας του κορωνοϊού και στην επανεκκίνηση της αμερικανικής οικονομίας. Η δέσμη μέτρων θα περιλαμβάνει i) νέα παράταση της διάρκειας των επιδομάτων ανεργίας, ii) πρόσθετο εφάπαξ επίδομα για τα νοικοκυριά και iii) αύξηση των δαπανών σε πολιτειακό και τοπικό επίπεδο για τη χρηματοδότηση προσπαθειών για τη δημόσια υγεία και την εκπαίδευση. Το σενάριο που εξετάζεται στις προσομοιώσεις βασίζεται στην υπό συζήτηση δέσμη μέτρων κατά την τελευταία ημερομηνία συμπερίληψης στοιχείων (1,9 τρισεκ. δολάρια ΗΠΑ).[7] Αν και η δέσμη μέτρων είναι εμπροσθοβαρής, όπως δείχνουν οι πρόσφατες εκτιμήσεις του Γραφείου Προϋπολογισμού του Κογκρέσου, οι προσομοιώσεις υποθέτουν ότι τόσο τα νοικοκυριά όσο και ο δημόσιος τομέας σε πολιτειακό και τοπικό επίπεδο θα εξομαλύνουν τον αντίκτυπό της στην οικονομία μέσω υψηλότερων αποταμιεύσεων και αναβολής δαπανών, όπως είχε παρατηρηθεί και πέρυσι στον πρώτο γύρο μέτρων τόνωσης της οικονομίας.

Ο αντίκτυπος στην οικονομία των ΗΠΑ εξαρτάται από διάφορες βασικές υποθέσεις. Τα προγράμματα δαπανών σε πολιτειακό και τοπικό επίπεδο έχουν προσομοιωθεί με βάση την υπόθεση ότι η δημόσια καταναλωτική δαπάνη θα αυξηθεί (προσωρινά) και ότι τα επιδόματα ανεργίας και μέρος του εφάπαξ επιδόματος θα επηρεάσουν τις στοχευμένες μεταβιβάσεις κατ’ αποκοπήν ποσών προς νοικοκυριά με προβλήματα ρευστότητας, ενώ το υπόλοιπο μέρος της στήριξης θα λάβει τη μορφή αύξησης άλλων μεταβιβάσεων κατ’ αποκοπήν ποσών. Στην κατασκευή του υποδείγματος, θεωρείται ότι η Ομοσπονδιακή Τράπεζα των ΗΠΑ διευκολύνει την άσκηση επεκτατικής δημοσιονομικής πολιτικής διατηρώντας σταθερά τα επιτόκιά της για δύο έτη (σε γενικές γραμμές σύμφωνα με τις τρέχουσες προσδοκίες της αγοράς).[8]

Τα αποτελέσματα των υποδειγμάτων υποδεικνύουν σημαντική ώθηση στη δραστηριότητα από τη δέσμη δημοσιονομικών μέτρων, ιδίως βραχυπρόθεσμα. Τα μέτρα δημοσιονομικής στήριξης ενισχύουν την οικονομική δραστηριότητα στο εγγύς μέλλον, καθώς η ζήτηση ανταποκρίνεται γρήγορα (βλ. διάγραμμα). Συνολικά, σε σύγκριση µε το τρέχον βασικό σενάριο των προβολών[9], τα πρόσθετα δημοσιονομικά μέτρα τόνωσης της οικονομίας θα αυξήσουν σημαντικά το επίπεδο του πραγματικού ΑΕΠ των ΗΠΑ στη διάρκεια του χρονικού ορίζοντα προβολής. Ως αποτέλεσμα, η οικονομία των ΗΠΑ θα μπορούσε να μεγεθυνθεί κατά 6,4% το 2021. Δεδομένης της προσωρινής φύσης των δημοσιονομικών μέτρων τόνωσης της οικονομίας, η επίδραση εξαλείφεται στη διάρκεια του χρονικού ορίζοντα προβολής. Το 2023, ο ρυθμός αύξησης του πραγματικού ΑΕΠ αναμένεται να επιβραδυνθεί σημαντικά.

Εκτιμώμενη επίδραση στο πραγματικό ΑΕΠ των ΗΠΑ και στο πραγματικό ΑΕΠ και τον πληθωρισμό της ζώνης του ευρώ

(Τριμηνιαία, τρισεκ. δολάρια ΗΠΑ 2012 (διάγραμμα α), επίδραση στο πραγματικό ΑΕΠ και τον πληθωρισμό (βάσει του ΕνΔΤΚ) σε ποσοστιαίες μονάδες (διάγραμμα β))

Πηγές: Υπολογισμοί της ΕΚΤ.

Σημειώσεις: Τα αποτελέσματα για τις ΗΠΑ λαμβάνουν υπόψη εκτιμήσεις με χρήση του υποδείγματος GIMF (Global Integrated Monetary and Fiscal model), χωρίς αντίδραση από τη νομισματική πολιτική το 2021 ή το 2022, με την υπόθεση για συνολική δέσμη μέτρων ύψους 1,9 τρισεκ. δολάρια ΗΠΑ, ενώ εμπεριέχουν και κάποιο βαθμό τεχνοκρατικής κρίσης. Οι προσομοιώσεις της ζώνης του ευρώ που διενεργήθηκαν με δευτερογενείς επιδράσεις στο εμπόριο εντός της ζώνης του ευρώ αξιολογούν τον αντίκτυπο των μεταβολών στην εξωτερική ζήτηση προϊόντων και υπηρεσιών της ζώνης του ευρώ, τις τιμές των ανταγωνιστριών χωρών σε εγχώρια νομίσματα, τις τιμές των μετοχών και ένα ασφάλιστρο κινδύνου που ενσωματώνεται στα πιστωτικά περιθώρια (credit spreads). Η δημοσιονομική και η νομισματική πολιτική στη ζώνη του ευρώ διατηρούνται εξωγενείς. Τα ονομαστικά βραχυπρόθεσμα και μακροπρόθεσμα επιτόκια, οι ονομαστικές συναλλαγματικές ισοτιμίες και οι τιμές του πετρελαίου θεωρείται ότι δεν σημειώνουν καμία μεταβολή. Τα αποτελέσματα για τη ζώνη του ευρώ υπολογίζονται με χρήση του υποδείγματος New Multi-Country Model της ΕΚΤ, στο οποίο οι προσδοκίες διαμορφώνονται ορθολογικά λαμβάνοντας υπόψη τα ιστορικά στοιχεία και τα διδάγματα της εμπειρίας.[10]

Όσον αφορά τον πληθωρισμό, το θετικό παραγωγικό κενό αναμένεται να οδηγήσει σε πιέσεις στον πληθωρισμό το 2022. Σε σύγκριση µε το τρέχον βασικό σενάριο των προβολών[11], τα πρόσθετα δημοσιονομικά μέτρα τόνωσης της οικονομίας θα μπορούσαν να αυξήσουν τον πληθωρισμό της βασικής προσωπικής καταναλωτικής δαπάνης στις ΗΠΑ κατά 0,2 έως 0,4 της ποσοστιαίας μονάδας στη διάρκεια του χρονικού ορίζοντα προβολής. Ο προσωρινός χαρακτήρας των εν λόγω μέτρων θα μειώσει το θετικό παραγωγικό κενό και τις πληθωριστικές πιέσεις το 2023. Ο αντίκτυπος στον πληθωρισμό βασίζεται στις ακόλουθες υποθέσεις: (I) μια σχετικά οριζόντια καμπύλη Philipps, σύμφωνα με την πρόσφατη εμπειρία, (ii) την κυκλική θέση της οικονομίας, η οποία παρουσιάζει ακόμη αρνητικό παραγωγικό κενό το α΄ εξάμηνο του 2021 και (iii) το γεγονός ότι οι προσδοκίες για τον πληθωρισμό παραμένουν προσηλωμένες σε σημείο αναφοράς.[12] Παρ’ όλα αυτά, υπάρχει αβεβαιότητα σχετικά με την κλίση της καμπύλης Phillips, η οποία αντιπροσωπεύει έναν ανοδικό κίνδυνο. Ταυτόχρονα, μια έντονη επιτάχυνση του πληθωρισμού θα μπορούσε να μετακυλιστεί στις προσδοκίες για τον πληθωρισμό απομακρύνοντάς τις από το σημείο αναφοράς.

Δεδομένου του μεγέθους της δέσμης δημοσιονομικών μέτρων, οι δευτερογενείς επιδράσεις στη ζώνη του ευρώ θα μπορούσαν να είναι αξιοσημείωτες. Το υπόδειγμα New Multi-Country Model χρησιμοποιείται για την εκτίμηση των επιπτώσεων της δέσμης μέτρων του αμερικανικού σχεδίου διάσωσης στη ζώνη του ευρώ.[13] Οι προσδοκίες για αυτήν τη δέσμη μέτρων έχουν ήδη ενσωματωθεί ως έναν βαθμό στις τεχνικές υποθέσεις του βασικού σεναρίου των προβολών.[14] Οι καθαρές οικονομικές επιδράσεις σε άλλες χώρες εξαρτώνται από το πόσο ισχυρούς δεσμούς διατηρούν με τις Ηνωμένες Πολιτείες. Πρώτον, η αύξηση της εγχώριας ζήτησης στις ΗΠΑ αυξάνει τις εισαγωγές των ΗΠΑ από το εξωτερικό, επηρεάζοντας έτσι θετικά το ΑΕΠ των εμπορικών της εταίρων κατ’ αναλογία προς το βαθμό έκθεσής τους στο διμερές εμπόριο με τις ΗΠΑ. Δεύτερον, τα δημοσιονομικά μέτρα τόνωσης στηρίζουν τις αποτιμήσεις στις χρηματιστηριακές αγορές και μειώνουν τα ασφάλιστρα κινδύνου, δεδομένου μάλιστα ότι δεν προβλέπεται μεταβολή της νομισματικής πολιτικής προς πιο περιοριστική κατεύθυνση. Για τη ζώνη του ευρώ, ο επιπρόσθετος αντίκτυπος της δέσμης δημοσιονομικών μέτρων των ΗΠΑ, πέρα από όσα έχουν ήδη συμπεριληφθεί μέσω των τεχνικών υποθέσεων, εκτιμάται ότι είναι αύξηση του ΑΕΠ της ζώνης του ευρώ κατά περίπου 0,3% στη διάρκεια του χρονικού ορίζοντα προβολής, με μέγιστη επίδραση στους ρυθμούς ανάπτυξης περίπου 0,2 της ποσοστιαίας μονάδας το 2022. Οι επιδράσεις στον πληθωρισμό (βάσει του ΕνΔΤΚ) αναμένεται να είναι μέτριες, µε σωρευτικό αντίκτυπο περίπου 0,15 της ποσοστιαίας μονάδας στη διάρκεια του χρονικού ορίζοντα προβολής.

5 Εναλλακτικά σενάρια για τις οικονομικές προοπτικές της ζώνης του ευρώ

Καθώς εξακολουθεί να υπάρχει σημαντική αβεβαιότητα σχετικά με τη μελλοντική εξέλιξη της πανδημίας COVID-19 και το κατά πόσον η κρίση θα αφήσει σημάδια στην οικονομία, δύο σενάρια, εναλλακτικά του βασικού σεναρίου των προβολών των εμπειρογνωμόνων της ΕΚΤ του Μαρτίου 2021, αποτυπώνουν μια σειρά ευλογοφανών επιπτώσεων της πανδημίας COVID-19 στην οικονομία της ζώνης του ευρώ.

Το ήπιο σενάριο προβλέπει την επίλυση της υγειονομικής κρίσης μέχρι το τέλος του 2021 και λίγα μακροχρόνια σημάδια, ενώ το δυσμενές σενάριο υποθέτει μια πιο παρατεταμένη κρίση και μόνιμες απώλειες όσον αφορά το δυναμικό της οικονομίας. Σε σύγκριση με το βασικό σενάριο, το ήπιο σενάριο προβλέπει ταχύτερη εφαρμογή των εμβολίων, υψηλότερο βαθμό αποδοχής από πλευράς του κοινού και μεγαλύτερη αποτελεσματικότητα των εμβολίων και για τις μεταλλάξεις του ιού, που θα επιτρέψουν την ταχύτερη χαλάρωση των περιοριστικών μέτρων, ενώ πιο αποτελεσματικές αποφάσεις που λαμβάνονται από τις αρχές και τους οικονομικούς παράγοντες περιορίζουν περαιτέρω τις οικονομικές επιπτώσεις των περιοριστικών μέτρων. Αντιθέτως, το δυσμενές σενάριο προβλέπει έντονη αναζωπύρωση της πανδημίας τους επόμενους μήνες με την εμφάνιση μεταλλάξεων του ιού, που συνεπάγονται επίσης μείωση της αποτελεσματικότητας των εμβολίων, και διατήρηση πολύ αυστηρών μέτρων βραχυπρόθεσμα, αν και με περιορισμένα αποτελέσματα.[15] Τα μέτρα περιορισμού συνεχίζουν να επηρεάζουν αρνητικά τη δραστηριότητα σε όλους τους τομείς της οικονομίας μέχρι να εφαρμοστούν με επιτυχία ιατρικές λύσεις. Το ήπιο σενάριο υποθέτει επιτυχή εφαρμογή μέχρι το τέλος του 2021, αντί μέχρι τις αρχές του 2022 στο βασικό σενάριο, ενώ στο δυσμενές σενάριο απαιτούνται ορισμένα μέτρα περιορισμού μέχρι τα μέσα του 2023. Σε σύγκριση με το βασικό σενάριο, το δυσμενές σενάριο παρουσιάζει πιο παρατεταμένο αρνητικό οικονομικό αντίκτυπο των μέτρων περιορισμού. Αυτό επιτείνεται από τις αυξημένες περιπτώσεις αφερεγγυότητας, οι οποίες προκαλούν τριβές στις αγορές πιστώσεων που επηρεάζουν δυσμενώς το κόστος δανεισμού των νοικοκυριών και των επιχειρήσεων. Ταυτόχρονα, ακόμη και το δυσμενές σενάριο υποθέτει ότι οι νομισματικές και δημοσιονομικές πολιτικές και οι πολιτικές προληπτικής εποπτείας περιέχουν μεγέθυνση των δυσμενών επιδράσεων μέσω των χρηματοπιστωτικών διαύλων.

Πίνακας 2

Εναλλακτικά μακροοικονομικά σενάρια για τη ζώνη του ευρώ

(ετήσιες ποσοστιαίες μεταβολές, ποσοστό του εργατικού δυναμικού)

Οι ίδιες προδιαγραφόμενες εξελίξεις αποτελούν τη βάση των σεναρίων για την παγκόσμια οικονομία και, ως εκ τούτου, την εξωτερική ζήτηση προϊόντων και υπηρεσιών της ζώνης του ευρώ. Ως αποτέλεσμα της έντονης προκυκλικότητας του παγκόσμιου εμπορίου σε σχέση με την παγκόσμια δραστηριότητα, στο τέλος του 2023 η εξωτερική ζήτηση αγαθών και υπηρεσιών της ζώνης του ευρώ θα διαμορφωνόταν κατά 11% περίπου υψηλότερα από το προ της κρίσης επίπεδο, ενώ σύμφωνα με το δυσμενές σενάριο θα επανερχόταν απλώς στο προ της κρίσης επίπεδο.

Το πραγματικό ΑΕΠ θα ανακάμψει έντονα στο ήπιο σενάριο, επιστρέφοντας στο προ της κρίσης επίπεδο ήδη από το γ΄ τρίμηνο του 2021, ενώ στο δυσμενές σενάριο θα προσεγγίσει το επίπεδο αυτό μόλις στα τέλη του 2023 (Διάγραμμα 3). Το ήπιο σενάριο δείχνει αύξηση του πραγματικού ΑΕΠ κατά 0,4% το α΄ τρίμηνο του 2021, ακολουθούμενη από αξιοσημείωτη ανάκαμψη το β΄ τρίμηνο και περαιτέρω ενίσχυση της οικονομικής δραστηριότητας κατά το υπόλοιπο του έτους, η οποία οφείλεται στην ταχεία, σύμφωνα με τις υποθέσεις, εφαρμογή των εμβολίων που ενισχύει την εμπιστοσύνη. Ως αποτέλεσμα, η οικονομική δραστηριότητα επιστρέφει στα προ της πανδημίας επίπεδα προς το τέλος του 2021. Οι αρνητικές επιπτώσεις της πανδημίας, σύμφωνα με τις προβολές, θα εξαλειφθούν σε μεγάλο βαθμό μέχρι το τέλος του 2022, οπότε το ΑΕΠ θα επανέλθει σχεδόν στο επίπεδο που προβλεπόταν στις προ κρίσης προβολές του Δεκεμβρίου 2019. Στο δυσμενές σενάριο, η οικονομική δραστηριότητα θα μειωθεί κατά 0,9% το α΄ τρίμηνο του 2021 και θα αυξηθεί ελάχιστα το β΄ τρίμηνο, ενώ μετέπειτα θα συνεχίσει να ανακάμπτει συγκρατημένα. Η οικονομική ανάπτυξη παραμένει συγκρατημένη στο δυσμενές σενάριο μέχρι τις αρχές του 2022, λόγω της περαιτέρω αυστηροποίησης, βάσει των υποθέσεων, των περιοριστικών μέτρων το α΄ τρίμηνο του 2021 και της σχετικά μικρής σταδιακής χαλάρωσής τους στη συνέχεια. Το αποτέλεσμα αυτό επιδεινώνεται περαιτέρω από τις μάλλον περιορισμένες πρόσθετες επιδράσεις μάθησης, τη σημαντική συνεχιζόμενη αβεβαιότητα και τους μηχανισμούς μεγέθυνσης των επιδράσεων μέσω των χρηματοπιστωτικών διαύλων, και μετριάζεται μόνο εν μέρει από μέτρα στήριξης από την πλευρά της πολιτικής. Κάπως πιο έντονη ανάκαμψη του ρυθμού ανάπτυξης σε σύγκριση με το βασικό σενάριο προβλέπεται στο δυσμενές σενάριο μόνο στα τέλη του 2022, δεδομένου ότι υπάρχουν μεγάλα περιθώρια ανάκτησης των απωλειών, που αντισταθμίζει σχεδόν πλήρως τη μείωση του πραγματικού ΑΕΠ, σε σύγκριση με το προ της κρίσης επίπεδο, μέχρι το τέλος του χρονικού ορίζοντα προβολής. Τα τρέχοντα σενάρια είναι πιο συμμετρικά γύρω από το βασικό σενάριο σε σύγκριση με τις προβλέψεις του Δεκεμβρίου 2020.

Διάγραμμα 3

Εναλλακτικά σενάρια για το πραγματικό ΑΕΠ και τον πληθωρισμό (βάσει του ΕνΔΤΚ) στη ζώνη του ευρώ

(δείκτης: δ΄ τρ. 2019 = 100 (αριστερό διάγραμμα), ετήσιες ποσοστιαίες μεταβολές (δεξιό διάγραμμα)

Σημείωση: Η κάθετη γραμμή αντιστοιχεί στην έναρξη του χρονικού ορίζοντα προβολής.

Οι αγορές εργασίας θα ανακάμψουν σύμφωνα με το ήπιο σενάριο, καθώς οι πολιτικές επιτυγχάνουν σε μεγάλο βαθμό να αποτρέψουν τις επιδράσεις υστέρησης, οι οποίες θα περιοριστούν μόνο εν μέρει σύμφωνα με το δυσμενές σενάριο. Στο ήπιο σενάριο, το ποσοστό ανεργίας ακολουθεί παρόμοια δυναμική με εκείνη του βασικού σεναρίου, θα κορυφωθεί το 2021, όταν θα έχουν λήξει - όπως αναμένεται σήμερα - τα περισσότερα κρατικά μέτρα στήριξης, και το 2022 θα επανέλθει γρήγορα στο προ της κρίσης επίπεδο. Αντίθετα, σύμφωνα με το δυσμενές σενάριο, το ποσοστό ανεργίας δεν επανέρχεται στο προ της κρίσης επίπεδο που καταγράφηκε το δ΄ τρίμηνο του 2019 και παραμένει σημαντικά αυξημένο, αντανακλώντας μεγαλύτερες ανάγκες ανακατανομής της απασχόλησης μεταξύ τομέων. Αυτό τονίζει τους ανοδικούς κινδύνους που σχετίζονται με πιθανές πτωχεύσεις και ευπάθειες των επιχειρήσεων, καθώς και πιθανά φαινόμενα υστέρησης.

Ο πληθωρισμός (βάσει του ΕνΔΤΚ) θα ανακάμψει βραχυπρόθεσμα και στα δύο σενάρια, με περισσότερες διαφοροποιήσεις στη συνέχεια λόγω διαφορών στο ισοζύγιο προσφοράς και ζήτησης. Αυτό αντανακλά το γεγονός ότι οι κύριοι παράγοντες που συμβάλλουν στην άνοδο του πληθωρισμού βραχυπρόθεσμα σύμφωνα με το βασικό σενάριο (δηλαδή οι υποθέσεις για τις τιμές του πετρελαίου, οι επιδράσεις της βάσης σύγκρισης στη συνιστώσα της ενέργειας και ο αντίκτυπος της προσωρινής μείωσης του ΦΠΑ στη Γερμανία) ισχύουν εξίσου και στα εναλλακτικά σενάρια. Πέρα από τον βραχυπρόθεσμο ορίζοντα, οι καθοδικές επιδράσεις στον πληθωρισμό από την πλευρά της ζήτησης και οι ανοδικές επιδράσεις από την πλευρά της προσφοράς αναμένεται να είναι μεγαλύτερες σύμφωνα με το δυσμενές σενάριο από ό,τι σύμφωνα με το ήπιο σενάριο, αλλά η υπερβάλλουσα προσφορά προβλέπεται να είναι υψηλότερη στο δυσμενές σενάριο από ό,τι στο ήπιο σενάριο, συμπιέζοντας τον πληθωρισμό. Ωστόσο, σε σύγκριση με τις προβολές του Δεκεμβρίου 2020, οι αποκλίσεις μεταξύ των σεναρίων έχουν μειωθεί σημαντικά, καθώς το δυσμενές σενάριο είναι στις παρούσες προβολές λιγότερο απαισιόδοξο.

Πλαίσιο 5

Ανάλυση ευαισθησίας

Οι προβολές βασίζονται σε μεγάλο βαθμό σε τεχνικές υποθέσεις που αφορούν την εξέλιξη ορισμένων κρίσιμων μεταβλητών. Δεδομένου ότι κάποιες από τις μεταβλητές αυτές μπορούν να επηρεάσουν σημαντικά τις προβολές για τη ζώνη του ευρώ, η εξέταση της ευαισθησίας των προβολών σε εναλλακτικές υποθέσεις αποτελεί χρήσιμο στοιχείο για την ανάλυση των κινδύνων που περιβάλλουν τις προβολές.

Σκοπός αυτής της ανάλυσης ευαισθησίας είναι η αξιολόγηση των επιδράσεων από εναλλακτικές πορείες των τιμών του πετρελαίου. Σύμφωνα με τις τεχνικές υποθέσεις του βασικού σεναρίου των προβολών για τις εξελίξεις στις τιμές του πετρελαίου, με βάση τα συμβόλαια μελλοντικής εκπλήρωσης επί του πετρελαίου, προβλέπεται σημαντικά φθίνουσα πορεία των τιμών του πετρελαίου, με την τιμή του αργού πετρελαίου τύπου Brent να υποχωρεί κατά περίπου 10% στη διάρκεια του χρονικού ορίζοντα προβολής. Αναλύονται δύο εναλλακτικές πορείες των τιμών του πετρελαίου. Η πρώτη βασίζεται στο 25ο εκατοστημόριο της κατανομής που παρέχουν οι πυκνότητες πιθανοτήτων όπως υπολογίζονται με βάση τα δικαιώματα προαίρεσης επί των τιμών πετρελαίου στις 16 Φεβρουαρίου 2021, τελευταία ημερομηνία συμπερίληψης στοιχείων για τις τεχνικές υποθέσεις. Αυτή η εξέλιξη συνεπάγεται σταδιακή μείωση της τιμής του πετρελαίου σε 41,1 δολάρια ΗΠΑ ανά βαρέλι το 2023, δηλαδή 23,4% χαμηλότερα από την υπόθεση του βασικού σεναρίου για το συγκεκριμένο έτος. Με βάση τον μέσο όρο των αποτελεσμάτων διαφόρων μακροοικονομικών υποδειγμάτων των εμπειρογνωμόνων, προκύπτει ότι η πορεία αυτή θα έχει μικρή ανοδική επίδραση στον ρυθμό αύξησης του πραγματικού ΑΕΠ (περίπου 0,1 της ποσοστιαίας μονάδας το 2022 και το 2023), ενώ ο πληθωρισμός (βάσει του ΕνΔΤΚ) θα είναι χαμηλότερος κατά 0,2 της ποσοστιαίας μονάδας το 2021, κατά 0,4 της ποσοστιαίας μονάδας το 2022 και κατά 0,3 της ποσοστιαίας μονάδας το 2023. Η δεύτερη πορεία βασίζεται στο 75ο εκατοστημόριο της ίδιας κατανομής και συνεπάγεται αύξηση της τιμής του πετρελαίου σε 70 δολάρια ΗΠΑ ανά βαρέλι το 2023, δηλαδή 30,4% υψηλότερα από την υπόθεση του βασικού σεναρίου για το συγκεκριμένο έτος. Αυτή η πορεία συνεπάγεται αύξηση του πληθωρισμού (βάσει του ΕνΔΤΚ) κατά 0,2 της ποσοστιαίας μονάδας το 2021 και κατά 0,4% της ποσοστιαίας μονάδας το 2022 και το 2023, ενώ ο ρυθμός αύξησης του πραγματικού ΑΕΠ θα είναι ελαφρώς χαμηλότερος (κατά 0,1 της ποσοστιαίας μονάδας το 2022 και το 2023).

© Ευρωπαϊκή Κεντρική Τράπεζα, 2021

Ταχυδρομική διεύθυνση 60640 Frankfurt am Main, Germany

Τηλέφωνο +49 69 1344 0

Δικτυακός τόπος www.ecb.europa.eu

Με επιφύλαξη παντός δικαιώματος. Επιτρέπεται η αναπαραγωγή για εκπαιδευτικούς και μη εμπορικούς σκοπούς, εφόσον αναφέρεται η πηγή.

Για την ορολογία, μπορείτε να συμβουλευθείτε το γλωσσάριο της ΕΚΤ (διαθέσιμο μόνο στα αγγλικά).

HTML ISSN 2529-4458, QB-CE-21-001-EL-Q

- Η τελευταία ημερομηνία που καλύπτουν οι τεχνικές υποθέσεις, π.χ. για τις τιμές του πετρελαίου και τις συναλλαγματικές ισοτιμίες, ήταν η 16η Φεβρουαρίου 2020 (Πλαίσιο 1). Οι μακροοικονομικές προβολές για τη ζώνη του ευρώ οριστικοποιήθηκαν στις 24 Φεβρουαρίου 2021. Οι παρούσες μακροοικονομικές προβολές καλύπτουν την περίοδο 2021-23. Οι προβολές που αφορούν τόσο μεγάλο χρονικό ορίζοντα χαρακτηρίζονται από πολύ υψηλό βαθμό αβεβαιότητας και αυτό θα πρέπει να λαμβάνεται υπόψη κατά την ερμηνεία τους. Βλ. το άρθρο με τίτλο “An assessment of Eurosystem staff macroeconomic projections” που δημοσιεύθηκε στο Μηνιαίο Δελτίο της ΕΚΤ του Μαΐου 2013. Βλ. http://www.ecb.europa.eu/pub/projections/html/index.en.html για μια επεξεργάσιμη έκδοση των στοιχείων στα οποία βασίζονται επιλεγμένοι πίνακες και διαγράμματα.

- Η υπόθεση που αφορά τις ονομαστικές αποδόσεις των 10ετών ομολόγων του Δημοσίου στη ζώνη του ευρώ βασίζεται στον σταθμισμένο μέσο όρο των αποδόσεων των 10ετών ομολόγων αναφοράς των χωρών, σταθμισμένο ως προς το ετήσιο ΑΕΠ και με επέκταση της σειράς με βάση την προβλεπόμενη εξέλιξη που προκύπτει από την εκτιμώμενη από την ΕΚΤ καμπύλη αποδόσεων κατά την έκδοση όλων των 10ετών ομολόγων χωρών της ζώνης του ευρώ, ενώ η αρχική απόκλιση μεταξύ των δύο σειρών διατηρείται σταθερή στη διάρκεια του χρονικού ορίζοντα προβολής. Οι διαφορές αποδόσεων μεταξύ ομολόγων του Δημοσίου επιμέρους χωρών και του αντίστοιχου μέσου όρου της ζώνης του ευρώ θεωρούνται, βάσει των υποθέσεων, σταθερές στη διάρκεια του χρονικού ορίζοντα προβολής.

- Εκτιμώνται σε περίπου ½% του ΑΕΠ κατά την περίοδο 2021-23, ουσιαστικά αμετάβλητες σε σχέση με τις προβολές του Δεκεμβρίου 2020.

- Η κατεύθυνση της δημοσιονομικής πολιτικής μετρείται ως η μεταβολή του κυκλικά διορθωμένου πρωτογενούς δημοσιονομικού αποτελέσματος χωρίς την κρατική στήριξη προς τον χρηματοπιστωτικό τομέα και με διόρθωση ως προς την επίδραση των επιχορηγήσεων μέσω NGEU.

- Με εφαρμογή σταθερών (έτους 2020) συντελεστών στάθμισης, το επίπεδο του ΕνΔΤΚ χωρίς την ενέργεια και τα είδη διατροφής τον Ιανουάριο του 2021 εκτιμάται από την ΕΚΤ σε 1,0%, έναντι 1,4% που δημοσιεύθηκε επίσημα από τη Eurostat (με βάση τους συντελεστές στάθμισης του 2021).

- Οι προβολές των εμπειρογνωμόνων της ΕΚΤ του Μαρτίου 2021 βασίζονται σε σταθερούς συντελεστές στάθμισης για τον χρονικό ορίζοντα προβολής, κάτι που συνεπάγεται ορισμένη πρόσθετη αβεβαιότητα όσον αφορά τις προβολές για τον πληθωρισμό το 2022 και το 2023.

- Η δέσμη μέτρων στις προσομοιώσεις ήταν 1,9 τρισεκ. δολάρια ΗΠΑ, σύμφωνα με τις αρχικές προτάσεις. Κατόπιν τροποποιήσεων στο Κογκρέσο, οι πιο πρόσφατοι υπολογισμοί του Γραφείου Προϋπολογισμού του Κογκρέσου δείχνουν ότι το μέγεθος της δέσμης μέτρων θα είναι 1,84 τρισεκ. δολάρια ΗΠΑ.

- Οι επιπτώσεις στην οικονομία των ΗΠΑ υπολογίζονται με βάση το υπόδειγμα GIMF (βλ. Anderson et al., "Getting to Know GIMF: The Simulation Properties of the Global Integrated Monetary and Fiscal Model”, Working Paper, αριθ. 13/55, IMF, 2013) σε συνδυασμό με τεχνοκρατική κρίση. Τα μεγέθη των δημοσιονομικών πολλαπλασιαστών υπόκεινται σε μεγάλη αβεβαιότητα. Στο μοντέλο GIMF, οι τεκμαρτοί δημοσιονομικοί πολλαπλασιαστές (το πρώτο έτος) είναι 1,0 για τις δημόσιες δαπάνες, 0,7 για τις μεταβιβάσεις σε νοικοκυριά με περιορισμένη ρευστότητα και 0,3 για τις γενικές μεταβιβάσεις (υπό την υπόθεση ότι δεν υπάρχει αντίδραση της νομισματικής πολιτικής). Ενώ αυτοί οι πολλαπλασιαστές είναι σε γενικές γραμμές ευθυγραμμισμένοι με την ακαδημαϊκή βιβλιογραφία, υπάρχουν επίσης κάποια εμπειρικά στοιχεία ότι οι δημοσιονομικοί πολλαπλασιαστές είναι ασύμμετροι και εξαρτημένοι από το κράτος: έχει διαπιστωθεί ότι εξαρτώνται από την κατεύθυνση της δημοσιονομικής δράσης (μικρότερη αν η πολιτική είναι επεκτατική) και από την κατάσταση της οικονομίας (μεγαλύτερη σε φάση ύφεσης από ό,τι σε μεγέθυνση).

- Το τρέχον βασικό σενάριο προβλέπει αύξηση του πραγματικού ΑΕΠ στις ΗΠΑ κατά 4,8%, 2,3% και 2% για το 2021, το 2022 και το 2023 αντίστοιχα.

- Dieppe et al., “The ECB's New Multi-Country Model for the euro area: NMCM – with boundedly rational learning expectations”, Working Paper Series, αριθ. 1316, ΕΚΤ, Φρανκφούρτη, Απρίλιος 2011.

- Το τρέχον βασικό σενάριο προβλέπει ότι ο πληθωρισμός της βασικής προσωπικής καταναλωτικής δαπάνης στις ΗΠΑ θα διαμορφωθεί σε 1,8%, 2,1% και 2% για το 2021, το 2022 και το 2023 αντίστοιχα.

- Οι επιδράσεις στον πληθωρισμό είναι ευαίσθητες στις παραμετροποιήσεις των υποδειγμάτων και στον βαθμό στον οποίο υποθέτουν τέλεια διορατικότητα (perfect foresight) από πλευράς των οικονομικών παραγόντων και ορθολογική διαμόρφωση των προσδοκιών με βάση τα ιστορικά στοιχεία και τα διδάγματα της εμπειρίας. Η άνοδος του πληθωρισμού εκτιμάται σε περίπου 0,2 της ποσοστιαίας μονάδας για κάθε μείωση του παραγωγικού κενού κατά 1%.

- Οι δευτερογενείς επιδράσεις από τις ΗΠΑ σε χώρες εκτός της ζώνης του ευρώ (που επηρεάζουν συνεπώς τις αντίστοιχες επιδράσεις στη ζώνη του ευρώ) αξιολογήθηκαν με βάση το υπόδειγμα ECB-Global (Georgiadis, G. et al., "EKT- Global 2.0: a global macroeconomic model with dominant-currency pricing, tariffs and trade diversion”, Working Paper Series, αριθ. 2530, ΕΚΤ, Φρανκφούρτη, Μάρτιος 2021).

- Μετά την ανακοίνωση της πρότασης για τη δέσμη μέτρων, οι αποδόσεις των ομολόγων, οι τιμές των μετοχών και οι τιμές του πετρελαίου αυξήθηκαν, αν και αυτό αντανακλά μια σειρά άλλων παραγόντων, συμπεριλαμβανομένης της βελτίωσης των προοπτικών για την ανάπτυξη παγκοσμίως στο πλαίσιο πιο θετικών προοπτικών για την πανδημία. Η στάση που τηρούν οι νομισματικές αρχές ως απάντηση στη δημοσιονομική επέκταση είναι επίσης καίριας σημασίας. Δεδομένης της υπόθεσης ότι τα επιτόκια νομισματικής πολιτικής θα παραμείνουν αμετάβλητα σε όλη τη διάρκεια του 2021 και του 2022, οι μεταβολές της ισοτιμίας του δολαρίου ΗΠΑ έναντι του ευρώ θεωρείται επίσης ότι θα είναι περιορισμένες.

- Δεδομένων των δυσκολιών πρόβλεψης περαιτέρω αναζωπυρώσεων της πανδημίας, οι προβολές λαμβάνουν υπόψη την πιθανότητα νέας έξαρσης του ιού κατανέμοντας τις οικονομικές επιπτώσεις σε όλη τη διάρκεια της περιόδου μέχρι την επίλυση της υγειονομικής κρίσης.

-

11 March 2021