- INTERVENTO

La politica monetaria all’indomani dello shock energetico

Intervento di Fabio Panetta, membro del Comitato esecutivo della BCE, in occasione dell’evento organizzato dal Centre for European Reform, dalla Delegazione dell’Unione europea nel Regno Unito e dall’Ufficio di rappresentanza della BCE a Londra

Londra, 16 febbraio 2023

Sono lieto di essere qui con voi oggi a Londra.

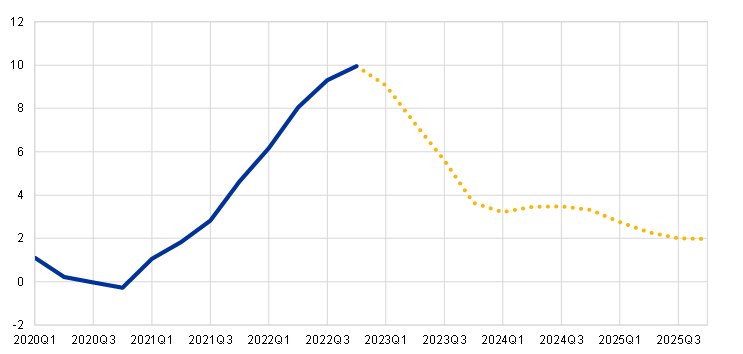

Lo shock energetico provocato dall’aggressione della Russia nei confronti dell’Ucraina ha prolungato e aggravato gli effetti di una serie di shock di offerta senza precedenti[1]. Tali shock, unitamente alla riapertura dell’economia dopo la pandemia, hanno innalzato l’inflazione nell’area dell’euro su livelli persistentemente elevati (figura 1)[2].

Per evitare che l’alta inflazione si radicasse nell’economia europea, la BCE ha inasprito con decisione l’intonazione della sua politica monetaria al fine di scongiurare effetti di secondo impatto quali il disancoraggio delle aspettative d’inflazione o l’avvio di una spirale prezzi-salari.

Il riorientamento della nostra azione monetaria è iniziato nel dicembre del 2021[3]. Dal luglio scorso abbiamo aumentato i tassi di 300 punti base. Abbiamo poi avviato la normalizzazione del nostro bilancio, riducendolo di circa 1.000 miliardi di euro dal suo picco massimo. Inoltre, a partire dal prossimo mese di marzo ridurremo di 15 miliardi di euro in media ogni mese la consistenza dei titoli detenuti nell’ambito del programma di acquisto di attività[4].

All’indomani di questa forte restrizione monetaria è necessario riesaminare le prospettive dell’inflazione nel medio termine, nonché i rischi ad esse associati. A tale riguardo, i rischi inflazionistici sono oggi più bilanciati rispetto a quando furono formulate le nostre proiezioni lo scorso dicembre.

Il contesto economico sta cambiando. Gli shock di offerta emersi nei mesi scorsi si stanno riassorbendo, come si evince sia dal calo dei prezzi delle materie prime energetiche e alimentari rispetto ai massimi dello scorso anno, sia dall’allentamento delle strozzature all’offerta di beni e servizi. Ma ci vorrà del tempo prima che questi miglioramenti possano riflettersi pienamente sui prezzi al dettaglio nell’intera economia e, in ultima analisi, sull’inflazione di fondo (core inflation).

Ci troviamo in una fase di elevata incertezza di natura sia economica sia geopolitica a livello mondiale. Inoltre, le principali banche centrali stanno simultaneamente inasprendo la propria politica monetaria, con effetti complessivi difficili da valutare.

Nell’area dell’euro i tassi di mercato sono aumentati in misura significativa e i prestiti bancari stanno rallentando vistosamente. Gli investimenti delle imprese e quelli nell’edilizia residenziale si sono già indeboliti, ma gli effetti dei nostri impulsi di politica monetaria sulla domanda interna saranno avvertiti appieno soltanto nei prossimi trimestri.

Nel mio intervento odierno sosterrò che in un simile contesto la BCE non dovrebbe vincolare in modo incondizionato la sua politica monetaria futura. Dobbiamo invece adottare strategie monetarie orientate al medio termine, dipendenti dagli andamenti della congiuntura e in grado di adattarsi ai mutamenti del quadro economico.

Un tale approccio va applicato comunicando con chiarezza i contorni della “funzione di reazione” della politica monetaria e ispirando le nostre decisioni a quella stessa funzione di reazione. Ciò richiede di definire le nostre misure di politica monetaria in funzione delle informazioni che si renderanno via via disponibili circa le prospettive dell’inflazione nel medio termine, tenendo conto dei rischi che le circondano.

Dovremo mantenere l’intonazione restrittiva della nostra politica monetaria fintantoché non vedremo l’inflazione convergere saldamente verso il 2 per cento nel medio termine, avendo presenti i ritardi con cui la politica monetaria influenza le variabili economiche e finanziarie.

Nella fase in cui abbiamo normalizzato il livello dei tassi ufficiali la velocità dell’aggiustamento ha assunto un’importanza fondamentale. Ma ora che le condizioni monetarie stanno divenendo più restrittive, diventano a mano a mano più rilevanti l’entità e la durata della stretta monetaria. Modificando i tassi con gradualità – procedendo a piccoli passi – potremo definire entrambe queste variabili con precisione.

Questa strategia ci consentirà di tornare al nostro obiettivo senza ritardi ingiustificati. E ci consentirà di farlo a costi minimi per l’economia e per l’occupazione, riducendo il rischio di una stretta eccessiva.

L’incertezza del contesto economico

L’incertezza che caratterizza l’attuale contesto economico rende arduo formulare previsioni circa l’andamento dell’inflazione.

Nelle proiezioni formulate lo scorso dicembre dagli esperti dell’Eurosistema, le prospettive dell’inflazione nel medio termine sono state riviste significativamente al rialzo. L’inflazione complessiva si attesterebbe al 3,4 per cento nel 2024 per poi scendere al 2 a partire dal terzo trimestre del 2025 (figura 1). L’inflazione di fondo rimarrebbe al di sopra del nostro obiettivo per tutto l’orizzonte di previsione (2023-25), per poi diminuire in media al 2,4% entro il 2025. I rischi inflazionistici venivano visti principalmente al rialzo.

Figura 1

Euro area HICP headline inflation and inflation projections

(annual percentage changes and percentage point contributions)

Source: Eurosystem staff macroeconomic projections for the euro area, December 2022.

Note: The dashed yellow line denotes projections. Latest observations are for 2022Q4.

Le ipotesi alla base delle proiezioni possono però mutare rapidamente. In effetti, i sondaggi condotti di recente presso gli operatori e le previsioni diffuse nei giorni scorsi della Commissione europea collocano l’inflazione significativamente al di sotto delle nostre proiezioni di dicembre relative al 2024[5]. E i rischi sono divenuti più bilanciati.

Nei paragrafi successivi esaminerò i fattori che rendono le proiezioni particolarmente aleatorie nell’attuale contesto.

I prezzi dell’energia

La componente energetica dell’inflazione nelle scorse settimane ha registrato una riduzione superiore a quella contenuta nelle nostre proiezioni di dicembre. Di conseguenza, anche l’inflazione complessiva è in diminuzione; a gennaio essa si collocava su livelli ben inferiori alle stime che erano state formulate nelle proiezioni (figura 2). Se l’attuale discrepanza tra l’inflazione effettiva e quella prevista venisse confermata nei prossimi mesi, la dinamica dei prezzi al consumo scenderebbe al di sotto del 3 per cento sul finire di quest’anno.

Figura 2

Inflation in the euro area

(annual percentage changes and percentage point contributions)

Sources: Eurostat and ECB calculations.

Note: NEIG stands for “non-energy industrial goods”.

Il calo dell’inflazione complessiva è particolarmente visibile dagli indicatori relativi alle sue tendenze di più breve termine (figura 3), che nelle fasi in cui la dinamica dei prezzi varia rapidamente possono risultare più informativi del consueto tasso d’inflazione sui dodici mesi[6]. Sulla base di tali indicatori, anche l’inflazione di fondo mostra segni di riduzione.

Figura 3

Short-run inflation momentum: three-month HICP change, annualised, working-day and seasonally adjusted

(percentage changes)

Sources: Eurostat and ECB.

Anche i prezzi all’ingrosso dell’elettricità e del gas sono scesi al di sotto dei livelli ipotizzati nelle proiezioni di dicembre; la riduzione dell’inflazione dei beni energetici potrebbe pertanto proseguire nei prossimi mesi. I prezzi all’ingrosso dell’energia incidono su tutte le componenti dell’inflazione, e continuano a rappresentare il principale fattore alla base dell’aumento dei prezzi sia dei beni sia dei servizi (figura 4).

Figura 4

Contributions of energy-sensitive components to goods and services inflation in the euro area

(annual percentage changes and percentage point contributions)

Sources: Eurostat and ECB staff calculations.

Notes: The term “energy-sensitive component” reflects items with a share of energy in direct costs above the average share of energy across services items (left-hand panel) and non-energy industrial goods (NEIG) items (right-hand panel). The latest observations are for December 2022.

L’inflazione di fondo è stata finora influenzata in misura limitata dal calo dei prezzi dell’energia. Ciò non deve sorprendere, in quanto il costo dell’energia di norma influenza i prezzi dei beni e dei servizi in modo graduale e indiretto, attraverso le variazioni del costo degli input. Ad esempio, nel tempo il costo di produrre beni beneficerà del calo dei costi di trasporto. Analogamente, i costi di produzione dei beni alimentari scenderanno per effetto della discesa dei costi dei fertilizzanti e il costo di offrire servizi alberghieri si ridurrà grazie ai minori costi di riscaldamento.

L’inflazione di fondo non può cambiare direzione di colpo, ed è difficile stimare la velocità con cui essa registrerà il calo delle quotazioni dell’energia. La trasmissione potrebbe risultare più lenta se il ribasso dei prezzi dei prodotti energetici alimenterà la domanda, in quanto le imprese potrebbero sfruttare tale situazione per aumentare i margini. Al tempo stesso, nei mesi scorsi si sono registrati aggiustamenti dei listini più frequenti, che potrebbero attenuare la tradizionale rigidità verso il basso dei prezzi.

Ma in ultima analisi la direzione dell’inflazione di fondo finirà per seguire quella dell’inflazione complessiva, come è avvenuto nella fase di aumento dell’inflazione.

Il calo dei prezzi dell’energia contribuirà a moderare l’inflazione di fondo anche attraverso altri canali.

Ad esempio, il miglioramento delle ragioni di scambio determinato dal calo dei prezzi energetici contribuisce all’apprezzamento dell’euro sia direttamente[7] sia indirettamente, sostenendo le prospettive di crescita dell’economia (figura 5). A sua volta, l’apprezzamento dell’euro sul dollaro – pari all’12 per cento dal minimo di settembre e del 4 rispetto al valore utilizzato nelle proiezioni di dicembre – comprimerà ulteriormente il costo delle materie prime denominate in dollari e degli altri input importati[8].

Figura 5

Drivers of the euro-US dollar exchange rate

(cumulative changes since January 2022, percentage changes and percentage point contributions)

Sources: ECB and ECB calculations.

Notes: A decrease denotes a euro depreciation against the US dollar. The decomposition of exchange rate changes is based on an extended two-country Bayesian vector autoregression (BVAR) model including ten-year euro area overnight index swap rate, euro area stock price, EUR/USD, ten-year euro area overnight index swap-US Treasury spread, US stock prices and the relative Citi commodities terms-of-trade index in the euro area compared with the United States. An adverse euro area terms-of-trade shock is assumed to depreciate the euro against the dollar, reduce euro area equity prices, and increase euro area yields and yield spreads against the United States. Identification via sign and narrative restrictions, using daily data. “Dec. projections” refers to the December 2022 Eurosystem staff macroeconomic projections for the euro area. The latest observation is for 10 February 2023.

Inoltre, i recenti ribassi attenuano i timori che gli oneri connessi con l’energia possano erodere la capacità produttiva e quindi accentuare le pressioni inflazionistiche[9]. In un recente intervento ho sostenuto che questa fosse una congettura priva di riscontro empirico[10]. In ogni caso, una prosecuzione del calo dei prezzi dell’energia accrescerà la capacità di tenuta del prodotto potenziale.

A mio avviso, pur con la cautela necessaria data la forte variabilità dei prezzi dell’energia, gli sviluppi recenti dei mercati energetici rendono più equilibrati i rischi d’inflazione nel medio termine.

Gli interventi fiscali

In dicembre, una forte spinta al rialzo delle proiezioni d’inflazione per il 2024 e il 2025 è stata determinata dalle valutazioni degli esperti dell’Eurosistema riguardo gli interventi di bilancio decisi a partire dal 2022 al fine di attenuare l’impatto dello shock energetico.

Le proiezioni indicavano che gli interventi di contenimento dei prezzi dell’energia – introdotti o annunciati dai governi per smussare nel tempo le variazioni del potere d’acquisto dei consumatori – avrebbero ridotto l’inflazione nell’anno in corso. Esse riflettevano inoltre l’aspettativa che la gran parte di tali interventi si sarebbe conclusa nel 2024, provocando un rimbalzo dell’inflazione di 0,7 punti percentuali in quello stesso anno e generando significativi effetti di trascinamento per il 2025. Ciò avrebbe ritardato il momento in cui l’inflazione sarebbe tornata al nostro obiettivo del 2 per cento, con importanti implicazioni per la politica monetaria. Inoltre, secondo le proiezioni la maggior parte degli interventi non sarebbe limitata alle sole fasce deboli della popolazione, determinando effetti potenzialmente espansivi sulla domanda.

Come ho sostenuto di recente[11], una tale interazione tra politiche monetarie e fiscali sarebbe altamente inefficiente. Vi è il rischio che le misure fiscali introdotte per proteggere il potere d’acquisto dei consumatori possano, paradossalmente, determinare interventi restrittivi da parte della politica monetaria che si ripercuoterebbero negativamente sull’economia reale, comprimendo i redditi delle famiglie e aumentando la spesa per interessi dei governi. Sarebbe come dare con una mano e togliere con l’altra.

Le valutazioni formulate nelle proiezioni di dicembre circa gli effetti inflazionistici degli interventi fiscali sono tuttavia caratterizzate da elevata incertezza. Le misure fiscali discrezionali sono per loro natura assai difficili da prevedere con precisione, e potrebbero essere modificate al fine di evitare eventuali risposte di politica monetaria. Alcuni governi hanno annunciato che potrebbero ridurre gli interventi volti a contenere i prezzi dell’energia o adottare misure più mirate, dirette ai cittadini con basso reddito. Inoltre, il calo dei prezzi dei prodotti energetici implica che gli interventi potrebbero risultare meno ampi di quanto stimato nelle proiezioni di dicembre.

Questi sviluppi contribuiscono anch’essi a riequilibrare i rischi per l’inflazione.

L’evoluzione dei salari

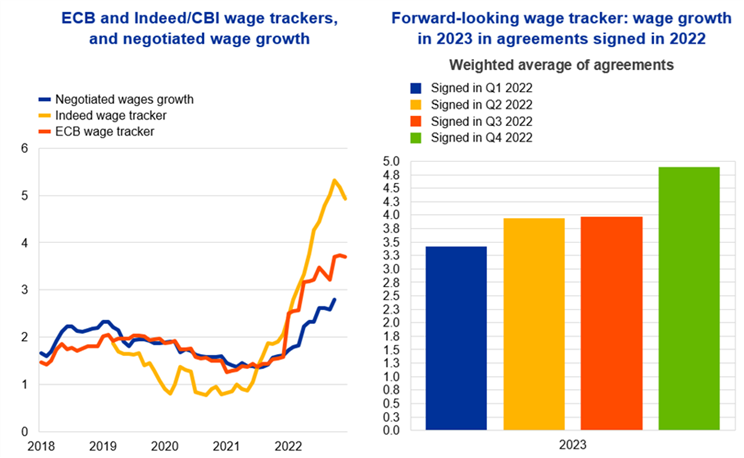

Un ulteriore fattore che ha contribuito al rialzo delle nostre proiezioni d’inflazione è la dinamica salariale.

Le richieste dei lavoratori volte a compensare l’elevata inflazione con incrementi retributivi hanno generato l’aspettativa di un’accelerazione dei salari. Ciò ha portato a un aumento sia della proiezione di base dell’inflazione, sia dei rischi inflazionistici. Alla base di queste valutazioni vi è il timore che l’accelerazione dei salari e le condizioni tese del mercato del lavoro potrebbero dar vita allo spettro di una spirale prezzi-salari.

La dinamica delle retribuzioni rappresenta ancora un rischio al rialzo per l’inflazione. Nei sette paesi inclusi nell’analisi dei salari condotta dalla BCE, gli accordi conclusi di recente segnalano che le pressioni salariali si stanno rafforzando (figura 6), pur rimanendo in linea con le proiezioni di dicembre.

Figura 6

Wage developments

(annual percentage changes)

Sources: Left panel: Eurostat, ECB, national sources. The difference between the ECB wage tracker and negotiated wage growth series in 2022 is mostly due to different series of negotiated wage growth for France, with the ECB euro area tracker using wage growth in sectoral negotiations in France. Data on Indeed wage trackers can be found here.

Right panel: Calculations based on micro data on wage agreements provided by Bundesbank, Banco de España, the Dutch employer association AWVN, Oesterreichische Nationalbank, Bank of Greece, Banca d’Italia and Banque de France. Data for FR are based on an updated version of Gautier, E. (2022): “Negotiated wage rises for 2022: the results so far”, Eco Notepad, No 269, Banque de France.

Notes: Euro area aggregate is based on ES, IT, GR, AT, DE, NL and FR.

The latest observations are November 2022 for negotiated wages (excluding NL), fourth quarter of 2022 for the wage trackers.

Ma finora non ci sono indicazioni convincenti che le aspettative d’inflazione si stiano disancorando – una condizione necessaria per l’avvio di una spirale salariale. I sondaggi mostrano che i consumatori si attendono una moderazione dell’inflazione nel medio termine[12]. E le aspettative d’inflazione a più lungo termine restano saldamente ancorate[13].

L’attuale movimento al rialzo dei salari potrebbe riflettere un riequilibrio una tantum nella distribuzione del reddito tra lavoratori e imprese. Finora i lavoratori hanno sopportato la maggior parte del peso della “tassa” imposta da Putin sull’economia europea, subendo una forte perdita di reddito reale. I margini delle imprese europee sono invece rimasti complessivamente stabili o sono persino aumentati in alcuni settori[14]. In definitiva, tale “tassa” sarà assorbita dai fattori di produzione – lavoro e capitale – in proporzione al loro rispettivo potere contrattuale sul mercato del lavoro.

Inoltre, il calo dei prezzi dell’energia contiene la perdita di reddito reale da parte dei lavoratori, indebolendone gli incentivi a ricercare una compensazione attraverso aumenti retributivi. In più, il ribasso dei prezzi energetici abbassa i costi di produzione, consentendo alle imprese di assorbire più agevolmente incrementi salariali senza aumentare i prezzi. Potremmo quindi assistere a una robusta crescita dei salari una tantum senza osservare anche un aumento dei costi di produzione complessivi che potrebbe alimentare l’inflazione di fondo.

L’accelerazione dei salari non indica quindi che la dinamica dei prezzi rimarrà necessariamente e in maniera persistente al di sopra del nostro obiettivo del 2 per cento. Ma al tempo stesso non possiamo escludere che le spinte salariali si intensifichino e si diffondano qualora l’inflazione dovesse restare ancora a lungo al di sopra del nostro obiettivo.

Considero questo rischio sostanzialmente invariato rispetto alle proiezioni di dicembre.

I rischi per le prospettive di crescita

Gli stessi shock di offerta che stanno ribilanciando i rischi per l’inflazione stanno riequilibrando anche i rischi per la crescita.

Da dicembre sia l’attività economica sia il mercato del lavoro si sono dimostrati più resilienti del previsto. E le prospettive potrebbero migliorare ulteriormente, poiché il calo dei prezzi dell’energia potrebbe sostenere l’attività economica e il clima di fiducia nell’attuale contesto di aumento sostenuto dell’occupazione. Ciò potrebbe contenere le pressioni al ribasso sui prezzi dei beni e dei servizi non energetici.

Questi favorevoli andamenti potrebbero essere in parte controbilanciati dall’apprezzamento del tasso di cambio dell’euro e dall’inasprimento delle condizioni di erogazione del credito registrato negli ultimi mesi. Inoltre, i modelli macroeconometrici potrebbero cogliere solo in parte gli effetti restrittivi dell’inasprimento delle condizioni monetarie[15].

Anche il contesto internazionale è caratterizzato da elevata incertezza. Negli Stati Uniti l’economia sta decelerando ma il mercato del lavoro ha recentemente sorpreso in positivo. In Cina, l’uscita dalle politiche di contrasto della pandemia ha determinato un’ondata di infezioni che ha influito negativamente sull’economia; le prospettive dovrebbero però migliorare con la riapertura delle attività. Più in generale, a livello mondiale l’evoluzione della domanda e dell’offerta resta assai difficile da prevedere alla luce delle incognite geopolitiche e della restrizione monetaria attuata simultaneamente dalle principali banche centrali[16].

In breve, i prossimi passi della politica monetaria sono tutt’altro che scontati.

Una politica monetaria basata sui dati, con una chiara funzione di reazione

Come deve rispondere la politica monetaria a questi sviluppi?

I vantaggi di una politica monetaria basata sui dati

Ci sono momenti in cui è conveniente impegnarsi a seguire una specifica linea di politica monetaria nel futuro – questa è la cosiddetta forward guidance. Ciò è vero, ad esempio, quando l’economia è esposta a rischi di deflazione e i tassi d’interesse si collocano al loro limite inferiore[17]. E può essere vero anche in presenza di rischi inflazionistici: ad esempio, quando le prospettive d’inflazione cambiano con rapidità e l’orientamento della politica monetaria diviene chiaramente inadeguato, l’impegno a normalizzare rapidamente i tassi può contribuire ad ancorare le aspettative di inflazione[18].

Ma oggi siamo in una situazione ben diversa. La politica monetaria ha già compiuto un notevole aggiustamento, e ci troviamo ad affrontare rischi inflazionistici in entrambe le direzioni. Inoltre, attualmente non vi sono vincoli alla possibilità di utilizzare la leva dei tassi di interesse per riportare l’inflazione al nostro obiettivo. La forward guidance non è quindi necessaria: essa equivarrebbe di fatto a legarsi le mani in un momento in cui le prospettive d’inflazione possono cambiare rapidamente.

In tali circostanze, è preferibile adottare una politica monetaria realmente fondata sui dati, che consenta di reagire con tempestività ai mutamenti dell’economia. Un tale approccio ci darebbe inoltre il tempo per constatare gli effetti delle nostre decisioni – una valutazione oggi assai difficile.

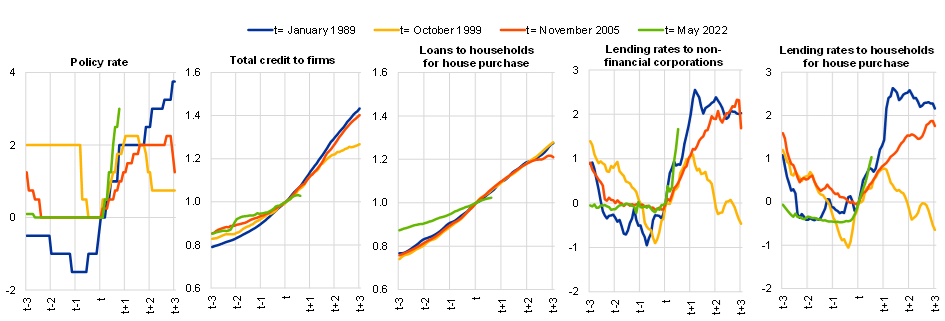

Date l’entità e la rapidità dell’aggiustamento monetario attuato sinora, resta da vedere quanto rapidi e forti saranno gli effetti sull’economia.

Prime evidenze suggeriscono che i tassi attivi bancari stiano aumentando più rapidamente rispetto alle precedenti fasi di rialzo, in linea con il rapido aumento registrato anche dai tassi ufficiali. A loro volta, i prestiti a famiglie e imprese stanno decelerando rapidamente (figura 7).

Figura 7

Key macro-financial variables during hiking cycles

(cumulative changes in percentage points for policy and lending rates; index (t=1) for total credit to firms and loans to households for house purchase)

Sources: ECB, Eurostat and ECB calculations.

Notes: The ECB-relevant policy rate is the Lombard rate up to December 1998, the MRO up to May 2014 and the DFR thereafter. Total credit to firms includes borrowing from banks and debt securities issued by non-financial corporations. Monetary financial institution loans to firms and households are adjusted for sales, securitisation and cash pooling. Data for debt securities and private residential investment before 1989 are not available and have been estimated. Latest observations are December 2022 for lending rates and loans, January 2022 for HICP and February 2022 for the DFR.

Tuttavia, dato il forte sfasamento temporale con cui la politica monetaria si trasmette all’economia reale[19], la maggior parte degli effetti della restrizione monetaria è ancora là da venire. Ciò significa, ad esempio, che l’aggiustamento in corso nel mercato del credito – che comporta un incremento dei tassi sugli impieghi, un irrigidimento degli standard di erogazione dei finanziamenti e una minore domanda di prestiti (figure 8 e 9) – comprimerà i consumi e gli investimenti nei prossimi mesi.

Figura 8

Changes in credit standards and demand for loans to euro area firms

(net percentages)

Source: Bank Lending Survey (BLS).

Notes: The net percentage for credit standards refers to the difference between the sum of the percentages of banks responding “tightened considerably” and “tightened somewhat” and the sum of the percentages of banks responding “eased somewhat” and “eased considerably”. The net percentage for loan demand refers to the difference between the sum of the percentages of banks responding “increased considerably” and “increased somewhat” and the sum of the percentages of banks responding “decreased somewhat” and “decreased considerably". Net percentages for the “Other factors” refer to further factors which were mentioned by banks as having contributed to changes in credit standards.

Latest observation: January 2023 BLS.

Figura 9

Changes in credit standards and demand for loans to euro area households for house purchases

(net percentages)

Source: BLS.

Notes: The net percentage for credit standards refers to the difference between the sum of the percentages of banks responding “tightened considerably” and “tightened somewhat” and the sum of the percentages of banks responding “eased somewhat” and “eased considerably”. The net percentage for loan demand refers to the difference between the sum of the percentages of banks responding “increased considerably” and “increased somewhat” and the sum of the percentages of banks responding “decreased somewhat” and “decreased considerably". Net percentages for the “Other factors” refer to further factors which were mentioned by banks as having contributed to changes in credit standards.

Latest observation: January 2023 BLS.

Emerge quindi l’esigenza di considerare il rischio che la stretta monetaria possa rivelarsi eccessiva. Dopo anni di bassa crescita, una nuova recessione potrebbe danneggiare in modo permanente la nostra capacità produttiva e pregiudicare le opportunità di lavoro, soprattutto per i cittadini economicamente vulnerabili. Anche se venisse successivamente corretto, un eccesso di rigore monetario risulterebbe inevitabilmente molto costoso, data la scarsa flessibilità dell’economia europea[20].

Quando l’economia è colpita da shock significativi, che spingono l’inflazione in una direzione ben chiara, la politica monetaria deve reagire con forza. Quando invece i rischi inflazionistici sono più bilanciati, un approccio fondato sui dati, strettamente connesso con l’evoluzione del quadro economico è un presupposto essenziale per evitare errori che altrimenti finiremmo per pagare a caro prezzo.

Chiarire la funzione di reazione

Affinché un approccio fondato sui dati risulti efficace e non generi incertezze, dobbiamo offrire agli investitori indicazioni chiare sulle nostre mosse future.

Ferma restando l’esigenza di evitare di fornire indicazioni prospettiche incondizionate sul sentiero dei tassi su orizzonti estesi, un approccio in cui le decisioni di politica monetaria vengano definite di volta in volta a ogni riunione potrebbe risultare, da solo, inadeguato. Esso lascerebbe infatti gli investitori al buio, costringendoli a indovinare quali saranno le nostre scelte future e a concentrarsi in misura eccessiva su orizzonti di breve termine.

Per superare questi problemi, dobbiamo chiarire i criteri che utilizziamo per analizzare l’evoluzione dell’economia e per rispondere, quando necessario, a sviluppi indesiderati sul fronte dell’inflazione. In altre parole, dobbiamo definire la “funzione di reazione” della nostra politica monetaria.

In linea con il mandato di garantire la stabilità dei prezzi, la nostra funzione di reazione è guidata dalle prospettive d’inflazione e dai rischi del processo inflazionistico. Essa è attualmente volta ad assicurare che la dinamica dei prezzi ritorni al 2 per cento senza indebiti ritardi, tenendo conto degli sfasamenti temporali con cui la politica monetaria influenza le variabili economiche e finanziarie.

Una corretta comprensione della funzione di reazione richiede chiarimenti su due importanti aspetti.

Il primo riguarda le variabili che concorrono a determinare la nostra reazione, ossia l’insieme dei fattori che influenzano maggiormente l’inflazione nel medio termine[21].

A livello globale, il più significativo di questi fattori è attualmente rappresentato dai prezzi dell’energia, semplicemente perché un calo duraturo dei prezzi dell’energia è fondamentale per l’allentamento delle attuali pressioni inflazionistiche.

Per quanto riguarda l’economia interna, l’elemento chiave nei prossimi mesi sarà la velocità con cui la riduzione dei prezzi dell’energia e le minori pressioni sui costi delle imprese si trasmetteranno ai prezzi al dettaglio. A questo riguardo, occorre seguire attentamente l’andamento dei profitti e la dinamica dei salari, che potrebbero spingere in direzione opposta; per i salari è necessario distinguere gli aggiustamenti una tantum da aumenti generalizzati che potrebbero dar luogo a una rincorsa salari-prezzi. Le condizioni del mercato del credito sono anch’esse importanti: va analizzata a fondo la contrazione del credito all’economia, valutandone gli effetti su consumi e investimenti.

In secondo luogo, vanno chiarite le modalità con cui risponderemo alle nuove informazioni.

Lo scorso anno la necessità di normalizzare rapidamente la politica monetaria da un punto di partenza molto accomodante ha reso particolarmente rilevante la velocità con cui venivano aumentati i tassi.

Ma ora che abbiamo effettuato un importante aggiustamento monetario, l’entità e la durata della restrizione sono divenute via via più rilevanti. Smussando le variazioni dei tassi ufficiali – ossia modificandoli con gradualità – possiamo ottenere una calibrazione più precisa di questi due elementi e fondare le nostre scelte sull’effettivo andamento dell’economia, riducendo la probabilità di commettere errori. Ciò implica adeguare i nostri tassi in modo non meccanico, mantenendo un approccio volto al medio termine ed evitando reazioni eccessive a singoli dati.

Dobbiamo infine garantire coerenza tra i nostri strumenti. In una fase in cui la politica monetaria diviene più restrittiva è naturale normalizzare le dimensioni del nostro bilancio, generando effetti in linea con quelli dei rialzi dei tassi. Ma siamo in un territorio inesplorato, e la normalizzazione deve essere condotta con gradualità e prudenza; i tassi ufficiali devono rimanere lo strumento principale per attuare la nostra politica monetaria.

Non esistono esperienze affidabili circa gli effetti di una riduzione della dimensione del nostro bilancio. È difficile valutare come essa influirà sui mercati obbligazionari e sulla stabilità finanziaria, soprattutto se viene attuata in concomitanza con un brusco rialzo dei tassi d’interesse.

Ciò che sappiamo è che dobbiamo preservare l’unicità della nostra politica monetaria, salvaguardando la sua ordinata trasmissione in tutti i paesi dell’area dell’euro. Dobbiamo essere pronti a ricorrere a tutte le linee di difesa a nostra disposizione, che si rafforzano a vicenda. In primo luogo, un approccio equilibrato ai rialzi dei tassi ufficiali e alla normalizzazione del bilancio. Inoltre, la flessibilità insita nelle modalità di reinvestimento adottate nell’ambito del programma di acquisto per l’emergenza pandemica. Infine, il Transmission Protection Instrument, lo strumento di protezione del meccanismo di trasmissione della politica monetaria.

Conclusioni

Lo shock energetico che ha colpito l’economia europea in concomitanza con la riapertura dell’economia dopo la pandemia ha generato un’inflazione elevata. Sono emersi rischi di disancoraggio delle aspettative di inflazione e di una rincorsa prezzi-salari.

La BCE ha risposto inasprendo con decisione l’intonazione della politica monetaria, al fine di evitare che l’alta inflazione potesse radicarsi nell’economia europea.

Tuttavia, con l’attenuazione dello shock energetico e a seguito dell’aumento dei nostri tassi ufficiali, oggi prossimi a valori restrittivi, i rischi inflazionistici sono oggi più equilibrati rispetto alle scorse settimane. Nel contempo, le prospettive per l’economia e l’inflazione si sono fatte più incerte sia a livello globale sia nell’area dell’euro.

In un tale contesto non è più necessario porre enfasi unicamente sui rischi inflazionistici al fine di evitare gli scenari peggiori. Occorre invece considerare il rischio che la stretta monetaria risulti eccessiva, oltre all’eventualità che la nostra azione possa rivelarsi insufficiente.

Una politica monetaria fondata sui dati, saldamente ancorata alla nostra funzione di reazione, ci consentirà di comunicare con chiarezza la direzione di marcia e di fornire agli operatori le indicazioni necessarie senza accentuare la volatilità dei mercati.

Dobbiamo procedere con gradualità, al fine di evitare costi eccessivi per l’economia reale.

Questo non significa che non agiremo con decisione nella nostra lotta all’inflazione. Significa che ci muoveremo con decisione nella giusta direzione. Non dobbiamo “guidare come un pazzo a fari spenti nella notte”[22].

Grazie dell’attenzione.

Panetta, F. (2022), “Europe as a common shield: protecting the euro area economy from global shocks”, intervento in occasione della Giornata dell’innovazione del Parlamento europeo “The EU in the world created by the Ukraine war”, 1° luglio.

Panetta, F. (2022), “Calibrare la politica monetaria in un contesto di alta volatilità”, intervento in occasione della ECB Money Market Conference, 3 novembre.

Nel dicembre del 2021 abbiamo annunciato una riduzione graduale degli acquisti netti di attività nel quadro del Programma di acquisto di attività (PAA) e l’interruzione degli acquisti netti di attività nell’ambito del programma di acquisto per l’emergenza pandemica alla fine di marzo del 2022. Nel marzo del 2022 abbiamo accelerato la riduzione degli acquisti netti nel quadro del PAA e nel mese di aprile ne abbiamo preannunciato l’interruzione nel terzo trimestre. Nel mese di luglio abbiamo innalzato i tassi di interesse di riferimento della BCE per la prima volta in undici anni.

La riduzione procederà a questo ritmo fino alla fine di giugno. Il ritmo della riduzione nei mesi successivi a tale data verrà determinato nel tempo.

L’indagine effettuata presso i previsori professionali per il primo trimestre del 2023 indica un’inflazione del 2,7 per cento nel 2024 (inferiore di 0,7 punti percentuali rispetto alle nostre proiezioni) e pari al 2,1% per cento nel 2025. Secondo l’indagine degli analisti monetari relativa a febbraio 2023 l’inflazione tornerebbe al 2,1 per cento nel quarto trimestre del 2024 e al 2,0 per cento nel primo trimestre del 2025. Le previsioni economiche d’inverno 2023 formulate dalla Commissione europea collocano l’inflazione al 2,4 per cento nel 2024.

Quando l’inflazione varia rapidamente, al rialzo o al ribasso, la misura d’inflazione generalmente utilizzata nel dibattito pubblico (ossia il tasso di inflazione sui dodici mesi) potrebbe non fornire informazioni soddisfacenti sull’attuale variazione dei prezzi di beni e servizi. Ciò riflette il fatto che i tassi di inflazione sui dodici mesi possono attribuire un peso eccessivo a dati troppo lontani nel tempo. In una tale situazione, è utile ottenere un’indicazione sui punti di svolta considerando gli andamenti più recenti dell’inflazione, quali le variazioni dei prezzi su un periodo di tre o sei mesi, sulla base di dati destagionalizzati. Tuttavia, questi orizzonti temporali più brevi implicano una maggiore ponderazione degli shock di breve periodo, alcuni dei quali possono avere carattere temporaneo.

Poiché le importazioni di energia e materie prime nell’area dell’euro sono spesso denominate in dollari, il calo dei prezzi dell’energia e delle materie prime riduce la domanda di dollari.

Il prezzo delle materie prime denominate in dollari viene tuttavia in parte determinato sui mercati internazionali congiuntamente con il tasso di cambio dollaro-euro.

In teoria, se i prezzi dei beni energetici si attestassero su livelli più elevati in modo permanente, ciò potrebbe determinare una riduzione del prodotto potenziale, ad esempio poiché tecnologie produttive ad alto consumo di energia non risulterebbero più redditizie. Non vi sono tuttavia chiare evidenze empiriche a sostegno dell’ipotesi che gli shock petroliferi abbiano effetti duraturi sul prodotto potenziale. Recenti analisi condotte dagli esperti della BCE suggeriscono che shock analoghi a quelli osservati negli ultimi mesi abbiano probabilmente effetti limitati sul prodotto potenziale e che tali effetti siano circondati da notevole incertezza. Si veda Le Roux, J., Szörfi, B. e Weißler, M. (2022), “How higher oil prices could affect euro area potential output”, Bollettino economico, numero 5, BCE.

Panetta, F. (2022), “The complexity of monetary policy”, intervento in occasione della conferenza del CEPR-EABCN dal titolo “Finding the Gap: Output Gap Measurement in the Euro Area”, tenutasi presso lo European University Institute, 14 novembre.

Panetta, F. (2023), Intervista a Handelsblatt, 24 gennaio.

BCE (2023), Consumer Expectations Survey results — dicembre 2022.

Nell’indagine degli analisti monetari di febbraio 2023 e nell’indagine effettuata presso i previsori professionali per il primo trimestre del 2023 le aspettative a più lungo termine per l’inflazione complessiva si sono collocate rispettivamente al 2,0 e al 2,1 per cento.

Come suggeriscono i dati di contabilità nazionale.

L’attuale situazione straordinaria rende più difficile valutare con strumenti convenzionali l’impatto macroeconomico del brusco e consistente riorientamento della politica monetaria e i suoi effetti sui vari canali attraverso i quali essa influisce sulla domanda e sull’inflazione (tasso di cambio, consumi, investimenti, aspettative, prestiti bancari, prezzi delle attività ecc.). Una serie di modelli concepiti per valutare l’impatto della politica monetaria suggerisce che tale impatto potrebbe essere significativamente più ampio di quanto stimato attraverso gli strumenti di proiezione standard.

Si veda Dieppe A. e Brignone D. (2022), “Synchronised interest rate hikes, spillovers and risks to global growth”, VoxEU, 14 novembre, e Panetta, F. (2022), “Calibrare la politica monetaria in un contesto di alta volatilità”, intervento in occasione della ECB Money Market Conference, 3 novembre.

In un tale contesto, un modo per creare un orientamento monetario espansivo è quello di agire sulle aspettative relative ai tassi futuri, segnalando che i tassi ufficiali rimarranno bassi per un lungo periodo.

Analogamente, quando i rischi di inflazione sono fortemente orientati verso l’alto, può divenire opportuno programmare una serie di aumenti dei tassi al fine di evitare una spirale inflazionistica.

L’analisi, basata sui modelli degli esperti della BCE, suggerisce che in media l’effetto sull’inflazione di un rialzo dei tassi ufficiali cresce gradualmente nel tempo, fino a raggiungere il suo valore massimo nel secondo anno. Si veda Lane, P. (2022), “The transmission of monetary policy”, intervento alla conferenza SUERF, CGEG|COLUMBIA|SIPA, EIB, SOCIÉTÉ GÉNÉRALE dal titolo “EU and US Perspectives: New Directions for Economic Policy”, 11 ottobre.

Le analisi empiriche mostrano che l’area dell’euro è generalmente più lenta nella ripresa dalle recessioni rispetto ad altre grandi economie. In particolare, si colloca significativamente indietro rispetto agli Stati Uniti in termini di efficienza del mercato del lavoro (benché i livelli dei singoli paesi dell’area differiscano l’uno dall’altro, si veda la figura 1 in Sondermann, D. (2018), “Towards more resilient economies: The role of well-functioning economic structures”, Journal of Policy Modeling, vol. 40, n. 1, pagg. 97-117). In genere, anche la crescita della produttività è stata inferiore nell’area dell’euro rispetto agli Stati Uniti (si veda la figura 7 in Masuch, K. et al. (a cura di) (2018), “Structural policies in the euro area”, Occasional Paper Series, n. 210, BCE, giugno). Questi fattori possono limitare la capacità relativa dell’area dell’euro di riprendersi da una recessione.

L’adozione di orientamento di “medio termine” nel perseguimento della stabilità dei prezzi è necessario per tenere conto dei ritardi nella trasmissione della politica monetaria all’economia e all’inflazione. La definizione di medio termine è tuttavia flessibile poiché la risposta adeguata di politica monetaria a una deviazione dell’inflazione dall’obiettivo dipende dall’origine, dall’ampiezza e dalla persistenza della deviazione. Si veda BCE (2021), “Una panoramica della strategia di politica monetaria della BCE”, luglio.

Battisti, L. (1970), Emozioni.

Banca centrale europea

Direzione Generale Comunicazione

- Sonnemannstrasse 20

- 60314 Frankfurt am Main, Germany

- +49 69 1344 7455

- media@ecb.europa.eu

La riproduzione è consentita purché venga citata la fonte.

Contatti per i media-

16 February 2023