Īss atskats uz aizvadīto gadu

2022. gads bija pavērsiena punkts ECB monetārajā politikā. Inflācijas prognozes krasi mainījās, divu veidu šokiem vienlaikus ietekmējot tautsaimniecību. Pirmkārt, euro zona piedzīvoja nepieredzētu negatīvu piegādes šoku virkni, ko radīja pandēmijas izraisītie piegādes ķēžu pārrāvumi, Krievijas nepamatotais iebrukums Ukrainā un tam sekojošā enerģijas krīze. Tas būtiski palielināja visu tautsaimniecības nozaru resursu izmaksas. Otrkārt, bija vērojams pozitīvs pieprasījuma šoks, ko izraisīja tautsaimniecības atkalatvēršanās pēc pandēmijas. Tas ļāva uzņēmumiem daudz ātrāk un spēcīgāk nekā iepriekš pārnest augošās izmaksas uz cenām.

Jau 2021. gada beigās paziņojām, ka pakāpeniski samazināsim neto aktīvu iegādes mūsu aktīvu iegādes programmas (AIP) ietvaros un 2022. gada marta beigās pārtrauksim iegādes pandēmijas ārkārtas aktīvu iegādes programmas (PĀAIP) ietvaros. Taču mūsu vispārējā politikas nostāja joprojām bija ļoti stimulējoša, jo tā bija pielāgota ļoti zemas inflācijas apstākļiem pēdējos 10 gados un deflācijas riskiem pandēmijas sākumā. Tāpēc mēs veicām virkni pasākumu, lai normalizētu šo nostāju un ātri reaģētu uz jauno inflācijas problēmu.

Martā mēs straujāk samazinājām AIP ietvaros veikto neto iegāžu apjomu un aprīlī paziņojām par to gaidāmo pārtraukšanu 3. ceturksnī. Jūlijā pirmo reizi 11 gadu laikā mēs paaugstinājām galvenās ECB procentu likmes, turpinot tās būtiski paaugstināt nākamajās monetārās politikas sanāksmēs. Šīs korekcijas temps bija svarīgs signāls sabiedrībai par mūsu apņemšanos samazināt inflāciju. Tas palīdzēja stabilizēt inflācijas gaidas pat inflācijas kāpuma apstākļos.

Vienlaikus mēs rīkojāmies, lai nodrošinātu, ka, normalizējot monetāro politiku, arī turpmāk notiktu raita politikas nostājas transmisija ar finanšu tirgu starpniecību visā euro zonā. Tas tika panākts ar diviem galvenajiem pasākumiem. Pirmkārt, mēs nolēmām izmantot elastīgu pieeju, PĀAIP portfelī atkārtoti ieguldot vērtspapīrus, kuriem pienācis dzēšanas termiņš, lai novērstu ar pandēmiju saistītos monetārās politikas transmisijas mehānismu apdraudošos riskus. Otrkārt, mēs izveidojām jaunu Transmisijas aizsardzības instrumentu.

Taču, attīstoties inflācijas perspektīvai, kļuva skaidrs, ka pamatā neitrālas monetārās politikas nostājas panākšana pati par sevi nebūs pietiekama. Tika prognozēts, ka inflācija pārāk būtiski pārsniegs mūsu vidējā termiņa 2 % mērķrādītāju pārāk ilgu laiku, un bija vērojamas pazīmes, ka tā kļūst noturīgāka, paplašinoties cenu spiedienam un nostiprinoties pamatā esošajai inflācijai. Šādā situācijā bija jāpaaugstina procentu likmes līdz ierobežojošam līmenim un jāsamazina pieprasījums.

Tāpēc decembrī pēc gada pēdējās monetārās politikas sanāksmes mēs paziņojām, ka procentu likmes joprojām vajadzētu būtiski paaugstināt stabilā tempā, lai sasniegtu līmeni, kas ir pietiekami ierobežojošs, lai nodrošinātu savlaicīgu inflācijas atgriešanos mūsu mērķrādītājam atbilstošā līmenī. Vienlaikus mēs norādījām, ka, lai gan galvenās ECB procentu likmes ir mūsu primārais monetārās politikas nostājas noteikšanas instruments, mēs ar 2023. gada martu sāksim samazināt AIP vērtspapīru portfeli mērenā un prognozējamā tempā. Pirms tam oktobrī nolēmām arī pārkalibrēt trešā ilgāka termiņa refinansēšanas mērķoperāciju kopuma noteikumus un nosacījumus, novēršot šķēršļus brīvprātīgai neatmaksāto līdzekļu pirmstermiņa atmaksai. No jūnija beigām (kad beidzās neto aktīvu iegādes) līdz decembra beigām mūsu bilancē esošie monetārās politikas aktīvi samazinājās aptuveni par 830 mljrd. euro, tam veicinot bilances normalizēšanos.

Papildus pasākumiem cīņā pret augsto inflāciju mēs turpinājām pētīt un novērst klimata pārmaiņu izraisītus plašākus draudus mūsu pilnvaru īstenošanai. 2022. gadā mēs spērām turpmākus soļus, lai klimata pārmaiņu apsvērumus iekļautu mūsu monetārās politikas operācijās. Tas ietvēra pirmā klimata pārmaiņu stresa testa veikšanu attiecībā uz vairākiem finanšu riska darījumiem mūsu bilancē un progresu klimata pārmaiņu ietekmes atspoguļošanā mūsu makroekonomiskajā modelēšanā. Ar oktobri mēs sākām dekarbonizēt uzņēmumu obligāciju turējumus mūsu monetārās politikas portfeļos, orientējot tos uz emitentiem ar labākiem klimata rādītājiem. Mēs arī nolēmām ierobežot to aktīvu īpatsvaru, kurus emitējušas nefinanšu sabiedrības ar lielu oglekļa pēdu un kurus darījuma partneri varēs sniegt kā nodrošinājumu, aizņemoties no Eurosistēmas.

2022. gadā mēs turpinājām centienus saglabāt vadošo lomu maksājumu sistēmu un tirgus infrastruktūru tehnoloģiju attīstības jomā. Tas ietvēra sagatavošanās darbus pārejai no TARGET2 uz jaunu, modernizētu reālā laika bruto norēķinu sistēmu, kā arī vairākus pasākumus, lai nodrošinātu maksājumu pakalpojumu sniedzēju sasniedzamību visā Eiropā TARGET ātro maksājumu norēķinu (TIPS) sistēmā. Ātro maksājumu darījumi, kas veikti, izmantojot TIPS, 2022. gadā palielinājās 17 reižu salīdzinājumā ar 2021. gadu.

Šajā gadā arī tika atzīmēta 20. gadadiena kopš euro banknošu un monētu ieviešanas, kas bija pagrieziena punkts Eiropas vēsturē un taustāms Eiropas integrācijas simbols. Arī pašlaik Eiropas iedzīvotāju vidū skaidrā nauda joprojām ir visbiežāk izmantotais maksāšanas līdzeklis, veidojot gandrīz 60 % maksājumu, un nav šaubu, ka tai arī turpmāk būs svarīga loma cilvēku dzīvē. Taču, tautsaimniecībai kļūstot arvien digitalizētākai, mums jānodrošina Eiropas iedzīvotājiem pieeja arī drošām, efektīvām un ērtām digitālo maksājumu metodēm. Tāpēc Eurosistēma pēta iespēju emitēt digitālo euro. Pašreizējā izpētes posmā Eurosistēma 2022. gadā vienojās par galvenajiem digitālā euro izmantošanas veidiem un pieņēma vairākus būtiskus lēmumus par digitālā euro izstrādi.

Gada beigās euro zona atkal paplašinājās, Horvātijai 2023. gada 1. janvārī kļūstot par jaunāko dalībvalsti. Tas liecina, ka euro joprojām ir pievilcīga valūta, kas nodrošina stabilitāti valstīm, kuras to ieviesušas.

Nekas no iepriekš minētā nebūtu iespējams bez ECB darbinieku mērķtiecīgajiem centieniem un viņu kolektīvās apņēmības kalpot Eiropas iedzīvotājiem.

Frankfurtē pie Mainas 2023. gada maijā

Kristīne Lagarda (Christine Lagarde)

Prezidente

Gads skaitļos

1. Augsta inflācija augošas nenoteiktības un lēnākas tautsaimniecības izaugsmes apstākļos

Globālā izaugsme 2022. gadā palēninājās. Krievijas iebrukums Ukrainā, augstā inflācija un stingrāki finanšu nosacījumi nelabvēlīgi ietekmēja gan attīstītās, gan jaunās tirgus ekonomikas valstis. Globālais inflācijas spiediens būtiski palielinājās. To veicināja augstās un svārstīgās izejvielu cenas, globālās piegādes problēmas un ierobežotais darbaspēka piedāvājums. Euro kurss samazinājās attiecībā pret ASV dolāru, turpretī palielinājās attiecībā pret daudzām citām valūtām un tādējādi bija stabilāks nominālajā efektīvajā izteiksmē.

Inflācija euro zonā pieauga no 2.6 % 2021. gadā līdz 8.4 % 2022. gadā. Šis pieaugums galvenokārt atspoguļoja enerģijas un pārtikas cenu straujo kāpumu, kuru izraisīja karš Ukrainā. Agrākās piegādes problēmas un zināms atliktais pieprasījums, kas saglabājies koronavīrusa (Covid-19) pandēmijas ietekmē, kopā ar enerģijas cenu kāpuma izraisītajām augstajām ražošanas resursu izmaksām palielināja cenu spiedienu daudzās tautsaimniecības nozarēs. Pēc spēcīga 1. pusgada, kad īpaši pakalpojumu sektoru labvēlīgi ietekmēja ar pandēmiju saistīto ierobežojumu atcelšana, izaugsme euro zonā palēninājās galvenokārt Ukrainā notiekošā kara ietekmē.

1.1. Ekonomiskās aktivitātes vājināšanās attīstītajās un jaunajās tirgus ekonomikas valstīs

Krievijas un Ukrainas karš nelabvēlīgi ietekmēja pasaules tautsaimniecības izaugsmi, paaugstinot nenoteiktību un inflāciju

Tā kā Krievijas un Ukrainas karš un citi ģeopolitiskie faktori izraisīja nenoteiktību, palielinājās inflācija un kļuva stingrāki finanšu nosacījumi, pasaules tautsaimniecības izaugsme samazinājās no 6.4 % 2021. gadā līdz 3.4 % 2022. gadā. Palēninājums bija plaši vērojams attīstītajās un jaunajās tirgus ekonomikas valstīs (1.1. att., a) panelis). Tas notika pēc spēcīgas atveseļošanās 2021. gadā galvenokārt ar pandēmiju saistīto ierobežojumu atvieglošanas un globālā pieprasījuma turpmāka kāpuma ietekmē. 2022. gada sākumā karš Ukrainā radīja vēl vienu būtisku šoku, kas skāra pasaules tautsaimniecību. Tas izraisīja izejvielu cenu strauju kāpumu un ļoti lielu svārstīgumu, kā arī mazināja pārtikas nodrošinājumu, īpaši jaunajās tirgus ekonomikas valstīs. Enerģijas un pārtikas cenu kāpums pastiprināja inflācijas spiedienu pasaules mērogā, mazinot mājsaimniecību reālos rīcībā esošos ienākumus un liekot centrālajām bankām strauji noteikt ierobežojošāku monetāro politiku. Procentu likmēm palielinoties, akciju tirgus novērtējumam sarūkot un vēlmei izvairīties no riska paaugstinoties, globālie finanšu nosacījumi kļuva daudz stingrāki.

1.1. attēls

Globālās IKP un tirdzniecības norises

(pārmaiņas salīdzinājumā ar iepriekšējā gada atbilstošo periodu; %)

Avoti: Haver Analytics, valstu avoti un ECB aprēķini.

Piezīmes. a) panelis: kopsummas aprēķinātas, izmantojot ar pirktspējas paritātes svariem koriģētu IKP. Pilnie stabiņi norāda datus. Pārtrauktās līnijas ataino ilgtermiņa vidējos rādītājus (no 1999. gada līdz 2022. gadam). Jaunākie dati atbilst stāvoklim 2022. gadā un pēdējo reizi atjaunināti 2023. gada 18. aprīlī. b) panelis: pasaules tirdzniecības izaugsme definēta kā pasaules (ietverot euro zonu) importa kāpums. Pilnie stabiņi norāda datus. Pārtrauktās līnijas ataino ilgtermiņa vidējos rādītājus (no 1999. gada līdz 2022. gadam). Jaunākie dati atbilst stāvoklim 2022. gadā un pēdējo reizi atjaunināti 2023. gada 18. aprīlī.

Pasaules tirdzniecības izaugsme 2022. gadā palēninājās

Pasaules tirdzniecības izaugsme 2022. gadā saruka, lai gan tā joprojām pārsniedza vēsturisko vidējo rādītāju (1.1. att., b) panelis). Sarukumu galvenokārt izraisīja vāja apstrādes rūpniecības aktivitāte. Pasaules tirdzniecība 1. pusgadā joprojām bija samērā noturīga, jo Krievijas un Ukrainas kara sekas un ieilgušās globālās piegādes problēmas daļēji kompensēja atveseļošanās ceļošanas un pārvadājumu pakalpojumu jomā, kad ar pandēmiju saistītie ierobežojumi tika atviegloti. Tomēr 2. pusgadā tirdzniecība būtiski samazinājās, īpaši atspoguļojot mazāku importa apjomu no jaunajām tirgus ekonomikas valstīm. Lai gan integrācija globālajās vērtību ķēdēs kopš globālās finanšu krīzes ir stagnējusi, pandēmijas un ģeopolitiskās norises ir palielinājušas uzņēmumu stimulus atjaunot iekšzemes ražošanu un dažādot piegādātājus. Nākotnē tas varētu izraisīt globālo vērtību ķēžu fragmentāciju.

Globālā kopējā inflācija un inflācija, neietverot enerģijas un pārtikas cenas, būtiski palielinājās

Kā atspoguļots gan kopējās inflācijas rādītājos, gan inflācijas rādītājos, kuri neietver enerģijas un pārtikas cenas, globālais inflācijas spiediens 2022. gadā būtiski pieauga (1.2. att.). Inflācijas spiedienu veicināja augstās un svārstīgās izejvielu cenas, globālās piegādes problēmas, ilgstošā ietekme, kuru radīja atkalatvēršanās pēc pandēmijas, un ierobežotais darbaspēka piedāvājums. Ekonomiskās sadarbības un attīstības organizācijas (OECD) dalībvalstīs kopējā inflācija oktobrī sasniedza augstāko līmeni (kopumā 10.7 %) un pēc tam sāka samazināties. Inflācija (neietverot enerģijas un pārtikas cenas) sasniedza augstāko līmeni tajā pašā mēnesī (7.8 %). Vairākumā valstu straujais inflācijas kāpums 1. pusgadā galvenokārt atspoguļoja augstākas izejvielu cenas. Inflācijas (neietverot enerģijas un pārtikas cenas) palielināšanās gada atlikušajos mēnešos liecināja, ka inflācijas spiediens bija kļuvis arvien plašāks gan attīstītajās, gan jaunajās tirgus ekonomikas valstīs. Pamatinflācijas spiedienu veicināja arī augošais darba samaksas spiediens, jo, neraugoties uz pasaules ekonomiskās aktivitātes kritumu, darbaspēka piedāvājums nozīmīgākajās attīstītajās valstīs joprojām bija ierobežots.

1.2. attēls

OECD inflācija

(pārmaiņas salīdzinājumā ar iepriekšējā gada atbilstošo periodu; %; mēneša dati)

Avots: OECD.

Piezīme. Jaunākie dati atbilst stāvoklim 2022. gada decembrī un pēdējo reizi atjaunināti 2023. gada 18. aprīlī.

Enerģijas cenas pieauga pēc Krievijas iebrukuma Ukrainā, bet nedaudz samazinājās, jo saruka pieprasījums pēc enerģijas un palielinājās sašķidrinātās dabasgāzes (LNG) imports

Enerģijas cenas 2022. gada laikā krasi pieauga, bet, tuvojoties gada beigām, nedaudz samazinājās. Naftas cenas palielinājās par 6 %. To noteica piegādes pārrāvumi, kurus galvenokārt radīja Krievijas iebrukums Ukrainā un kuri pavasarī izraisīja naftas cenu strauju kāpumu. Piegādes pārrāvumus daļēji kompensēja zemāks pieprasījums pasaules tautsaimniecības izaugsmes tempa krituma un Ķīnā valdošo pārvietošanās ierobežojumu apstākļos. Iebrukums Ukrainā un gāzes piegāžu samazināšanās Eiropai izraisīja arī nepieredzētu Eiropas gāzes cenu kāpumu: tūlīt pēc Krievijas uzbrukuma gāzes cenas pieauga vairāk nekā par 240 % salīdzinājumā ar gada sākumu. Gāzes cenu straujā palielināšanās būtiski ietekmēja Eiropas enerģijas cenas kopumā, jo tā izraisīja arī elektroenerģijas vairumtirdzniecības cenu pieaugumu. Gāzes cenas 4. ceturksnī samazinājās, jo lielāks sašķidrinātās dabasgāzes (LNG) imports un gāzes taupīšanas pasākumi nozīmēja, ka apkures sezonas sākumā ES bija lieli gāzes krājumi, tādējādi gāzes cenas 2022. gada beigās bija ļoti līdzīgas līmenim, kāds bija pirms iebrukuma, taču tās joprojām bija par 14 % augstākas nekā gada sākumā.

Euro kurss attiecībā pret ASV dolāru samazinājās, taču bija stabilāks nominālajā efektīvajā izteiksmē

Euro kurss attiecībā pret ASV dolāru 2022. gadā samazinājās par 6 %, bet nominālajā efektīvajā izteiksmē bija stabilāks (+ 0,8 %), lai gan gada laikā bija vērojamas būtiskas atšķirības. Dolāra kurss palielinājās attiecībā pret lielāko daļu citu valūtu, jo ASV Federālo rezervju sistēma noteica ierobežojošāku monetāro politiku un globālā riska noskaņojums bija zems. Arī euro tika pakļauts spiedienam, kuru radīja augstās enerģijas cenas un euro zonas tautsaimniecības perspektīvas pasliktināšanās. Tomēr euro kurss palielinājās attiecībā pret citām nozīmīgām valūtām, piemēram, Lielbritānijas sterliņu mārciņu, Japānas jenu un Ķīnas renminbi.

Augstas nenoteiktības apstākļos būtiskākie riski, kas apdraudēja pasaules tautsaimniecības izaugsmes perspektīvu 2022. gada beigās, ietvēra lielāku Ukrainā notiekošā kara ietekmi, Ķīnas tautsaimniecības izaugsmes būtiskākas palēnināšanās ietekmi un stingrākus finanšu nosacījumus saistībā ar monetārās politikas stimulu straujāku atcelšanu nozīmīgākajās attīstītajās valstīs. Tika uzskatīts, ka stingrāki finanšu nosacījumi var izraisīt būtiskāku kapitāla aizplūšanu no jaunajām tirgus ekonomikas valstīm un traucēt finanšu tirgu darbību. Turklāt pasaules izejvielu tirgi joprojām bija jutīgi pret piegāžu riskiem. Augstākas izejvielu cenas un spēcīgāka transmisija uz patēriņa cenu inflāciju būtiskāk samazinātu pirktspēju un varētu negatīvi ietekmēt globālo pieprasījumu. Jauns spiediens globālajās piegādes ķēdēs un arvien lielāka pasaules tirdzniecības sistēmas fragmentācija varētu arī kavēt izaugsmi un veicināt inflāciju.

1.2. Izaugsme euro zonā 2022. gada laikā būtiski pavājinājās

Pēc tam, kad euro zonas reālais IKP 2021. gadā bija pieaudzis par 5.3 %, 2022. gadā tas palielinājās par 3.5 %, jo tautsaimniecība atveseļojās no recesijas, kas bija saistīta ar pandēmiju (1.3. att.). Izaugsme 2022. gadā galvenokārt atspoguļoja stabilu iekšzemes pieprasījuma devumu. Līdz gada beigām izlaide euro zonā par 2.4 % pārsniedza līmeni, kāds bija pirms pandēmijas, t. i., salīdzinājumā ar 2019. gada 4. ceturksni. Tomēr izaugsmes rādītāji dažādās valstīs būtiski atšķīrās, atspoguļojot atšķirīgās ekonomiskās struktūras un to, cik lielā mērā atsevišķas valstis guva labumu no pakalpojumu nozares atkalatvēršanās un cik lielā mērā tās ietekmēja Krievijas iebrukums Ukrainā. Tā kā 1. pusgadā vērojamā spēcīgā kontaktintensīvo pakalpojumu pieprasījuma atjaunošanās zaudēja sparu, enerģijas cenu kāpums sāka mazināt izdevumus un ražošanu visā tautsaimniecībā. Euro zonā bija jūtama arī globālā pieprasījuma vājināšanās un daudzās lielākajās tautsaimniecībās noteiktās ierobežojošākās monetārās politikas ietekme augstas ekonomiskās nenoteiktības un uzņēmumu, kā arī mājsaimniecību konfidences krituma apstākļos.

1.3. attēls

Euro zonas reālais IKP

(pārmaiņas salīdzinājumā ar iepriekšējā gada atbilstošo periodu; %; devums; procentu punktos)

Avots: Eurostat.

Piezīme. Jaunākie dati atbilst stāvoklim 2022. gadā.

Monetārās politikas atbalsts tika atcelts, savukārt fiskālā politika nodrošināja aizsardzību pret enerģijas cenu kāpumu

2022. gadā monetārās politikas atbalsts tika atcelts, savukārt fiskālā politika bija vērsta uz aizsardzību pret enerģijas cenu kāpumu. Lai gan monetārās politikas nostājas normalizēšanās sākās 2021. gada decembrī, monetārā politika kopumā bija stimulējoša, īpaši 1. pusgadā. Tomēr 2. pusgadā monetārās politikas atbalsts tika strauji atcelts nepieredzēti lielos soļos (sk. 2.1. iedaļu). Euro zonas valstu valdības ieviesa fiskālās politikas pasākumus, lai mazinātu augsto enerģijas cenu ietekmi. Pasākumi lielākoties bija neorientēti uz konkrētu mērķi, nevis bija primāri vērsti uz visneaizsargātāko mājsaimniecību un uzņēmumu aizsardzību. Aptuveni puse pasākumu ietekmēja enerģijas patēriņa robežizmaksas un nebija pielāgoti tam, lai saglabātu stimulus patērēt mazāk enerģijas. Vienlaikus turpinājās strukturālās politikas īstenošana, lai palielinātu euro zonas izaugsmes potenciālu. Valstu ieguldījumu un strukturālo reformu plānu pastāvīgā īstenošana saskaņā ar "Nākamās paaudzes ES" (NGEU) programmu deva svarīgu ieguldījumu šo mērķu īstenošanā.

Privāto patēriņu ietekmēja vairāki šoki, tomēr kopumā tas bija noturīgs

Privātā patēriņa pieaugums 2022. gadā bija noturīgs, jo darba ienākumi saglabājās stabili un ietaupījumi veicināja atlikto pieprasījumu (1.4. att.). Pozitīvā dinamika balstījās galvenokārt uz pakalpojumu patēriņu, kas krasi pieauga pēc to ierobežojumu atcelšanas, kuri bija noteikti saistībā ar pandēmiju. Tomēr privātā patēriņa izaugsme gada gaitā palēninājās. To noteica mazie izdevumi par īslaicīga lietojuma precēm reālo rīcībā esošo ienākumu kāpuma samazināšanās un ieilgušās nenoteiktības apstākļos. Kopumā mājsaimniecību izdevumi 2022. gadā palielinājās par 4.3 %. Spēcīgā nodarbinātības kāpuma un darba samaksas pakāpeniskās palielināšanās apstākļos rīcībā esošo ienākumu pieaugumu 2022. gadā galvenokārt noteica darba ienākumi, ko patēriņa jomā parasti izmanto vairāk nekā citus ienākumu avotus. Tomēr gada beigās inflācijas palielināšanās arvien vairāk mazināja reālos rīcībā esošos ienākumus, atsverot noturīgā darba tirgus un fiskālā atbalsta labvēlīgo ietekmi.

1.4. attēls

Euro zonas reālais privātais patēriņš

(pārmaiņas salīdzinājumā ar iepriekšējā gada atbilstošo periodu; %; devums; procentu punktos)

Avoti: Eurostat un ECB aprēķini.

Piezīme. Jaunākie dati atbilst stāvoklim 2022. gada 4. ceturksnī.

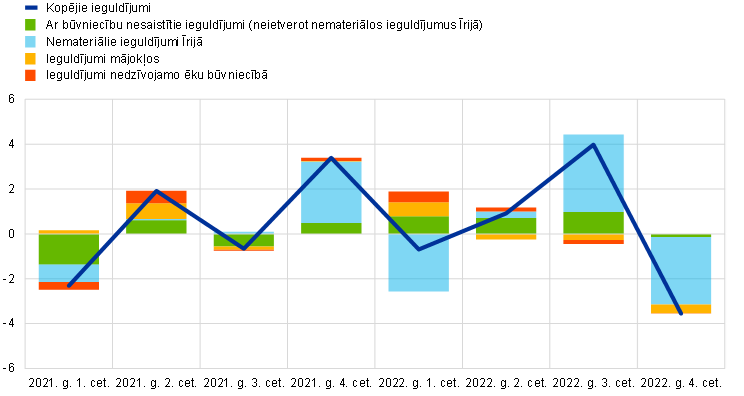

Augstas nenoteiktības apstākļos ieguldījumu jomā bija vērojams enerģijas un finansējuma izmaksu kāpums

Ar būvniecību nesaistīto ieguldījumu kāpums, kas ir privāto nemājokļu ieguldījumu rādītājs, 2022. gadā būtiski svārstījās (1.5. att.).[1] Neietverot īpaši svārstīgo Īrijas nemateriālo ieguldījumu komponentu[2], ar būvniecību nesaistīto ieguldījumu kāpums gada gaitā samazinājās. Gada sākums bija tiem labvēlīgs; to veicināja augstais pieprasījums, stabila uzņēmumu peļņa un labvēlīgie finansēšanas nosacījumi ar pandēmiju saistīto ierobežojumu atcelšanas apstākļos. Tomēr Krievijas izvērstais karš Ukrainā un ar to saistītā enerģijas krīze kopā ar monetārās politikas stimulu samazināšanu nozīmēja enerģijas un finansējuma izmaksu kāpumu uzņēmumiem. Vienlaikus ar iekšzemes un globālā pieprasījuma mazināšanos augstas nenoteiktības vidē tas mazināja stimulus ieguldīt. Ar būvniecību nesaistīto ieguldījumu līmenis 2022. gada beigās bija daudz zemāks par 2019. gada 4. ceturkšņa līmeni. To veicināja būtisks nemateriālo ieguldījumu kāpums. Neietverot Īrijas nemateriālos ieguldījumus, tie 2020. gada beigās jau bija atgriezušies iepriekšējā līmenī. Kopumā ar būvniecību nesaistītie ieguldījumi 2022. gadā palielinājās par 5.2 %.

1.5. attēls

Euro zonas reālie ieguldījumi

(ceturkšņa pārmaiņas; %; devums; procentu punktos)

Avoti: Eurostat un ECB aprēķini.

Piezīme. Jaunākie dati atbilst stāvoklim 2022. gada 4. ceturksnī.

Ieguldījumi mājokļos 2022. gada 1. ceturksnī strauji pieauga, jo mājokļu pieprasījumu uzturēja labvēlīgi finansēšanas nosacījumi, liela uzkrājumu apjoma veidošana un ienākumu atbalsta pasākumi. Tomēr turpmākajos ceturkšņos tie samazinājās, jo augošo hipotekāro kredītu procentu likmju un ar Ukrainā notiekošo karu saistītās nenoteiktības ietekmē saruka pieprasījums, savukārt piedāvājumu negatīvi ietekmēja strauji augošās izmaksas, kuras izraisīja materiālu un darbaspēka trūkums. 2022. gada beigās ieguldījumi mājokļos bija aptuveni 3 % virs līmeņa, kāds bija pirms pandēmijas; kopumā 2022. gadā tie palielinājās par 1.1 %.

Tirdzniecību ietekmēja augstākas enerģijas izmaksas, piegādes ķēžu problēmas un globālā pieprasījuma vājināšanās

Euro zonas preču tirdzniecības bilance 2022. gadā kļuva negatīva; to galvenokārt noteica augstākas enerģijas importa izmaksas un sliktāki eksporta rādītāji. Runājot par importu, vienlaikus ar stabilo izaugsmi, ko veicināja enerģijas krājumu veidošana un starppatēriņa preču importa pieaugums, bija vērojams straujš cenu kāpums, īpaši enerģijas importa jomā. Preču eksportu kavēja piegādes ķēžu problēmu atkārtota pastiprināšanās 2022. gada 1. pusgadā. Pēc tam, globālajam pieprasījumam vājinoties, preču eksports saglabājās mērens, savukārt piegādes ķēžu problēmas uzlabojās vien pakāpeniski. Turpretī ar pandēmiju saistīto ierobežojumu atvieglošana un pakāpeniska atcelšana labvēlīgi ietekmēja pakalpojumu, īpaši tūrisma pakalpojumu, eksportu. Tirdzniecības devums euro zonas IKP pieaugumā 2022. gadā kopumā bija neitrāls.

Darba tirgus

Darba tirgus 2022. gadā kopumā saglabāja noturību

Līdz ar euro zonas ekonomiskās aktivitātes atjaunošanos turpinājās darba tirgus spēcīga atveseļošanās no pandēmijas. Līdz 2022. gada 4. ceturksnim kopējā nodarbinātība un nostrādāto stundu kopskaits bija pārsnieguši 2019. gada 4. ceturkšņa līmeni attiecīgi par 2.3 % un 0.6 % (1.6. att.). Darbaspēka līdzdalības līmenis 15–74 gadu vecuma grupā 2022. gada 4. ceturksnī palielinājās līdz 65.2 % un bija par 0.5 procentu punktiem augstāks nekā 2019. gada 4. ceturksnī. Atbilstoši nodarbinātības kāpumam bezdarba līmenis turpināja samazināties: no 6.9 % 2022. gada janvārī (jau vēsturiski zema līmeņa) līdz 6.7 % 2022. gada beigās (1.7. att.). Samazinājās darbvietu saglabāšanas shēmu izmantošana. Krīzes laikā ar tām ierobežoja atlaišanu no darba, un darba ņēmēji saskaņā ar šādām shēmām lielā mērā atsāka strādāt savu parasto darba laiku.

1.6. attēls

Nodarbinātība, nostrādāto stundu skaits un darbaspēka līdzdalības līmenis

(kreisā ass: indekss, 2019. g. 4. cet. = 100; labā ass: darbspējas vecuma iedzīvotāji; %)

Avoti: Eurostat un ECB aprēķini.

Piezīme. Jaunākie dati atbilst stāvoklim 2022. gada 4. ceturksnī.

1.7. attēls

Bezdarbs un darbaspēks

(kreisā ass: pārmaiņas salīdzinājumā ar iepriekšējo ceturksni; %; devums; procentu punktos; labā ass: darbaspēks; %)

Avoti: Eurostat un ECB aprēķini.

Piezīme. Jaunākie dati atbilst stāvoklim 2022. gada 4. ceturksnī.

Neraugoties uz Krievijas izvērsto karu Ukrainā, euro zonas darba tirgus 2022. gadā kopumā saglabāja noturību; par to liecina arī joprojām augstais brīvo darbvietu līmenis gada beigās. Tomēr darba tirgus norises un darbaspēka pieprasījuma apsekojumu rādītāji 2. pusgadā samazinājās. Lai labāk izprastu tādu faktoru atšķirības un līdzības, kuri nosaka atveseļošanos no pandēmijas, kā arī nodarbinātības un darba samaksas norišu perspektīvas, 1. ielikumā salīdzinātas darba tirgus norises ASV un euro zonā.

1.3. Fiskālās politikas pasākumi dzīves dārdzības krīzes novēršanai

Tā kā ar pandēmiju saistītie pasākumi vairs netika īstenoti un tos tikai daļēji kompensēja jauni atbalsta pasākumi, euro zonas valdības budžeta deficīta rādītājs 2022. gadā samazinājās

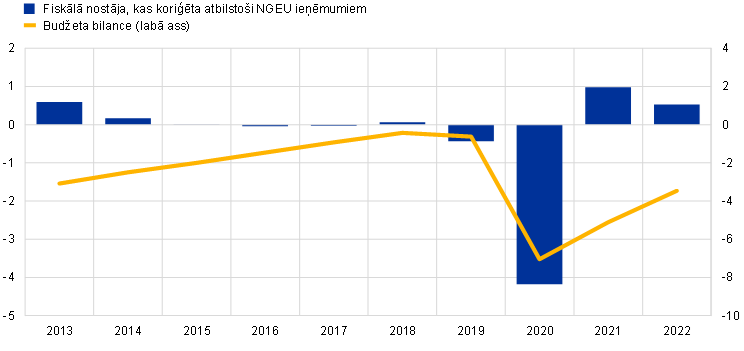

Euro zonas valstu valdības 2022. gadā jau trešo gadu pēc kārtas saskārās ar jaunām grūtībām, kuru risināšanai bija nepieciešama reaģējoša fiskālā politika. Euro zonas valdības budžeta deficīta rādītājs no 5.1 % no IKP 2021. gadā samazinājās līdz 3.5 % no IKP 2022. gadā (1.8. att.), jo ar pandēmiju saistītie atbalsta pasākumi vairs netika īstenoti un tos tikai daļēji kompensēja jauni atbalsta pasākumi. Jauno atbalsta pasākumu mērķis bija novērst enerģijas cenu kāpumu un tā sekas, proti, paaugstinātu dzīves dārdzību mājsaimniecībām un augstākas izmaksas uzņēmumiem. Mazākā mērā tie arī finansēja izdevumus, kas saistīti ar Krievijas izvērsto karu Ukrainā. Tādas pašas norises atspoguļojas fiskālajā nostājā, kas 2022. gadā otro gadu pēc kārtas kļuva nedaudz stingrāka.[3] Tomēr, kā redzams turpmākajā attēlā, tikai nedaudz vairāk kā trešdaļa no 2020. gadā novērotās stingrības mazināšanās līdz šim ir pavērsta pretējā virzienā.

1.8. attēls

Euro zonas valstu valdības budžeta bilance un fiskālā nostāja

(% no IKP)

Avoti: Eurosistēmas speciālistu 2022. gada decembra makroekonomiskās iespēju aplēses euro zonai un ECB aprēķini.

Piezīme. Fiskālās nostājas rādītājā ņemti vērā izdevumi, ko finansē no NGEU Atveseļošanas un noturības mehānisma un citiem ES struktūrfondiem.

Taču ar inflāciju un Krievijas izvērsto karu Ukrainā saistītie pasākumi bija apjomīgi un plaši

Kad enerģijas cenas 2021. gada beigās sāka palielināties straujāk, euro zonas valstu valdības ieviesa atbalsta pasākumus aptuveni 0.2 % apmērā no IKP. Tie ietvēra subsīdijas, netiešo nodokļu pazemināšanu un transfertus mājsaimniecībām un uzņēmumiem. Līdz ar Krievijas iebrukumu Ukrainā 2022. gadā valdības strauji palielināja šo pasākumu apjomu līdz aptuveni 1.9 % no IKP (1.9. att.), ietverot arī kapitāla transfertus enerģijas ražošanas uzņēmumiem. Turklāt ar bēgļiem saistīto un militāro izdevumu ietekmē tās palielināja valdības atbalstu par 0.2 % no IKP. Enerģijas un inflācijas atbalsta pasākumus tikai nedaudz kompensēja jauni finansēšanas pasākumi, piemēram, tiešo nodokļu paaugstināšana enerģijas ražotājiem, kas gūst lielu negaidītu papildu peļņu. Tas nozīmēja, ka enerģijas un inflācijas atbalsta pasākumu neto ietekme uz budžetu joprojām bija būtiska (aptuveni 1.7 % no IKP). Tādējādi bruto diskrecionārais atbalsts (enerģijas un inflācijas atbalsts un ar bēgļiem saistītie un militārie izdevumi) kopumā bija 2.1 % no euro zonas IKP un, neietverot jauno finansējumu, 1.9 % no IKP (1.10. att.).

1.9. attēls

Euro zonas budžeta atbalsts saistībā ar augstajām enerģijas cenām un inflāciju

(% no IKP; līmenis gadā)

Avoti: Eurosistēmas speciālistu 2022. gada decembra makroekonomiskās iespēju aplēses euro zonai un ECB aprēķini.

Piezīmes. Pozitīvi skaitļi apzīmē fiskālo atbalstu. Stabiņi un kopsummas apzīmē bruto fiskālo atbalstu. Neto ietekme atspoguļo bruto atbalstu, no kura atskaitīti Eurosistēmas speciālistu noteiktie diskrecionārie finansēšanas pasākumi norādītajiem mērķiem.

1.10. attēls

Euro zonas budžeta atbalsts saistībā ar augstajām enerģijas cenām, inflāciju un Krievijas izvērsto karu Ukrainā

(% no 2022. gada IKP; līmenis gadā)

Avoti: Eurosistēmas speciālistu 2022. gada decembra makroekonomiskās iespēju aplēses euro zonai un ECB aprēķini.

Piezīmes. Pozitīvi skaitļi apzīmē fiskālo atbalstu. Stabiņi un kopsummas apzīmē bruto fiskālo atbalstu. Neto ietekme atspoguļo bruto atbalstu, no kura atskaitīti Eurosistēmas speciālistu noteiktie diskrecionārie finansēšanas pasākumi norādītajiem mērķiem.

Valdības atbalsta pasākumu mērķorientēšana bija ierobežota

Atbalsta pasākumiem vajadzētu būt īslaicīgiem, orientētiem uz visneaizsargātākajām mājsaimniecībām un uzņēmumiem, kā arī pielāgotiem, lai saglabātu stimulus patērēt mazāk enerģijas. Fiskālie pasākumi, kuri neatbilst šiem principiem, visticamāk, pastiprinās inflācijas spiedienu, radot nepieciešamību pēc spēcīgākas monetārās politikas reakcijas, un nelabvēlīgi ietekmēs valstu finanses. Ņemot vērā to, ka tikai neliela šo pasākumu daļa bija mērķorientēta (saskaņā ar Eurosistēmas speciālistu 2022. gada decembra iespēju aplēsēm[4] – 12 %), ir svarīgi, lai valdības attiecīgi koriģētu šos pasākumus.

Secīgi valsts finanšu satricinājumi palielina nepieciešamību pēc piesardzīgas fiskālās politikas vidējā termiņā

Pandēmija, Krievijas karš Ukrainā un fiskālie izdevumi augstās inflācijas kompensēšanai ir secīgi nozīmīgi valsts finanšu satricinājumi. Tie radās apstākļos, kad valdības parāda attiecība pret IKP jau bija paaugstināta. Lai gan pandēmija izraisīja augstas valsts finanšu izmaksas un karš Ukrainā ir pastiprinājis riskus, kuri apdraud tautsaimniecības izaugsmes perspektīvas, inflācijas šoka neto ietekme uz parāda līmeni nav tik skaidra. Lai gan lielākiem nodokļu ieņēmumiem būs zināma lejupvērsta ietekme uz parāda rādītāju, augsta inflācija ir izraisījusi monetārās politikas normalizāciju un tādējādi arī finansēšanas izmaksu kāpumu. Turklāt valdības izdevumiem ir tendence galu galā izlīdzināties ar ieņēmumiem, savukārt inflācija negatīvi ietekmē izlaides kāpumu.

Spiediens uz valsts finansēm, visticamāk, palielināsies

Spiediens uz valsts finansēm, visticamāk, palielināsies. Papildus augošajām fiskālajām izmaksām, ko rada sabiedrības novecošana, to vienlaikus ar citiem faktoriem noteiks nepieciešamība paātrināt enerģētikas pārkārtošanu un palielināt ieguldījumus zaļākā un digitālākā ekonomikā. Tāpēc ir svarīgi novērst euro zonas valstu finanšu paaugstināto ievainojamību, īstenojot izaugsmi veicinošas reformas un pakāpeniski samazinot augsto parāda rādītāju. Lai to panāktu, turpmākajos gados būs ātri jāīsteno ieguldījumu un strukturālo reformu plāni saskaņā ar programmu "Nākamās paaudzes ES" un piesardzīga fiskālā politika.

1.4. Straujš euro zonas inflācijas kāpums

Euro zonas kopējā inflācija, ko mēra ar saskaņoto patēriņa cenu indeksu (SPCI), 2022. gadā vidēji bija 8.4 % – daudz augstāka nekā 2.6 % vidēji 2021. gadā. Inflācija strauji palielinājās visu gadu, pēdējos mēnešos sasniedzot augstu līmeni (aptuveni 10 % salīdzinājumā ar iepriekšējā gada atbilstošo periodu). Enerģijas cenas bija vissvarīgākais kopējās inflācijas kāpumu noteicošais komponents, un arī pārtikas cenas pieauga arvien straujāk, īpaši pēc Krievijas iebrukuma Ukrainā februārī. Turklāt rūpniecības preču pastāvīgās piegādes problēmas, pieprasījuma atjaunošanās pēc tam, kad tika atviegloti ar pandēmiju saistītie ierobežojumi, īpaši pakalpojumu sektorā, un euro kursa kritums pastiprināja inflācijas spiedienu (1.11. att.). Kopumā cenu spiediens skar arvien vairāk nozaru; tas ir daļēji saistīts ar augsto enerģijas izmaksu netiešo ietekmi visā tautsaimniecībā. Euro zonas valstu inflācijas līmeņu atšķirības arī būtiski palielinājās, lielākoties atspoguļojot izejvielu un enerģijas cenu izraisīto šoku atšķirīgo ietekmi. Vairākums pamatinflācijas rādītāju gada laikā būtiski pieauga. 2022. gada beigās tika gaidīts, ka faktori, kas noteica inflācijas straujo kāpumu, izzudīs un inflācija 2023. gada laikā mazināsies.

1.11. attēls

Kopējā inflācija un tās galvenie komponenti

(pārmaiņas salīdzinājumā ar iepriekšējā gada atbilstošo periodu; %; devums; procentu punktos)

Avoti: Eurostat un ECB aprēķini.

Piezīme. Jaunākie dati atbilst stāvoklim 2022. gada decembrī.

Enerģijas un pārtikas cenas veicināja inflāciju

Gandrīz pusi no kopējās inflācijas kāpuma 2022. gada gaitā tieši noteica enerģijas cenu komponenta pārmaiņas. Enerģijas cenu inflācija bija augsta jau gada sākumā, bet pēc Krievijas iebrukuma Ukrainā pieauga vēl krasāk, jo pastāvēja bažas par to, ka varētu tikt traucēta enerģijas piegāde. Oktobrī enerģijas cenu inflācija bija 41.5 %, un to lielā mērā veicināja gāzes un elektroenerģijas cenas, kuru pamatā esošās vairumtirdzniecības cenas vairs nebija saistītas ar naftas cenām. Valdības veica apjomīgus fiskālos pasākumus, kas palīdzēja nedaudz mazināt augošo enerģijas cenu īstermiņa ietekmi (sk. 1.3. iedaļu). Šo pasākumu atšķirīgā intensitāte veicināja enerģijas cenu inflācijas atšķirības euro zonas valstīs, un Baltijas valstīs bija visaugstākie rādītāji. Straujais enerģijas izmaksu kāpums arī radīja būtisku augšupvērstu spiedienu uz pārtikas cenām, ietekmējot tās ar atšķirīgu laika nobīdi. Karš Ukrainā pārtikas cenas ietekmēja arī tiešākā veidā, jo gan Krievija, gan Ukraina ir nozīmīgas labības un mēslošanas līdzekļu ražošanā izmantoto minerālu eksportētājas.[5] Kopējās pārtikas cenu inflācijas devums kopējā SPCI inflācijā 2022. gada decembrī sasniedza 2.9 procentu punktus – būtiski virs 2021. gada līmeņa, atspoguļojot gan neapstrādātās, gan apstrādātās pārtikas komponentu pieaugumu.

Pamatinflācija būtiski pieauga, gada beigās parādoties dažām izlīdzināšanās pazīmēm

Pamatinflācijas rādītāji 2022. gada gaitā būtiski palielinājās, lai gan dažas pazīmes liecināja, ka gada beigās tie izlīdzinājās. SPCI inflācija (neietverot enerģijas un pārtikas cenas) jau gada sākumā pārsniedza ECB noteikto inflācijas mērķrādītāju (2.3 %) un decembrī pieauga līdz 5.2 %. Neenerģijas rūpniecības preču cenu inflācija 2022. gadā pieauga vidēji līdz 4.6 %, savukārt pakalpojumu cenu inflācija sasniedza 3.5 %. Cenu spiedienu lielākoties izraisīja tie paši faktori: ļoti spēcīgs resursu izmaksu kāpums, kas daļēji saistīts ar enerģijas izejvielu cenu pieaugumu, un ar pandēmiju saistītie faktori, piemēram, globālās piegādes problēmas un atkalatvēršanās ietekme. Inflācijas spiedienu veicināja arī euro kursa kritums, kas bija vērojams gandrīz visu gadu. Tā kā piegādes ķēdes pārrāvumi 2022. gada 2. pusgadā pakāpeniski mazinājās un izejvielu cenas saruka, pēc vasaras spiediens cenu noteikšanas ķēdes sākuma posmos kļuva mērenāks. Tomēr novēlotā ietekme saglabāja augstu inflācijas līmeni. Pēc to ierobežojumu atcelšanas, kuri bija saistīti ar pandēmiju, atliktais pieprasījums veicināja labvēlīgu cenu noteikšanas vidi uzņēmumiem, īpaši kontaktintensīvo pakalpojumu jomā. Kopumā cenu spiediens kļuva arvien noturīgāks un plašāks. Tāpēc palielinājās visi pamatinflācijas rādītāji.

Spēcīga darba tirgus un augstās inflācijas nelielas kompensēšanas apstākļos darba samaksas spiediens gada nogalē pieauga

Euro zonas iekšzemes cenu spiediens, ko mēra ar IKP deflatora pieaugumu, 2022. gadā vidēji palielinājās par 4.7 %, turpinot 2021. gadā sākto virzību (1.12. att.). Darba samaksas pārmaiņu radītais spiediens 1. pusgadā joprojām bija mērens, taču gada beigās kļuva spēcīgāks. Viena nodarbinātā atlīdzības gada pieaugums 2022. gadā palielinājās, vidēji sasniedzot 4.5 % (2021. gadā – 3.9 % un periodā pirms pandēmijas (no 2015. gada līdz 2019. gadam) – vidēji 1.7 %). Pieaugumu salīdzinājumā ar iepriekšējo gadu daļēji noteica vidējā nostrādāto stundu skaita palielināšanās, mazinoties darbvietu saglabāšanas shēmu ietekmei. Vienošanās ceļā noteiktā darba samaksa, ko mazāk skāra valdības pasākumu ietekme, 2022. gadā palielinājās vidēji par 2.8 % (nedaudz mazāk par faktisko darba samaksas kāpumu), atspoguļojot darba samaksas spiediena pastiprināšanos gada beigās. Inflācijas kompensācija 2022. gada laikā kļuva par arvien nozīmīgāku aspektu, kas jāņem vērā, nosakot darba samaksu vienošanās ceļā, īpaši tāpēc, ka darba tirgus joprojām bija spēcīgs. Lielākas darbaspēka izmaksas zināmā mērā kompensēja darba ražīguma kāpums. Produkcijas vienības peļņa dažādās nozarēs pozitīvi ietekmēja IKP deflatoru gada gaitā. Tas liecina, ka uzņēmumi resursu izmaksu pieaugumu varēja iekļaut pārdošanas cenās.

1.12. attēls

IKP deflatora dalījums

(pārmaiņas salīdzinājumā ar iepriekšējā gada atbilstošo periodu; %; devums; procentu punktos)

Avoti: Eurostat un ECB aprēķini.

Piezīme. Jaunākie dati atbilst stāvoklim 2022. gada decembrī.

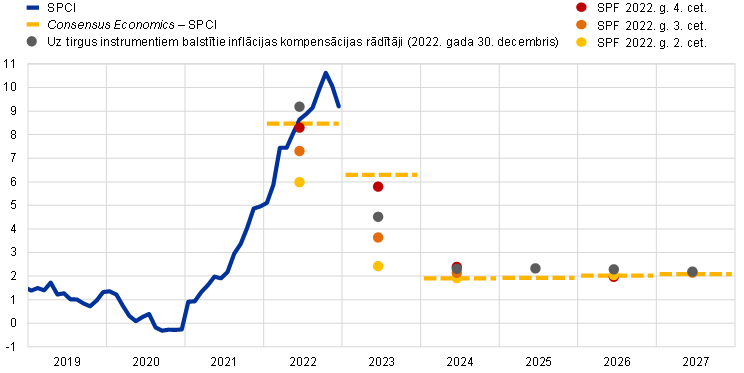

Ilgāka termiņa inflācijas gaidas turpināja augt, tomēr kopumā saglabājās līmenī, kas atbilst ECB noteiktajam mērķrādītājam

Profesionālo prognozētāju ilgāka termiņa inflācijas gaidas, kas 2021. gada beigās bija 1.9 %, gada laikā nedaudz palielinājās, 2022. gada 4. ceturksnī sasniedzot 2.2 % (1.13. att.). Citi apsekojumu, piemēram, ECB Survey of Monetary Analysts un Consensus Economics, dati arī liecināja, ka ilgāka termiņa inflācijas gaidas stabilizējušās 2 % līmenī vai nedaudz virs tā, neraugoties uz augstākām īsāka termiņa gaidām. Uz tirgus instrumentiem balstītie ilgāka termiņa inflācijas kompensācijas rādītāji, īpaši piecu gadu inflācijai piesaistīto mijmaiņas darījumu procentu likme, kas aprēķināta pēc pieciem gadiem nākotnē, gada sākumā samazinājās, gaidot ierobežojošāku monetāro politiku, bet pēc Krievijas un Ukrainas kara sākšanās pakāpeniski palielinājās, decembra beigās sasniedzot 2.38 %. Tomēr ir svarīgi minēt, ka uz tirgus instrumentiem balstītie inflācijas kompensācijas rādītāji nav vienkāršs tirgus dalībnieku faktisko inflācijas gaidu rādītājs, jo tie ietver riska prēmijas, kas kompensē inflācijas nenoteiktību.

1.13. attēlsUz apsekojumiem un tirgus instrumentiem balstītie inflācijas gaidu rādītāji

(pārmaiņas salīdzinājumā ar iepriekšējā gada atbilstošo periodu; %)

Avoti: Eurostat, Refinitiv, Consensus Economics, ECB Survey of Professional Forecasters (SPF) un ECB aprēķini.

Piezīmes. Uz tirgus instrumentiem balstīto inflācijas kompensācijas rādītāju laikrindu pamatā ir viena gada tagadnes inflācijai piesaistīto mijmaiņas darījumu procentu likme, inflācija viena gada periodam pēc viena gada, inflācija viena gada periodam pēc diviem gadiem, inflācija viena gada periodam pēc trim gadiem un inflācija viena gada periodam pēc četriem gadiem. Jaunākie uz tirgus instrumentiem balstīto inflācijas kompensācijas rādītāju dati atbilst stāvoklim 2022. gada 30. decembrī. SPF par 2022. gada 4. ceturksni tika veikts laikā no 2022. gada 30. septembra līdz 6. oktobrim. Consensus Economics ilgtermiņa prognozē ietvertie dati atbilst stāvoklim 2022. gada oktobrī, savukārt SPF ietvertie dati par 2022. un 2023. gadu atbilst stāvoklim 2022. gada decembrī. Jaunākie dati par SPCI atbilst stāvoklim 2022. gada decembrī.

1.5. Stingrāki kreditēšanas un finansēšanas nosacījumi līdz ar monetārās politikas normalizēšanos

Būtiska svārstīguma apstākļos monetārās politikas normalizēšanās izraisīja obligāciju ienesīguma likmju kāpumu

Pieaugot inflācijas spiedienam visā tautsaimniecībā (sk. 1.4. iedaļu), ECB 2022. gadā apņēmīgi rīkojās, lai normalizētu monetāro politiku un novērstu to, ka ilgāka termiņa inflācijas gaidas kļūst nevadāmas un pārsniedz 2 % mērķrādītāju (sk. 2.1. iedaļu). Bezriska ilgtermiņa procentu likmes bija svārstīgākas nekā 2021. gadā, un to daļēji noteica ļoti liela nenoteiktība par inflāciju un monetāro iestāžu reakcija visā pasaulē, t. sk. euro zonā. Ilgtermiņa ienesīguma likmes kopumā palielinājās. Euro zonas valstu valdības 10 gadu obligāciju ienesīguma likmju vidējais ar IKP svērtais rādītājs bija ļoti līdzīgs bezriska procentu likmes dinamikai (1.14. att.). Valstu līmenī, neraugoties uz nelielām atšķirībām, valdības obligāciju ienesīguma likmju starpību dinamika kopumā bija ierobežota. To daļēji noteica Padomes jūnija paziņojums, ka tā atkārtoti ieguldīs no pandēmijas ārkārtas aktīvu iegādes programmas (PĀAIP) portfeļa vērtspapīru dzēšanas iegūtos līdzekļus, izmantojot elastīgu pieeju, un transmisijas aizsardzības instrumenta apstiprināšana jūlijā (sk. 2.1. iedaļu). Euro zonas valstu valdības 10 gadu obligāciju nominālo ienesīguma likmju vidējais ar IKP svērtais rādītājs 2022. gada 31. decembrī bija 3.26 % – gandrīz par 300 bāzes punktiem augstāks nekā 2021. gada beigās.

1.14. attēls

Ilgtermiņa procentu likmes un aizņemšanās izmaksas uzņēmumiem un mājsaimniecībām mājokļa iegādei

(gadā; %)

Avoti: Bloomberg, Refinitiv un ECB aprēķini.

Piezīmes. Dati attiecas uz valdības 10 gadu obligāciju ienesīguma likmju vidējo ar IKP svērto rādītāju (dienas dati), 10 gadu uz nakti izsniegto kredītu indeksa mijmaiņas darījumu (OIS) procentu likmi (dienas dati), nefinanšu sabiedrību aizņemšanās izmaksām (mēneša dati) un mājsaimniecību aizņemšanās izmaksām mājokļa iegādei (mēneša dati). Aizņemšanās izmaksu rādītājus aprēķina, nosakot kopējās īstermiņa un ilgtermiņa banku aizdevumu procentu likmes uz jauno darījumu apjomu 24 mēnešu mainīgā vidējā rādītāja pamata. Jaunākie dienas dati atbilst stāvoklim 2022. gada 31. decembrī, savukārt jaunākie mēneša dati – stāvoklim 2022. gada decembrī.

Finansēšanas nosacījumi obligāciju un kapitāla vērtspapīru tirgos kļuva stingrāki

Augstāku procentu likmju un mazāka ilgtermiņa peļņas kāpuma gaidas radīja lejupvērstu spiedienu uz akciju cenām. Kopumā euro zonas kapitāla vērtspapīru cenas bija ļoti svārstīgas un 2022. gadā samazinājās. Euro zonas nefinanšu sabiedrību un banku kapitāla vērtspapīru cenu plašie indeksi (1.15. att.) 2022. gada 31. decembrī bija aptuveni par 16 % un 4.4 % zemāki nekā 2021. gada beigās. Tā kā arī uzņēmumu obligāciju ienesīguma likmes būtiski palielinājās gan investīciju kategorijā, gan augsta ienesīguma kategorijās, euro zonas finansēšanas nosacījumi kļuva daudz stingrāki.

1.15. attēls

Euro zonas un ASV kapitāla vērtspapīru tirgus cenu indeksi

(indekss: 2021. gada 1. janvāris = 100)

Avoti: Bloomberg, Refinitiv un ECB aprēķini.

Piezīmes. Euro zonai norādīts Refinitiv nefinanšu sabiedrību akciju tirgus indekss un EURO STOXX banku indekss; ASV norādīts Refinitiv nefinanšu sabiedrību akciju tirgus indekss un S&P banku indekss. Jaunākie dati atbilst stāvoklim 2022. gada 31. decembrī.

Ņemot vērā monetārās politikas normalizēšanos un vispārējās tirgus norises, banku finansējuma izmaksas un banku aizdevumu procentu likmes 2022. gadā krasi pieauga. Banku finansējuma izmaksu kāpumu veicināja banku obligāciju ienesīguma likmju vispārējā augšupvērstā tendence, pakāpeniski augošā atlīdzība par klientu noguldījumiem un trešā ilgāka termiņa refinansēšanas mērķoperāciju kopuma (ITRMO III) noteikumu pārmaiņas gada beigās. Tādējādi nominālās banku aizdevumu procentu likmes 2022. gada laikā pieauga līdz līmenim, kāds pēdējo reizi novērots 2014. gadā. Euro zonas banku veiktās kreditēšanas apsekojums arī liecināja, ka būtiski stingrāki kļuvuši banku kreditēšanas standarti (t. i., iekšējās pamatnostādnes vai aizdevumu apstiprināšanas kritēriji) aizdevumiem mājsaimniecībām un uzņēmumiem. Mājsaimniecībām mājokļa iegādei izsniegto banku aizdevumu kopējā procentu likme 2022. gada beigās bija 2.94 %, tai kopš 2021. gada beigām kopumā palielinoties par 163 bāzes punktiem, un atbilstošā procentu likme nefinanšu sabiedrībām bija 3.41 % (par 205 bāzes punktiem augstāka) (1.14. att.). Skatot šādas norises saistībā ar galveno ECB procentu likmju pārmaiņām, tās kopumā atbilda iepriekšējiem ierobežojošākas monetārās politikas periodiem, un aizdevumu procentu likmju atšķirības dažādās valstīs joprojām bija ierobežotas. Tas liecināja par ECB monetārās politikas pārmaiņu raitu transmisiju visā euro zonā.

Kredītu pieaugums 2022. gada 1. pusgadā palielinājās, bet pēc tam kļuva mērenāks gan mājsaimniecībām, gan uzņēmumiem

Kredītu pieaugums 2022. gada 1. pusgadā palielinājās, bet jaunu aizdevumu pieaugums stingrāku kreditēšanas nosacījumu ietekmē pēc vasaras kļuva mērenāks (1.16. att.). Mājsaimniecībām izsniegto banku aizdevumu gada pieauguma temps saruka līdz 3.8 %, atspoguļojot procentu likmju palielināšanos, stingrākus kreditēšanas standartus un zemāku patērētāju konfidenci. Uzņēmumiem izsniegto banku aizdevumu gada pieauguma temps 2022. gadā turpināja palielināties (līdz 6.3 %), lai gan to noteica atšķirīga dinamika gada gaitā. Nominālais aizdevumu pieaugums bija stabils gandrīz visu gadu, atspoguļojot uzņēmumu nepieciešamību finansēt apgrozāmo kapitālu un krājumus, ņemot vērā ilgstošās piegādes problēmas un augstās izmaksas. Tomēr gada pēdējos mēnešos banku aizdevumu apjoms uzņēmumiem strauji samazinājās, atspoguļojot stingrāku finansēšanas nosacījumu ietekmi uz piedāvājuma un pieprasījuma faktoriem. Parāda vērtspapīri uzņēmumiem bija kļuvuši dārgāki, un to neto emisijas apjoms gada laikā arī saruka. Kopumā nefinanšu sabiedrību ārējā finansējuma neto plūsmas 2022. gadā samazinājās; to galvenokārt noteica uzņēmumu savstarpējo aizdevumu kā finansējuma veida samazināšanās (1.17. att.). Turklāt apsekojums par finansējuma pieejamību uzņēmumiem liecināja, ka uzņēmumi arvien pesimistiskāk uztver ārējā finansējuma avotu lielākās daļas pieejamību nākotnē.

1.16. attēls

M3 pieaugums un nefinanšu sabiedrībām un mājsaimniecībām izsniegto kredītu pieaugums

(pārmaiņas salīdzinājumā ar iepriekšējā gada atbilstošo periodu; %)

Avots: ECB.

Piezīmes. Otrā līnija atspoguļo privātajam sektoram izsniegto kredītu pieaugumu. Privātais sektors tiek definēts kā nemonetārās finanšu iestādes, izņemot valdības sektoru, un to būtībā veido nefinanšu sabiedrības un mājsaimniecības. Jaunākie dati atbilst stāvoklim 2022. gada decembrī.

1.17. attēls

Nefinanšu sabiedrību ārējā finansējuma neto plūsmas

(gada plūsmas; mljrd. euro)

Avoti: ECB un Eurostat.

Piezīmes. "MFI" – monetārā finanšu iestāde. Kategorijā "Ne-MFI un pārējo pasaules valstu izsniegtie aizdevumi" nemonetārās finanšu iestādes ir citi finanšu starpnieki, pensiju fondi un apdrošināšanas sabiedrības. "MFI aizdevumi" un "Ne-MFI un pārējo pasaules valstu izsniegtie aizdevumi" koriģēti atbilstoši aizdevumu pārdošanas un vērtspapīrošanas darījumiem. "Citi" attiecas uz kopsummas un attēlā iekļauto instrumentu starpību un galvenokārt ietver uzņēmumu savstarpējos aizdevumus un tirdzniecības kredītus. Gada plūsma aprēķināta kā četru ceturkšņu plūsmu summa. Jaunākie dati atbilst stāvoklim 2022. gada 4. ceturksnī.

Plašās naudas pieaugums palēninājās, jo Eurosistēmas neto aktīvu iegādes tika pārtrauktas un samazinājās kredītu izsniegšana

Noguldījumu uzkrāšanas temps kļuva mērenāks salīdzinājumā ar pandēmijas laikā reģistrēto augsto līmeni, un to galvenokārt noteica lielāki izdevumi saistībā ar cenu kāpumu un augstāku atdevi no alternatīviem uzkrājumu veidiem atbilstoši monetārās politikas normalizācijai. Plašās naudas (M3) gada pieaugums 2022. gadā turpināja samazināties (līdz 4.1 %; 1.16. att.), atspoguļojot Eurosistēmas veikto neto aktīvu iegāžu pārtraukšanu jūlijā, kredītu izsniegšanas samazināšanos 2022. gada 4. ceturksnī un neto monetāro aizplūdi uz pārējām pasaules valstīm saistībā ar lielākiem euro zonas enerģijas rēķiniem.

1. ielikums

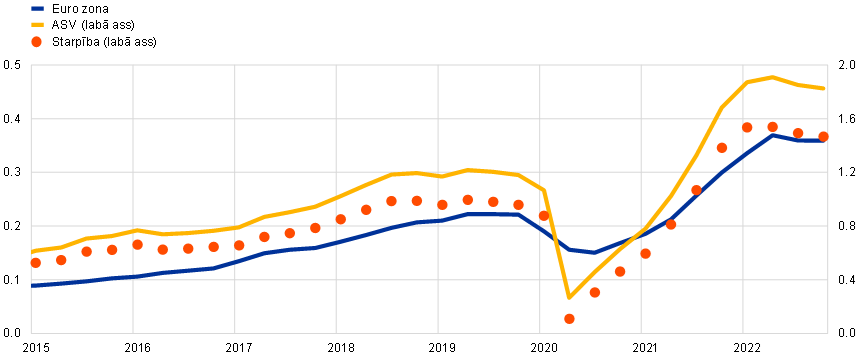

Darba tirgus norises euro zonā un ASV 2022. gadā

Ņemot vērā augsto nenoteiktību 2022. gadā, darba tirgus analīze bija būtisks elements tautsaimniecības stāvokļa un tās neizmantoto resursu pakāpes novērtēšanā. Šajā ielikumā aplūkotas euro zonas un ASV darba tirgus līdzības un atšķirības, kas novērotas, darba tirgum atveseļojoties no pandēmijas.

Kopējā nostrādāto stundu skaita dinamika

2022. gadā kopējais nostrādāto stundu skaits gan euro zonā, gan ASV atgriezās līmenī, kāds bija pirms pandēmijas, bet atveseļošanās atspoguļoja darbaspēka piedāvājuma un pieprasījuma komponentu atšķirīgās tendences. Lai gan bezdarba līmenis 2022. gadā ASV atgriezās līmenī, kāds bija pirms krīzes, un euro zonā bija pat zemāks par šo līmeni, darbaspēka piedāvājuma ierobežotības pakāpe, ko mēra ar brīvo darbvietu un bezdarba attiecību, ASV bija šķietami spēcīgāka.[6] Šīs norises var skaidrot gan ar atšķirīgu politikas reakciju uz pandēmiju, gan ar darbaspēka piedāvājuma un pieprasījuma strukturālajām atšķirībām abās tautsaimniecībās.

Darbaspēka pieprasījuma dinamika

Abas tautsaimniecības 2022. gadā atradās dažādos ekonomiskās attīstības cikla posmos. Cikliskais darbaspēka pieprasījums ASV bija spēcīgāks, tāpēc tas daļēji noteica lielāku darbaspēka piedāvājuma ierobežotību. Euro zonā ekonomiskā aktivitāte no pandēmijas laikā sasniegtā zemākā punkta atveseļojās vēlāk nekā ASV. Euro zonas reālais IKP pirmskrīzes līmenī atgriezās 2021. gada 4. ceturksnī, bet ASV pirmskrīzes līmenis tika sasniegts 2021. gada 1. ceturksnī. Tas zināmā mērā atspoguļoja to, ka daudzās euro zonas valstīs pandēmijas otrajā vilnī bija ieviesti stingrāki un plašāki pārvietošanās ierobežojumi nekā ASV, kā arī vakcinācijas ātruma atšķirības. Tomēr svarīgāks faktors bija fiskālo pasākumu atšķirīgais apjoms un mērķis. Fiskālais atbalsts euro zonā bija vērsts uz to, lai mazinātu nodarbinātības kritumu, sniedzot atbalstu uzņēmumiem un ļaujot darboties automātiskajiem stabilizatoriem. ASV fiskālais atbalsts bija lielāks un tiešāk vērsts uz mājsaimniecību ienākumu un līdz ar to patēriņa veicināšanu, izmantojot darba samaksas čekus un lielākus bezdarbnieka pabalstus. Tādējādi privātais patēriņš euro zonā pirmskrīzes līmenī atgriezās pat vēlāk nekā kopējā ekonomiskā aktivitāte, t. i., tikai 2022. gada 2. ceturksnī.

Turklāt strukturālākā skatījumā ASV darba tirgus reakcija uz ekonomiskās attīstības ciklu parasti ir spēcīgāka nekā euro zonas darba tirgum. Mainības (churning) rādītāji liecina, ka ASV darba tirgus ir strukturāli dinamiskāks. Termins "darbaspēka mainība" (labour churn) norāda pakāpi, kādā noteiktā laikposmā darbinieki pamet uzņēmumu vai organizāciju un tiek aizstāti. Aptuvens mainības rādītājs liecina, ka vidēji kopš 21. gs. sākuma mēnesī darbvietu ir mainījuši aptuveni 4 % no visiem ASV strādājošajiem. Euro zonas mainības rādītāji nav pieejami, un vislabāk salīdzināmie statistiskie dati attiecas uz nesen darbu pametušajiem un uzsākušajiem (lai gan tie aptver arī cilvēkus, kas pārgājuši no neaktivitātes/bezdarba uz nodarbinātību un otrādi). Tie īpaši norāda uz darbu uzsākušo personu skaita pieaugumu 2022. gadā, bet ne tik krasu kāpumu kā ASV. Šī dinamika atspoguļojas arī abu tautsaimniecības reģionu brīvo darbvietu līmenī: 2022. gadā šis līmenis ASV bija augstāks nekā euro zonā (euro zonas valstīs bija vērojamas būtiskas atšķirības[7]), kur galvenā uzmanība bija pievērsta tam, lai noturētie darbinieki atkal strādātu parastajā darba laikā (A att.).

Tādējādi spēcīgāks ASV darba tirgus strukturālais dinamisms radīja spiedienu uz jau tā stabilāku darbaspēka pieprasījumu.

A attēls

Darbaspēka piedāvājuma ierobežotība euro zonā un ASV

(brīvo darbvietu un bezdarba attiecība)

Avoti: Eurostat, Haver Analytics, ASV Darbaspēka statistikas birojs un ECB aprēķini.

Piezīmes. Starpība rodas, no ASV rādītāja atņemot euro zonas rādītāju. Informācija par brīvajām darbvietām Francijā attiecas tikai uz uzņēmumiem, kuros ir 10 vai vairāk darbinieku. Nodarbinātības kritumu pandēmijas krīzes laikā euro zonā mazināja, plaši izmantojot darbvietu saglabāšanas shēmas, kuru izmantošana līdz 2022. gada vidum bija sarukusi līdz ļoti zemam līmenim. Jaunākie dati atbilst stāvoklim 2022. gada 4. ceturksnī.

Darbaspēka piedāvājuma dinamika

Pandēmijas krīzes laikā ASV darbaspēka piedāvājums samazinājās vairāk un no zemākā punkta 2020. gada 2. ceturksnī atveseļojās lēnāk nekā euro zonā. Darbaspēka piedāvājuma atveseļošanās tempa atšķirība daļēji bija saistīta ar īstenotās politikas atšķirībām. Pirmkārt, darbaspēka līdzdalības līmeņa atjaunošanās ASV bija lēnāka. Tas daļēji atspoguļo faktu, ka plašāka darbinieku atlaišana ASV lika dažiem strādājošajiem pamest darba tirgu, savukārt samērā dāsnais ienākumu atbalsts ļāva cilvēkiem ilgāk palikt ārpus darba tirgus vai pat palielināt darba samaksu, par kādu viņi būtu gatavi atgriezties darba tirgū. Darbaspēka līdzdalības līmenis ASV 2022. gada gaitā joprojām bija zemāks par līmeni, kāds bija pirms pandēmijas, krasā pretstatā euro zonai, kur līdzdalības līmenis pārsniedza līmeni, kāds bija pirms pandēmijas. Otrkārt, jaunākās darbaspēka līdzdalības norises ir daļēji atkarīgas arī no ilgtermiņa tendencēm. Laika gaitā abās zonās darba tirgū pieaudzis gados vecāku strādājošo īpatsvars, kuri parasti darba tirgū iesaistās mazāk nekā gados jaunāki strādājošie. Eiropā šīs pārmaiņas sakrita ar pozitīvu līdzdalības līmeņa tendenci, ko noteica lielāka sieviešu līdzdalība, un tās tika sekmētas ar pensiju reformām. Šī tendence turpinājās pandēmijas laikā, un gados vecāki strādājošie 2022. gada laikā veicināja darbaspēka līdzdalības līmeņa paaugstināšanos. Tomēr ASV demogrāfiskās norises nelabvēlīgi ietekmēja darbaspēka līdzdalības līmeni 2022. gadā. Visbeidzot, lai gan migrējošo darba ņēmēju neto ieplūdi abos reģionos negatīvi ietekmēja pandēmija, ASV tā bija sākusi mazināties agrāk – pēc ierobežojošākas imigrācijas politikas noteikšanas no 2017. gada līdz 2020. gadam. Tomēr nesen migrējošo darba ņēmēju neto ieplūde abos reģionos ir strauji atjaunojusies.

Darba samaksas dinamika

Darba samaksas kāpuma starpība starp ASV un euro zonu pēdējos gados palielinājusies, un īpaši tā bija vērojama 2022. gadā. To lielā mērā var skaidrot ar darbaspēka piedāvājuma un pieprasījuma atšķirīgo dinamiku, kas aprakstīta iepriekš. Sākot ar 2020. gada 2. ceturksni, ASV nominālās darba samaksas kāpums, ko mēra ar nodarbinātības izmaksu indeksu, būtiski palielinājās, 2022. gada 2. ceturksnī sasniedzot 5.5 % (privātais sektors). Kopš tā laika kāpums ir mazinājies, taču saglabājies augsts. Euro zonā darba samaksas kāpums šajā periodā bija pakāpeniskāks un ierobežotāks, vienošanās ceļā noteiktās darba samaksas pieaugumam (kuru darbvietu saglabāšanas shēmas ietekmē daudz mazāk nekā atlīdzība vienam nodarbinātajam vai atlīdzība par vienu nostrādāto stundu) 2022. gada 4. ceturksnī sasniedzot 2.9 % (B att.). Strukturāli dinamiskākais darba tirgus ASV var arī pastiprināt darba samaksas reakciju uz darbaspēka piedāvājuma ierobežotību, ko atspoguļo lielāks darba samaksas pieaugums personām, kuras maina darbvietas.

B attēls

Darba samaksas kāpuma rādītāji euro zonā un ASV

(pārmaiņas salīdzinājumā ar iepriekšējā gada atbilstošo periodu; %)

Avoti: Eurostat, Haver Analytics un ECB speciālistu aprēķini.

Piezīme. Jaunākie dati atbilst stāvoklim 2022. gada 4. ceturksnī gan attiecībā uz vienošanās ceļā noteikto darba samaksu euro zonā, gan attiecībā uz ASV nodarbinātības izmaksu indeksu (privātais sektors).

2. Monetārās politikas virzība uz normalizāciju

ECB 2022. gadā turpināja normalizēt monetāro politiku, lai cīnītos pret ārkārtīgi augstu inflāciju Krievijas iebrukuma Ukrainā un pandēmijas ilgstošo seku apstākļos. Pirmajā normalizēšanas posmā ECB Padome pārtrauca neto aktīvu iegādes pandēmijas ārkārtas aktīvu iegādes programmas (PĀAIP) ietvaros marta beigās un aktīvu iegādes programmas (AIP) ietvaros jūlija sākumā. Otrajā posmā galvenās ECB procentu likmes pirmo reizi vairāk nekā 10 gadu laikā tika paaugstinātas un noguldījumu iespējas procentu likme pirmo reizi kopš 2014. gada kļuva pozitīva. Monetārās politikas procentu likmes gada pēdējās četrās sanāksmēs kopumā pieauga par 250 bāzes punktiem, ietverot lielāko reģistrēto atsevišķo procentu likmju kāpumu (2.1. att.). Padome arī apstiprināja transmisijas aizsardzības instrumentu, lai nodrošinātu pienācīgu monetārās politikas transmisiju visā euro zonā. Turklāt PĀAIP ietvaros veiktās atkārtotās ieguldīšanas elastīgā pieeja kalpoja kā pirmā aizsardzības līnija ar pandēmiju saistīto transmisijas risku novēršanai. Decembrī Padome nolēma ar 2023. gada martu mērenā un prognozējamā tempā samazināt Eurosistēmas AIP ietvaros iegādāto monetārās politikas vērtspapīru portfeli. Eurosistēmas bilance 2022. gada jūnijā sasniedza vēsturiski augstāko līmeni (8.8 trilj. euro), bet līdz gada beigām saruka līdz 8.0 trilj. euro. Sarukumu galvenokārt noteica operāciju dzēšana un pirmstermiņa atmaksas trešā ilgāka termiņa refinansēšanas mērķoperāciju kopuma (ITRMO III) ietvaros. Pirmstermiņa atmaksas veicināja Padomes oktobra lēmums mainīt ITRMO III operāciju noteikumus. Atbilstoši monetārās politikas normalizācijai ECB arī sāka pakāpeniski atcelt nodrošinājuma atvieglošanas pasākumus, kas tika ieviesti, reaģējot uz pandēmiju, tādējādi pakāpeniski atjaunojot pirms pandēmijas bijušo pieļaujamo riska līmeni Eurosistēmas kredītoperācijās.

2.1. Stimulējošo monetārās politikas pasākumu pārtraukšana

Politikas normalizēšanas pirmais posms: lēnāks aktīvu iegāžu temps un procentu likmju kāpuma priekšnosacījumi

2022. gada sākumā pandēmija joprojām kavēja tautsaimniecības izaugsmi un inflācija bija augstāka, nekā prognozēts

2022. gada sākumā euro zonas tautsaimniecība turpināja atveseļoties no pandēmijas un darba tirgus situācija turpināja uzlaboties, īpaši valsts politikas nodrošinātā atbalsta dēļ. Tomēr tautsaimniecības izaugsmes īstermiņa perspektīva joprojām bija vāja, ņemot vērā to, ka omikrona varianta izplatīšanās dēļ strauji pieauga jaunu saslimšanas ar koronavīrusu gadījumu skaits. Materiālu, iekārtu un darbaspēka trūkums dažās nozarēs joprojām kavēja izlaidi, un augstās enerģijas izmaksas jau negatīvi ietekmēja reālos ienākumus. Saskaņotā patēriņa cenu indeksa (SPCI) inflācija iepriekšējos mēnešos bija strauji palielinājusies un janvārī atkal bija augstāka, nekā prognozēts. To pamatā veicināja augstākas enerģijas izmaksas, kas noteica augšupvērstu spiedienu uz cenām daudzās nozarēs, kā arī augstākas pārtikas cenas. Pamatojoties uz gada sākuma datiem, Padome februārī secināja, ka inflācija, visticamāk, saglabāsies paaugstināta ilgāk, nekā iepriekš gaidīts, bet gada gaitā samazināsies.

Padome februārī turpināja 2021. gada decembrī sākto monetārās politikas normalizēšanu

Tāpēc Padome apstiprināja 2021. gada decembra monetārās politikas sanāksmē pieņemto lēmumu nākamajos ceturkšņos turpināt pakāpeniski samazināt aktīvu iegāžu tempu. Tā bija nolēmusi 2022. gada marta beigās pārtraukt neto aktīvu iegādes PĀAIP ietvaros un atkārtoti ieguldīt PĀAIP ietvaros iegādāto un dzēšanas termiņu sasniegušo vērtspapīru pamatsummas maksājumus vismaz līdz 2024. gada beigām. Padome uzsvēra, ka, atjaunojoties ar pandēmiju saistītai tirgus sadrumstalotībai, no PĀAIP iegūto līdzekļu atkārtotu ieguldīšanu varētu elastīgi koriģēt laika, aktīvu grupu un jurisdikciju dalījumā, ja monetārās politikas transmisijas draudi apdraudētu cenu stabilitātes sasniegšanu. Minētais varētu ietvert Grieķijas Republikas emitēto obligāciju iegādes papildus dzēsto vērtspapīru pārfinansēšanai, lai novērstu iegāžu pārtraukšanu šajā jurisdikcijā, jo tas varētu negatīvi ietekmēt monetārās politikas transmisiju uz Grieķijas tautsaimniecību, kamēr tā joprojām atveseļojas no pandēmijas sekām.

Iebrukums Ukrainā krasi palielināja ekonomisko nenoteiktību un cenu spiedienu

Februārī īstenotais Krievijas iebrukums Ukrainā Eiropai bija pavērsiena punkts. Neattaisnojamais karš 2022. gadā būtiski ietekmēja ekonomisko aktivitāti un inflāciju arī euro zonā, jo paaugstinājās enerģijas un izejvielu cenas, bija vērojami starptautiskās tirdzniecības traucējumi un vājāka konfidence. Martā Padome secināja, ka šīs ietekmes apmērs būs atkarīgs no kara gaitas, sankciju ietekmes un iespējamiem turpmākiem pasākumiem. Atzīstot ļoti nenoteikto vidi, Padome papildus parastajām ECB speciālistu makroekonomiskajām iespēju aplēsēm euro zonai apsvēra vairākus scenārijus. Kara ietekmi vērtēja saņemto datu kontekstā. Šie dati liecināja, ka euro zonas tautsaimniecības pamatnosacījumi, tai saņemot būtisku politikas atbalstu, joprojām ir stabili. Notiekošo tautsaimniecības atveseļošanos veicināja koronavīrusa omikrona varianta izzūdošā ietekme. Parādījās atsevišķas pazīmes, kas liecināja par piegādes problēmu mazināšanos, un situācija darba tirgū turpināja uzlaboties. Tomēr, speciālistu marta iespēju aplēsēs ietverot pirmo kara ietekmes novērtējumu, to bāzes scenārijā IKP pieaugums īstermiņā bija pazemināts. Pirms Padomes marta monetārās politikas sanāksmes inflācija galvenokārt negaidīti augsto enerģijas izmaksu dēļ joprojām bija augstāka, nekā prognozēts. Arī cenu kāpums dažādās nozarēs bija kļuvis plašāks. Salīdzinājumā ar Eurosistēmas speciālistu 2021. gada decembra iespēju aplēsēm SPCI inflācijas bāzes scenārijs marta iespēju aplēsēs bija būtiski paaugstināts, savukārt ilgāka termiņa inflācijas gaidas dažādu rādītāju klāstā atbilda ECB noteiktajam 2 % vidēja termiņa inflācijas mērķrādītājam.

Martā Padome pārskatīja AIP iegāžu grafiku

Pamatojoties uz šo aktualizēto novērtējumu un ņemot vērā nenoteikto vidi, Padome marta monetārās politikas sanāksmē pārskatīja AIP iegāžu grafiku un noteica, ka aprīlī neto iegāžu mēneša apjoms sasniegs 40 mljrd. euro, maijā – 30 mljrd. euro un jūnijā – 20 mljrd. euro. Neto iegāžu kalibrēšanai 3. ceturksnim bija jābalstās uz saņemtajiem datiem. Padome arī apstiprināja savu iepriekšējo lēmumu, ka jebkādas galveno ECB procentu likmju korekcijas tiks veiktas kādu laiku pēc AIP ietvaros veikto neto iegāžu izbeigšanas. Galveno ECB procentu likmju virzību joprojām noteica Padomes perspektīvas norādes, kas atspoguļoja tās stratēģisko apņemšanos vidējā termiņā stabilizēt inflāciju 2 % līmenī.

Speciālistu jūnija iespēju aplēsēs tika veikta vēl viena augšupvērsta inflācijas gaitas korekcija

Maijā inflācija atkal būtiski pieauga galvenokārt kara ietekmes un ilgstoša enerģijas un pārtikas cenu kāpuma dēļ. Vienlaikus, daudzu preču un pakalpojumu cenām būtiski palielinoties, inflācijas spiediens bija paplašinājies un pastiprinājies. Ņemot vērā šos apstākļus un Eurosistēmas speciālistu jūnija iespēju aplēšu bāzes scenāriju, kurā inflācija aplēšu perioda beigās pārsniedza 2 % mērķrādītāju, Padome 9. jūnijā nolēma veikt turpmākus monetārās politikas normalizācijas pasākumus, pamatojoties uz principiem, kas aptver izvēles iespējas, atkarību no datiem un pakāpenisku un elastīgu pieeju.

Padome paziņoja, ka tā izbeigs AIP ietvaros veiktās neto aktīvu iegādes un sāks paaugstināt procentu likmes,...

Pirmkārt, Padome nolēma ar 2022. gada 1. jūliju izbeigt neto aktīvu iegādes AIP ietvaros. Tā norādīja, ka paredz arī turpmāk pilnībā atkārtoti ieguldīt saskaņā ar AIP iegādāto un dzēšanas termiņu sasniegušo vērtspapīru pamatsummas ilgāku laiku pēc tam, kad tā sāka paaugstināt galvenās ECB procentu likmes, un jebkurā gadījumā tik ilgi, cik tas būs nepieciešams, lai uzturētu augstus likviditātes nosacījumus un atbilstošu monetārās politikas nostāju.

Otrkārt, Padome jūnijā secināja, ka perspektīvas norādēs ietvertie nosacījumi galveno ECB procentu likmju paaugstināšanas sākšanai bija izpildīti. Tādējādi saskaņā ar iepriekš norādīto politikas pasākumu secību Padome informēja, ka tā plāno jūlija monetārās politikas sanāksmē paaugstināt galvenās ECB procentu likmes par 25 bāzes punktiem, kā arī septembrī gaidāma vēl viena paaugstināšana.

Treškārt, pamatojoties uz jūnija novērtējumu, Padome paredzēja, ka atkarībā no saņemtajiem datiem un vidējā termiņa inflācijas dinamikas novērtējuma laikā pēc septembra būs nepieciešams pakāpenisks, bet stabils turpmāks procentu likmju kāpums.

...un risināja bažas par monetārās politikas transmisiju

9. jūnijā pieņemtie lēmumi atspoguļoja nozīmīgus soļus ceļā uz monetārās politikas nostājas normalizāciju. Padome 15. jūnija ad hoc sanāksmē novērtēja finanšu tirgus situāciju un potenciālos sadrumstalotības riskus un uzsvēra savu apņemšanos saglabāt pienācīgu monetārās politikas nostājas transmisiju visā euro zonā. Konkrētāk, Padome atzina, ka pandēmija euro zonas tautsaimniecībā atstājusi ilgstošu ievainojamību, kas veicinājusi nevienmērīgu ECB monetārās politikas normalizācijas transmisiju dažādās jurisdikcijās.

Pamatojoties uz šo novērtējumu, Padome nolēma atkārtoti ieguldīt no PĀAIP portfeļa vērtspapīru dzēšanas iegūtos līdzekļus, izmantojot elastīgu pieeju, lai saglabātu monetārās politikas transmisijas mehānisma darbību. Turklāt tā pilnvaroja attiecīgās Eurosistēmas komitejas kopā ar ECB dienestiem paātrināt jauna sadrumstalotības novēršanas instrumenta izstrādes pabeigšanu.

Politikas normalizēšanas otrais posms: transmisijas aizsardzības instruments un monetārās politikas procentu likmju kāpums

Jūlijā Padome apstiprināja transmisijas aizsardzības instrumentu,...

Padome 21. jūlija sanāksmē apstiprināja jauno transmisijas aizsardzības instrumentu (TAI). Padome uzskatīja, ka jaunā instrumenta izveide nepieciešama, lai veicinātu efektīvu monetārās politikas transmisiju, īpaši politikas normalizēšanas gaitā. TAI nodrošinās, lai monetārās politikas nostājas transmisija visās euro zonas valstīs norisētu raiti. TAI ir pievienots ECB instrumentu klāstam, un to varēs aktivizēt, lai novērstu nevēlamu, haotisku tirgus dinamiku, kas rada nopietnu apdraudējumu monetārās politikas transmisijai visā euro zonā. Ja tiek izpildīti noteiktie kritēriji, Eurosistēma var otrreizējā tirgū iegādāties vērtspapīrus, kas emitēti jurisdikcijās, kurās vērojama finansēšanas nosacījumu pasliktināšanās, kuras pamatā nav valstij specifiskie pamatrādītāji, un tādējādi novērst riskus transmisijas mehānismam, ciktāl tas nepieciešams. Ja TAI tiktu aktivizēts, tā ietvaros veikto iegāžu apjoms būtu atkarīgs no monetārās politikas transmisiju apdraudošo risku nopietnības. Iegādēm nebūtu noteikti iepriekšēji ierobežojumi. Jūlijā Padome turklāt uzsvēra, ka jebkurā gadījumā pirmā aizsardzības līnija transmisijas mehānismu apdraudošo ar pandēmiju saistīto risku novēršanai joprojām ir elastīga pieeja no PĀAIP portfeļa vērtspapīru dzēšanas iegūto līdzekļu atkārtotā ieguldīšanā. Jūlijā Padome arī uzsvēra, ka tā saglabā rīcības brīvību veikt tiešos monetāros darījumus valstīm, kuras atbilst nepieciešamajiem kritērijiem. Lai gan TAI mērķis ir nodrošināt raitu monetārās politikas transmisiju visās euro zonas valstīs, tiešos monetāros darījumus var aktivizēt, ja valdības obligāciju tirgos rodas nopietni izkropļojumi, kurus īpaši izraisa nepamatotas ieguldītāju bailes par euro ieviešanas atgriezeniskumu.

Jūlijā Padome arī pieņēma lēmumu par pirmo monetārās politikas procentu likmju kāpumu kopš 2011. gada, trīs galvenās ECB procentu likmes paaugstinot par 50 bāzes punktiem. Tā atzina, ka monetārās politikas procentu likmju normalizēšanas procesā bija pareizi spert lielāku pirmo soli, nekā tika norādīts iepriekšējā sanāksmē. Šā lēmuma pamatā bija Padomes aktualizētais inflācijas risku novērtējums un TAI nodrošinātais pastiprinātais atbalsts efektīvai monetārās politikas transmisijai. Padome arī norādīja, ka nākamajos mēnešos būs nepieciešama turpmāka procentu likmju normalizēšana.

...un pārtrauca sniegt perspektīvas norādes par monetārās politikas procentu likmēm

Straujā atkāpšanās no negatīvajām procentu likmēm jūlijā ļāva Padomei pāriet no perspektīvas norādēm par procentu likmēm uz lēmumu pieņemšanu par procentu likmēm katrā sanāksmē atsevišķi. Šāda pāreja, šķiet, bija nepieciešama, ņemot vērā ārkārtējo nenoteiktību, kas saistīta ar inflācijas un tautsaimniecības perspektīvu.

Inflācijai augustā pārsniedzot 9 %, kā arī gaidot, ka tā pārsniegs mērķrādītāju vidējā termiņā, Padome septembrī paaugstināja procentu likmes vēl par 75 bāzes punktiem

Septembrī Padome nolēma paaugstināt galvenās ECB procentu likmes vēl par 75 bāzes punktiem; līdz tam brīdim šis bija lielākais atsevišķais šo procentu likmju kāpums. Padome pieņēma šādu lēmumu tāpēc, ka inflācija joprojām bija pārāk augsta un saņemtie dati norādīja, ka tā turpinās pārsniegt mērķrādītāju ilgāku laiku. Straujais enerģijas un pārtikas cenu kāpums, dažās nozarēs vērojamais pieprasījuma spiediens, ko izraisīja tautsaimniecības atkalatvēršanās, un piegādes problēmas joprojām veicināja inflācijas līmeņa paaugstināšanos; augustā tas bija sasniedzis 9.1 %. Tāpat kā iepriekšējos mēnešos cenu spiediens turpināja nostiprināties un paplašināties visā tautsaimniecībā. ECB speciālisti septembrī bija būtiski paaugstinājuši inflācijas prognozes salīdzinājumā ar jūnija iespēju aplēsēm, SPCI inflācijai aplēšu periodā samazinoties, taču pēdējā gadā joprojām pārsniedzot 2 % mērķrādītāju. Turklāt saņemtie dati liecināja, ka euro zonas tautsaimniecības izaugsmes temps būtiski samazinājies, un bija gaidāms, ka 2022. gada atlikušajos mēnešos un 2023. gada 1. ceturksnī tautsaimniecībā iestāsies stagnācija. Ļoti augstās enerģijas cenas turpināja mazināt iedzīvotāju ienākumu pirktspēju, un piegādes problēmas joprojām ierobežoja ekonomisko aktivitāti. Turklāt ģeopolitiskā situācija, īpaši Krievijas karš Ukrainā, mazināja uzņēmumu un patērētāju konfidenci. Šādos apstākļos speciālistu septembra tautsaimniecības izaugsmes iespēju aplēses tika būtiski samazinātas atlikušajai 2022. gada daļai un visam 2023. gadam.

Pozitīvu monetārās politikas procentu likmju dēļ divu līmeņu virsrezervju atlīdzības sistēma zaudēja aktualitāti

Galveno ECB procentu likmju paaugstināšana septembrī par 75 bāzes punktiem tuvināja pāreju no ļoti stimulējoša monetārās politikas procentu likmju līmeņa uz līmeni, kas nodrošinātu savlaicīgu inflācijas atgriešanos ECB 2 % vidējā termiņa mērķrādītāja līmenī. Padome paziņoja, ka, pamatojoties uz tās novērtējumu, gaidāms, ka nākamajās sanāksmēs tā turpinās paaugstināt procentu likmes, lai mazinātu pieprasījumu un nodrošinātos pret inflācijas gaidu ilgstošu augšupvērstu pārmaiņu risku. Turklāt, tā kā noguldījumu iespējas procentu likme tika paaugstināta virs 0 %, divu līmeņu virsrezervju atlīdzības sistēma vairs nebija nepieciešama. Tāpēc Padome nolēma apturēt divu līmeņu sistēmas darbību, nosakot, ka reizinātājs ir 0. Turklāt, lai saglabātu monetārās politikas transmisijas efektivitāti un nodrošinātu pienācīgu tirgus darbību, Padome nolēma uz laiku atcelt 0 % procentu likmes maksimālo robežu attiecībā uz atlīdzību par valdības noguldījumiem. Uz laiku tika noteikts, ka maksimālā robeža ir zemākā no šādām divām procentu likmēm: noguldījumu iespējas procentu likme vai euro īstermiņa procentu likme (€STR) pat tad, ja noguldījumu iespējas procentu likme bija pozitīva. Bija paredzēts, ka šis pasākums būs spēkā līdz 2023. gada 30. aprīlim, un tas tika izstrādāts, lai novērstu noguldījumu strauju aizplūšanu no tirgus laikā, kad dažos euro zonas repo tirgos bija pazīmes, kas liecināja par nodrošinājuma trūkumu, un ļautu padziļināti novērtēt, kā naudas tirgi pielāgojās tam, ka notiek atgriešanās pie pozitīvām procentu likmēm.

Politikas normalizēšanas trešais posms: turpmāks procentu likmju kāpums un bilances samazināšana

Tā kā inflācija, visticamāk, saglabāsies augsta ilgāku periodu, Padome oktobrī atkal paaugstināja procentu likmes par 75 bāzes punktiem...

Inflācija septembrī pieauga līdz 9.9 %, bet oktobrī – līdz 10.6 %, augstākajam rādītājam vienotās valūtas vēsturē. Straujais enerģijas un pārtikas cenu kāpums, piegādes problēmas un pieprasījuma atveseļošanās pēc pandēmijas bija noteikušas turpmāku cenu spiediena paplašināšanos un inflācijas paaugstināšanos vasarā. Šādos apstākļos Padome oktobrī nolēma vēlreiz paaugstināt trīs galvenās ECB procentu likmes par 75 bāzes punktiem, uzsverot, ka ar šo trešo nozīmīgo monetārās politikas procentu likmju paaugstināšanu pēc kārtas panākts būtisks progress stimulējošo monetārās politikas pasākumu pārtraukšanā.

...un saskaņoja ITRMO III noteikumus ar plašāku politikas normalizēšanu

Oktobrī Padome arī nolēma mainīt ITRMO III noteikumus. Tā koriģēja operācijām piemērojamās procentu likmes ar 23. novembri, indeksējot maksājamo procentu likmi saskaņā ar vidējām piemērojamām galvenajām ECB procentu likmēm, un piedāvāja bankām trīs papildu brīvprātīgas pirmstermiņa atmaksas datumus. Pandēmijas akūtajā posmā šim instrumentam bija būtiska loma cenu stabilitātes lejupvērsto risku mazināšanā. Tomēr, ņemot vērā negaidīto un neparasti lielo inflācijas kāpumu, instruments bija jāpārkalibrē, lai nodrošinātu tā piemērotību plašākam monetārās politikas normalizēšanas procesam un uzlabotu monetārās politikas procentu likmju kāpuma transmisiju uz banku kreditēšanas nosacījumiem. Padome paredzēja, ka ITRMO III noteikumu pārkalibrēšana sekmēs banku finansējuma izmaksu normalizāciju. Savukārt izrietošā finansēšanas nosacījumu normalizācija radīs lejupvērstu spiedienu uz inflāciju, palīdzot atjaunot cenu stabilitāti vidējā termiņā. Pārkalibrēšana arī novērsa šķēršļus ITRMO III atlikuma brīvprātīgai pirmstermiņa atmaksai. Brīvprātīgās pirmstermiņa atmaksas samazinātu Eurosistēmas bilanci un līdz ar to sekmētu vispārējo monetārās politikas normalizāciju. ITRMO III pārkalibrēšana un pēc tam veiktās atmaksas noteica būtisku likviditātes pārpalikuma samazināšanos.

Visbeidzot, lai atlīdzību par Eurosistēmas kredītiestāžu turējumā esošajām obligātajām rezervēm vairāk pietuvinātu naudas tirgus apstākļiem, Padome pieņēma lēmumu noteikt atlīdzību par obligātajām rezervēm atbilstoši noguldījumu iespējas procentu likmei.

Decembrī, kad inflācija bija izsakāma ar divciparu skaitli un recesijas riski pieauga, procentu likmes palielinājās ceturto reizi pēc kārtas

Decembrī Padome ceturto reizi pēc kārtas paaugstināja procentu likmes (šoreiz par 50 bāzes punktiem), jo inflācija joprojām bija pārāk augsta un tika prognozēts, ka tā pārāk ilgi pārsniegs ECB noteikto mērķrādītāju. Padome arī norādīja, ka procentu likmes vēl būs stabilā tempā būtiski jāpaaugstina ar mērķi sasniegt līmeni, kas ir pietiekami ierobežojošs, lai nodrošinātu savlaicīgu inflācijas atgriešanos mērķrādītāja līmenī. Noturot procentu likmes ierobežojošā līmenī, inflācija laika gaitā tiktu samazināta, jo saruktu pieprasījums, kā arī tiktu nodrošināta aizsardzība pret inflācijas gaidu ilgstošu augšupvērstu pārmaiņu risku. Novembrī inflācija bija 10.1 % – nedaudz zemāka par oktobrī reģistrētajiem 10.6 %. Inflācijas samazināšanos galvenokārt noteica zemāka enerģijas cenu inflācija. Pārtikas cenu inflācija un pamatā esošais cenu spiediens visā tautsaimniecībā bija pastiprinājies, un bija paredzams, ka tas turpināsies vēl kādu laiku. Ārkārtējas nenoteiktības apstākļos Eurosistēmas speciālisti decembrī būtiski paaugstināja inflācijas prognozes, un vidējā inflācija 2022. gadā sasniedza 8.4 %, bet 2023. gadā saruka līdz 6.3 %, un paredzams, ka inflācija šā gada laikā būtiski samazināsies. Pēc tam prognozētā inflācija turpinās mazināties vidēji līdz 3.4 % 2024. gadā un 2.3 % 2025. gadā. Prognozes liecināja, ka euro zonas tautsaimniecība 2022. gada un 2023. gada mijā enerģijas krīzes, lielās nenoteiktības, pasaules ekonomiskās aktivitātes vājināšanās un stingrāku finansēšanas nosacījumu rezultātā varētu samazināties. Tomēr tās paredzēja, ka iespējamā recesija, visticamāk, būs samērā īslaicīga un virspusēja, savukārt izaugsmes perspektīvas 2023. gadam joprojām tika būtiski pazeminātas salīdzinājumā ar iepriekšējām prognozēm.

Padome noteica bilances normalizēšanas principus

Decembrī Padome apsprieda arī AIP vērtspapīru turējumu samazināšanas principus. Tā lēma, ka ar 2023. gada marta sākumu mērenā un prognozējamā tempā AIP portfelis tiks samazināts, jo Eurosistēma pilnībā atkārtoti neieguldīs dzēšanas termiņu sasniegušo vērtspapīru pamatsummas maksājumus. Līdz 2023. gada 2. ceturkšņa beigām samazinājums veidotu vidēji 15 mljrd. euro mēnesī, un laika gaitā tiktu noteikts tā turpmākais temps. Padome arī uzsvēra, ka līdz 2023. gada beigām ECB pārskatīs īstermiņa procentu likmju noteikšanas darbības regulējumu, kas sniegs informāciju par bilances normalizēšanas procesa noslēgumu.

2.1. attēls

Galveno ECB monetārās politikas likmju pārmaiņas

(procentu punktos)

Avots: ECB.

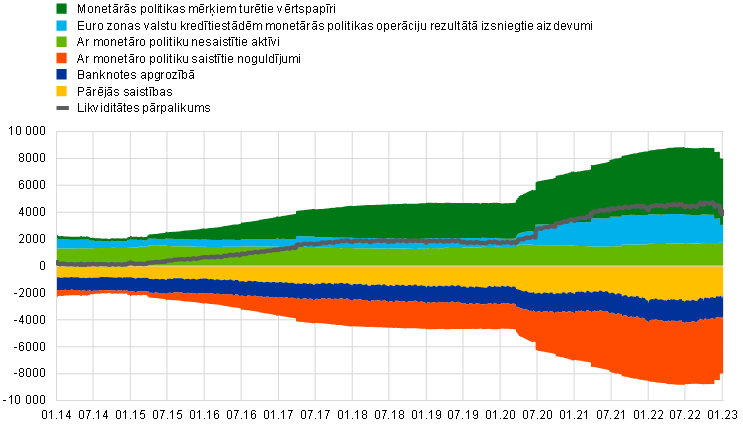

2.2. Eurosistēmas bilances norises monetārās politikas normalizācijas apstākļos

2022. gada 1. pusgadā Eurosistēmas bilances pieaugums palēninājās līdz ar neto iegāžu pakāpenisku pārtraukšanu AIP un PĀAIP ietvaros. 2. pusgadā notiekošā monetārās politikas normalizēšana veicināja pakāpenisku bilances samazināšanos. Pirms tam, kad ar 1. jūliju tika pārtrauktas neto aktīvu iegādes AIP ietvaros, bilance jūnijā sasniedza vēsturiski augstāko līmeni – 8.8 trilj. euro (2.2. att.). Līdz gada beigām tā bija sarukusi līdz 8.0 trilj. euro, un to galvenokārt noteica ITRMO III operāciju dzēšana, kā arī apjomīgas pirmstermiņa atmaksas, īpaši pēc tam, kad ITRMO III noteikumi tika mainīti, lai tos saskaņotu ar plašāko monetārās politikas normalizēšanas procesu.

2022. gada beigās ar monetāro politiku saistīto aktīvu apjoms Eurosistēmas bilancē bija 6.3 trilj. euro (par 0.7 trilj. euro mazāk nekā 2021. gada beigās). Aizdevumi euro zonas kredītiestādēm veidoja 17 % no kopējiem aktīviem (2021. gada beigās – 26 %), un monetārās politikas mērķiem iegādātie aktīvi – 62 % no kopējiem aktīviem (2021. gada beigās – 55 %). Pārējos bilances finanšu aktīvus veidoja galvenokārt ārvalstu valūta un zelts, kas atradās Eurosistēmas turējumā, un ar monetāro politiku nesaistīti euro denominēti portfeļi.

Pasīvu pusē 2022. gada beigās kredītiestāžu rezervju turējumu un izmantotā noguldījumu iespējas apjoma kopsumma samazinājās līdz 4.0 trilj. euro (2021. gada beigās – 4.3 trilj. euro), veidojot 50 % no kopējiem pasīviem (procentuāli tikpat, cik 2021. gada beigās). Apgrozībā esošo banknošu apjoms pieauga līdz 1.6 trilj. euro (2021. gada beigās – 1.5 trilj. euro) un veidoja 20 % no kopējiem pasīviem (palielinājums no 18 %).

2.2. attēls

Eurosistēmas konsolidētās bilances dinamika

(mljrd. euro)

Avots: ECB.

Piezīmes. Pozitīvie skaitļi attiecas uz aktīviem, bet negatīvie skaitļi – uz pasīviem. Likviditātes pārpalikuma līnija norādīta pozitīvās vērtībās, lai gan to veido šādu pasīvu posteņu summa: pieprasījuma noguldījumu kontu atlikumi, kas pārsniedz rezervju prasības, un izmantotais noguldījumu iespējas apjoms.

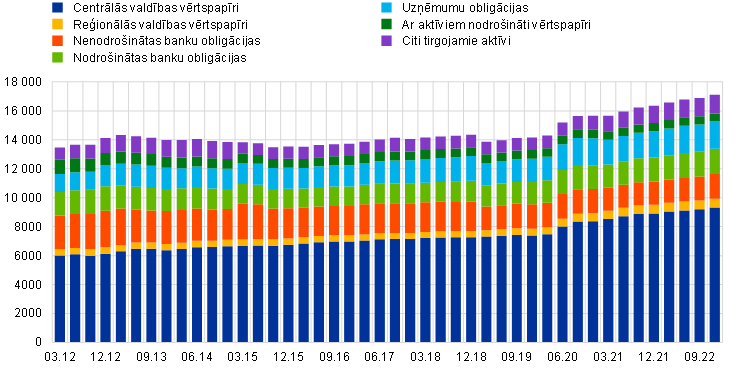

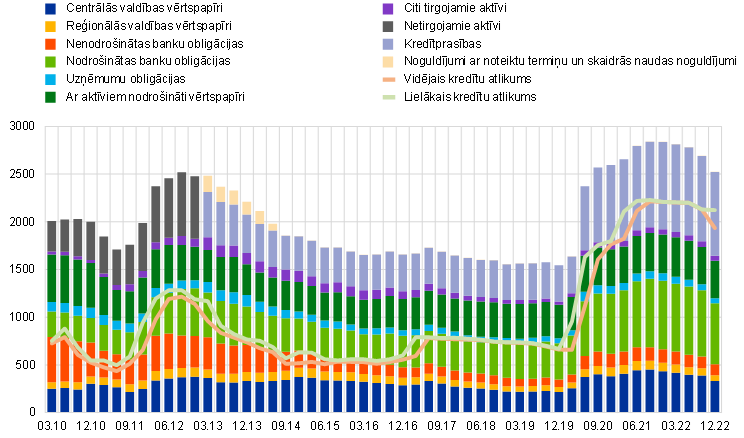

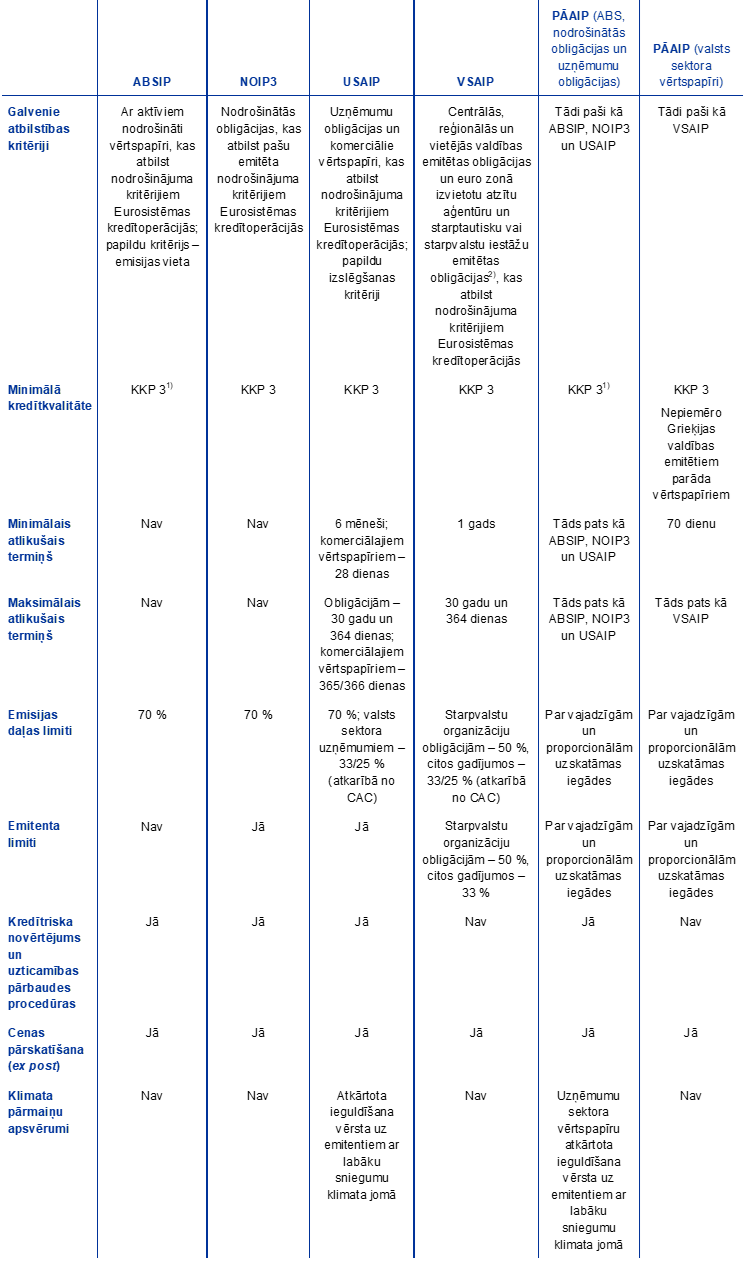

AIP un PĀAIP portfeļu dalījums aktīvu grupās un jurisdikcijās

AIP veido četras aktīvu iegādes programmas – trešā nodrošināto obligāciju iegādes programma (NOIP3), ar aktīviem nodrošināto vērtspapīru iegādes programma (ABSIP), valsts sektora aktīvu iegādes programma (VSAIP) un uzņēmumu sektora aktīvu iegādes programma (USAIP). PĀAIP tika ieviesta 2020. gadā, reaģējot uz pandēmiju. Visas AIP atbilstošās aktīvu kategorijas atbilst arī PĀAIP. Grieķijas valdības emitētajiem vērtspapīriem noteikts atbrīvojums no atbilstības prasībām. Eurosistēma pabeidza neto iegādes PĀAIP ietvaros 2022. gada marta beigās un AIP ietvaros ar 2022. gada 1. jūliju, vienlaikus turpinot pilnībā atkārtoti ieguldīt abu programmu dzēšanas termiņu sasniegušo vērtspapīru pamatsummas maksājumus. Iegādes joprojām tika veiktas raiti un atbilstoši attiecīgajiem dominējošiem tirgus apstākļiem.

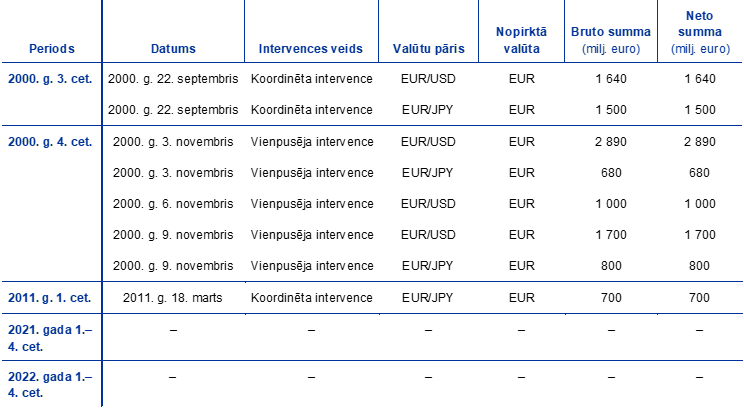

2022. gada beigās AIP turējumu atlikums bija 3.3 trilj. euro