Lähentymisraportista on suomennettu ainoastaan luvut 1–4. Raportti on luettavissa kokonaisuudessaan englanniksi EKP:n verkkosivuilla.

1 Johdanto

Euro otettiin käyttöön 1.1.1999, ja nykyään sitä käyttää yhteisenä rahanaan 19 EU:n jäsenvaltiota. Tässä raportissa tarkastellaan seitsemää niistä kahdeksasta jäsenvaltiosta, jotka eivät vielä ole ottaneet euroa käyttöön. Näistä jäsenvaltioista Tanska ilmoitti vuonna 1992 jättäytyvänsä talous- ja rahaliitto EMUn kolmannen vaiheen ulkopuolelle.[1] Tanskasta ei siis tarvitse laatia lähentymisraporttia, ellei se itse pyydä sitä. Tanska ei ole pyytänyt raporttia, joten tässä lähentymisraportissa käsitellään seitsemää maata: Bulgariaa, Tšekkiä, Kroatiaa, Unkaria, Puolaa, Romaniaa ja Ruotsia. Kaikkia seitsemää maata sitoo Euroopan unionin toiminnasta tehdyn sopimuksen (”perussopimuksen”)[2] velvoite ottaa euro käyttöön. Niiden on siis pyrittävä täyttämään kaikki lähentymiskriteerit.

Laatimalla tämän raportin EKP täyttää perussopimuksen artiklassa 140 määrätyn tehtävän. Sen mukaan Euroopan keskuspankin ja Euroopan komission on laadittava Euroopan unionin neuvostolle (EU:n neuvosto) ”kertomuksia jäsenvaltioiden, joita koskee poikkeus, edistymisestä talous- ja rahaliiton toteuttamiseen liittyvien jäsenvaltioiden velvollisuuksien täyttämisessä” vähintään joka toinen vuosi tai sellaisen jäsenvaltion pyynnöstä, jota koskee poikkeus. Tämä lähentymisraportti on säännöllinen joka toinen vuosi laadittava raportti. Myös Euroopan komissio on laatinut raportin lähentymiskehityksestä. EKP:n ja komission raportit toimitetaan EU:n neuvostolle samanaikaisesti.

Tässä raportissa on käytetty samaa arviointimenetelmää kuin aiemmissakin EKP:n lähentymisraporteissa. EKP arvioi, ovatko tarkasteltavat seitsemän maata saavuttaneet kestävän lähentymisen korkean tason, onko niiden kansallinen lainsäädäntö sopusoinnussa perussopimusten sekä Euroopan keskuspankkijärjestelmän ja Euroopan keskuspankin perussäännöstä tehdyn pöytäkirjan (jäljempänä ”EKPJ:n perussääntö”) kanssa ja onko lainsäädäntöä koskevat vaatimukset täytetty niin, että maiden kansallisista keskuspankeista voi tulla kiinteä osa eurojärjestelmää.

Kroatiaa tarkastellaan tällä kertaa perusteellisemmin kuin muita maita, sillä maan viranomaiset ovat useaan otteeseen ilmoittaneet Kroatian pyrkivän ottamaan euron käyttöön 1.1.2023.

Talouden lähentymisprosessin tarkastelussa käytettävien tilastojen on oltava laadukkaita ja luotettavia. Poliittiset näkökohdat eivät saa vaikuttaa etenkään julkista taloutta koskevien tilastojen laadintaan ja raportointiin. EU:n jäsenvaltioita on kehotettu pitämään tilastojensa laatua ja luotettavuutta ensiarvoisen tärkeänä, asettamaan tilastointia varten vähimmäisstandardit ja varmistamaan, että tilastoja laadittaessa on käytössä asianmukaiset varmistusjärjestelmät. Standardit ovat erityisen tärkeitä siksi, että ne vahvistavat kansallisten tilastolaitosten riippumattomuutta, luotettavuutta ja vastuullisuutta sekä lujittavat osaltaan luottamusta julkisen talouden tilastojen laatuun (ks. englanninkielisen raportin luku 6).

Euron käyttöön ottavat maat liittyvät 4.11.2014 jälkeen[3] automaattisesti myös yhteiseen valvontamekanismiin, eli kun jotakin maata koskeva poikkeus kumotaan, sille tulevat kaikki valvontamekanismin mukanaan tuomat oikeudet ja velvollisuudet. On siis erittäin tärkeää, että maissa valmistaudutaan yhteiseen pankkivalvontaan ennen euron käyttöönottoa. Kaikkien niiden maiden pankkijärjestelmissä, jotka liittyvät euroalueeseen ja siten yhteiseen valvontamekanismiin, suoritetaan kattava arviointi.[4] EKP ilmoitti 10.7.2020 päätöksistään aloittaa tiivis yhteistyö Bulgarian keskuspankin (Българска народна банка) ja Kroatian keskuspankin (Hrvatska narodna banka) kanssa pankkivalvontaan ja lainsäädäntöön liittyvien edellytysten täytyttyä.[5] Tiivis yhteistyö aloitettiin 1.10.2020, ja maiden merkittävät pankit tulivat EKP:n suoraan valvontaan. Lisäksi EKP alkoi hoitaa pankkivalvonnan yhteisiä menettelyjä maiden pankeissa ja seurata vähemmän merkittävien pankkien valvontaa, josta vastaavat edelleen kansalliset valvontaviranomaiset. EKP:n pankkivalvonta ja Bulgarian ja Kroatian keskuspankit ovat tehneet hyvin tiivistä yhteistyötä varmistaakseen, että kansallisten valvontaviranomaisten liittyminen yhteiseen valvontamekanismiin onnistuu saumattomasti.[6]

Englanninkielisen lähentymisraportin seitsemästä luvusta neljä ensimmäistä on suomennettu. Luvussa 2 käsitellään taloudellisen ja oikeudellisen lähentymisen arvioinnissa käytettyä menetelmää. Luvussa 3 luodaan yleiskatsaus taloudellisen lähentymisen keskeisiin osa-alueisiin tarkasteltavissa maissa. Tärkeimmät arviointitulokset esitetään maittaisissa yhteenvedoissa luvussa 4. Luvussa 5 (ei suomennettu) arvioidaan yksityiskohtaisemmin taloudellista lähentymistä tarkasteltavina olevissa seitsemässä jäsenvaltiossa. Luvussa 6 (ei suomennettu) käydään läpi lähentymisindikaattorit sekä niiden laskennassa käytetyt tilastolliset menetelmät. Luvussa 7 (ei suomennettu) tarkastellaan, onko maiden kansallinen lainsäädäntö, keskuspankin perussääntö mukaan luettuna, sopusoinnussa Euroopan unionin toiminnasta tehdyn sopimuksen artiklojen 130 ja 131 kanssa.

2 Arviointimenetelmä

2.1 Taloudellinen lähentyminen

EKP arvioi euron käyttöönottoon valmistautuvien jäsenvaltioiden taloudellista lähentymistä kaikissa lähentymisraporteissaan samalla menetelmällä. Menetelmän pohjana ovat perussopimuksen määräykset, joita EKP soveltaa tarkastellessaan hintojen, julkisen talouden rahoitusaseman ja velkasuhteen, valuuttakurssien sekä pitkien korkojen kehitystä sekä muita taloudellisen yhdentymisen ja lähentymisen kannalta merkityksellisiä tekijöitä. Lisäksi tarkastellaan monia mennyttä ja tulevaa kehitystä kuvaavia talouden indikaattoreita, joiden avulla lähentymisen kestävyyttä voidaan arvioida tarkemmin. Arviointia on parannettu vuosien varrella monin tavoin. Arviointiprosessissa saadaan tärkeää tietoa jäsenvaltioiden tilanteesta, mikä auttaa varmistamaan, että liittyminen euroalueeseen etenee mahdollisimman sujuvasti. Kehikoissa 1–5 käydään lyhyesti läpi oikeudelliset määräykset ja selostetaan yksityiskohtaisemmin, miten EKP soveltaa niitä.

Raporttia laadittaessa on jatkuvuuden ja tasavertaisen kohtelun varmistamiseksi nojauduttu EKP:n (ja sen edeltäjän, Euroopan rahapoliittisen instituutin EMIn) aiemmissa raporteissa noudatettuihin periaatteisiin. Etenkin lähentymiskriteerien soveltamisessa ja tulkinnassa on tiettyjä johtavia periaatteita. Ensinnäkin yksittäisiä kriteerejä on tulkittu ja sovellettu tiukasti, sillä kriteerien ensisijainen tarkoitus on varmistaa, että euroalueeseen otetaan vain sellaisia jäsenvaltioita, joiden taloudelliset olot edistävät hintavakautta ja euroalueen yhtenäisyyttä. Toiseksi lähentymiskriteerit muodostavat yhtenäisen ja eheän kokonaisuuden, ja jokaisen kriteerin on täytyttävä. Perussopimuksessa kriteerit on esitetty yhdenvertaisina eikä niitä ole asetettu tärkeysjärjestykseen. Kolmanneksi lähentymiskriteerien on täytyttävä arviointihetken tietojen perusteella. Neljänneksi lähentymiskriteereitä tulisi soveltaa johdonmukaisesti, avoimesti ja selkeästi. Lisäksi lähentymiskriteerien täyttymisen arvioinnissa on olennaisen tärkeää kiinnittää huomiota lähentymisen kestävyyteen. Lähentymisessä on onnistuttava pysyvästi eikä vain tiettynä ajankohtana, joten maaraporteissa tarkastellaan erikseen lähentymisen kestävyyttä.

Arvioitavien maiden talouskehitystä tarkastellaan takautuvasti, periaatteessa kymmenen edellisen vuoden ajalta. Näin voidaan suhteellisen hyvin päätellä, missä määrin saavutettu edistys johtuu aidoista rakenteellisista muutoksista, ja se auttaa arvioimaan taloudellisen lähentymisen kestävyyttä.

Myös tulevaa kehitystä arvioidaan jonkin verran. Suotuisan talouskehityksen kestävyys riippuu olennaisesti siitä, reagoidaanko talouspolitiikassa nykyisiin ja tuleviin haasteisiin oikealla ja kestävällä tavalla. Lisäksi vahva hallinto, vakaat laitokset ja kestävä julkinen talous ovat tärkeä tuki tuotannon kestävälle kasvulle keskipitkällä ja pitkällä aikavälillä. Taloudellisen lähentymisen kestävyys riippuu ennen kaikkea siitä, miten vahvalla pohjalla talous on, miten hyvin se selviytyy kriiseistä, ovatko yhteiskunnalliset laitokset vakaita ja harjoitetaanko euron käyttöönoton jälkeen asianmukaista politiikkaa.

Arviointimenetelmää sovelletaan erikseen kuhunkin tarkasteltavista seitsemästä jäsenvaltiosta. Maaraportteja, joissa käsitellään kunkin jäsenvaltion kehitystä, tulee perussopimuksen artiklan 140 mukaisesti tarkastella erikseen.

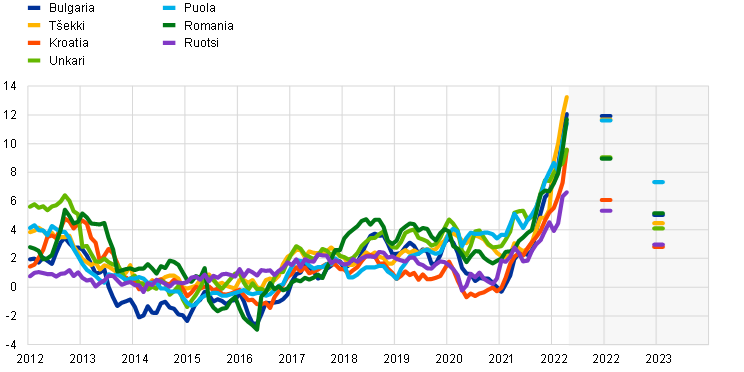

Tämän lähentymisraportin tilastot perustuvat 25.5.2022 käytettävissä olleisiin tietoihin. Lähentymiskriteereitä sovellettaessa käytetyt tilastotiedot on toimittanut Euroopan komissio (ks. englanninkielisen raportin luku 6 sekä taulukot ja kuviot). EKP osallistuu valuuttakursseja ja pitkiä korkoja koskevien tietojen kokoamiseen. Hintavakauskriteerin ja korkokriteerin tarkastelujaksoksi on yhdessä Euroopan komission kanssa valittu ajanjakso toukokuusta 2021 huhtikuuhun 2022. Valuuttakurssien tarkastelujaksona on 26.5.2020–25.5.2022. Tiedot julkisen talouden rahoitusasemista ulottuvat vuoteen 2021. Lisäksi on otettu huomioon eri lähteistä saatuja ennusteita, tarkasteltavan jäsenvaltion tuorein lähentymisohjelma sekä muita tietoja, jotka ovat tärkeitä lähentymisen kestävyyden kannalta. Aineistossa ovat mukana Euroopan komission kevään 2022 talousennuste, joka julkistettiin 16.5.2022, ja varoitusmekanismia koskeva vuoden 2022 kertomus[7], joka julkistettiin 24.11.2021. EKP:n yleisneuvosto hyväksyi lähentymisraportin 27.5.2022.

Tässä lähentymisraportissa ei ole otettu kattavasti huomioon Venäjän ja Ukrainan sodan vaikutusta lähentymiseen. On liian varhaista arvioida, miten vaikutukset näkyvät eri maiden lähentymiskehityksessä. Tulevaa lähentymiskehitystä on nyt erityisen vaikeaa ennakoida. Lopullinen vaikutus paljastuu vasta sodan jälkeen.

Kehikossa 1 käydään läpi hintakehitystä koskevia oikeudellisia määräyksiä ja kuvataan, miten EKP soveltaa niitä.

Kehikko 1

Hintakehitys

1. Perussopimuksen määräykset

Perussopimuksen artiklan 140 kohdan 1 ensimmäisessä luetelmakohdassa edellytetään, että lähentymisraportissa arvioidaan kestävän lähentymisen korkean tason saavuttamista kussakin jäsenvaltiossa seuraavan kriteerin perusteella:

”hintatason korkeatasoisen vakauden toteutuminen; tämä on ilmeistä, jos rahanarvon alenemisaste on lähellä korkeintaan kolmen hintatason vakaudessa parhaiten suoriutuneen jäsenvaltion vastaavaa astetta”.

Lähentymisperusteita koskevan pöytäkirjan (N:o 13) artiklassa 1 määrätään seuraavaa:

”Euroopan unionin toiminnasta tehdyn sopimuksen 140 artiklan 1 kohdan ensimmäisessä luetelmakohdassa tarkoitetulla hintatason vakauden arviointiperusteella tarkoitetaan, että jäsenvaltio on saavuttanut kestävän hintatason vakauden ja tarkasteluajankohtaa edeltävän vuoden aikana todetun keskimääräisen rahanarvon alenemisasteen, joka ylittää enintään 1,5 prosentilla enintään kolmen hintatason vakaudessa parhaiten suoriutuneen jäsenvaltion vastaavaan asteen. Rahanarvon aleneminen lasketaan kuluttajahintaindeksin avulla yhtäläisin perustein ottaen huomioon kansallisten määritelmien erot.”

2. Perussopimuksen määräysten soveltaminen

Tässä raportissa EKP soveltaa edellä mainittuja määräyksiä seuraavalla tavalla:

Ensiksikin ”tarkasteluajankohtaa edeltävän vuoden aikana todetun keskimääräisen rahanarvon alenemisasteen” määrittämisessä inflaatiovauhti on laskettu yhdenmukaistetun kuluttajahintaindeksin (YKHI) toukokuusta 2021 huhtikuuhun 2022 ulottuneelta tarkastelujaksolta lasketun 12 kuukauden keskiarvon muutoksena edellisten 12 kuukauden keskiarvoon verrattuna. Inflaation mittaamiseen on kehitetty yhdenmukaistettu kuluttajahintaindeksi (YKHI), jotta hintavakautta koskevassa lähentymisen arvioinnissa käytettävät tiedot olisivat vertailukelpoisia keskenään (ks. englanninkielisen raportin osa 6.2).

Toiseksi viitearvon määrittämisessä tarvittavaa ”enintään kolmen hintatason vakaudessa parhaiten suoriutuneen jäsenvaltion” käsitettä on sovellettu käyttämällä Ranskan, Suomen ja Kreikan inflaatiovauhtien painottamatonta aritmeettista keskiarvoa. Ranskan inflaatiovauhti oli 3,2 %, Suomen 3,3 % ja Kreikan 3,6 %. Keskimääräiseksi inflaatiovauhdiksi saadaan siis 3,4 %, ja kun siihen lisätään 1,5 prosenttiyksikköä, viitearvoksi tulee 4,9 %. On syytä korostaa, että perussopimuksen mukaisesti kunkin maan inflaatiokehitystä tarkastellaan suhteessa muiden jäsenvaltioiden inflaatiokehitykseen. Hintavakauskriteerissä on siis otettu huomioon, että yleisesti vaikuttavat häiriöt (esimerkiksi raaka-aineiden maailmanmarkkinahintojen muutokset) voivat viedä inflaation hetkellisesti lukemiin, jotka eivät ole hintavakaustavoitteen mukaisia.

Maltan ja Portugalin inflaatiovauhteja tarkastelujaksolla pidettiin äärihavaintoina[8], joten niitä ei otettu huomioon viitearvon laskennassa. Huhtikuussa 2022 Maltan 12 kuukauden keskimääräinen inflaatiovauhti oli 2,1 % ja Portugalin 2,6 %. Molempien maiden inflaatiokehitys oli poikkeuksellisten tekijöiden vuoksi merkittävästi hitaampaa kuin muissa EU:n jäsenvaltioissa. Maltassa energian hintaa vakautettiin tukemalla valtion omistamaa energiayhtiötä ja laskemalla polttoaineiden valmisteveroa. Inflaatiokehitykseen vaikuttivat myös hintaindeksin laskentaan liittyvät tekijät. Vuonna 2020 kotitalouksien kulutuskorin koostumus muuttui koronaviruspandemian myötä tilapäisesti mutta merkittävästi, mikä johti suuriin muutoksiin joidenkin indeksin alaerien painoissa vuonna 2021. Pandemia vaikutti etenkin palvelujen hintakehitykseen. Portugalissa ero muiden euroalueen maiden inflaatiovauhtiin johtui pääasiassa energian ja palvelujen hintakehityksen vaimeudesta. Öljyn maailmanmarkkinahinnan ja muiden energiakustannusten nousu ei vaikuttanut energian hintaan Portugalissa yhtä paljon kuin muualla, ja palvelujen hintakehitystä jarrutti matkailupalvelujen kysynnän supistuminen.

Kunkin maan keskimääräistä YKHI-inflaatiota toukokuusta 2021 huhtikuuhun 2022 ulottuvalla vuoden pituisella tarkastelujaksolla verrataan kymmenen edellisen vuoden hintakehitykseen. Näin tarkasteltavien maiden hintakehityksen kestävyyttä voidaan arvioida yksityiskohtaisesti. Tässä yhteydessä tarkastellaan myös rahapolitiikkaa ja erityisesti sitä, onko hintavakauden saavuttaminen ja ylläpitäminen ollut rahapolitiikasta vastaavien viranomaisten pääasiallisena tavoitteena ja onko talouspolitiikalla edistetty tavoitteen saavuttamista. Lisäksi otetaan huomioon makrotaloudellisen ympäristön vaikutus inflaatiokehitykseen. Hintakehityksen arvioinnissa otetaan huomioon sekä kysyntä- että tarjontapuolen tekijät, kuten yksikkötyökustannusten ja tuontihintojen kehitys. Arvioinnissa siis tarkastellaan useampia erilaisia hintaindeksejä. Tulevien vuosien inflaatiokehitystä pyritään ennakoimaan esimerkiksi käymällä läpi keskeisten kansainvälisten organisaatioiden ja markkinaosapuolten inflaatioennusteita. Raportissa tuodaan esiin myös institutionaalisia ja rakenteellisia näkökohtia, joilla on merkitystä pyrittäessä säilyttämään hintavakauden kannalta otolliset olosuhteet euron käyttöönoton jälkeen.

Kehikossa 2 käydään läpi julkisen talouden kehitystä koskevia oikeudellisia määräyksiä ja kuvataan, miten EKP soveltaa niitä. Lisäksi kerrotaan julkista taloutta koskevista menettelyistä.

Kehikko 2

Julkisen talouden kehitys

1. Perussopimuksen määräykset ja muut oikeudelliset säännökset

Perussopimuksen artiklan 140 kohdan 1 toisessa luetelmakohdassa edellytetään, että lähentymisraportissa arvioidaan kestävän lähentymisen korkean tason saavuttamista kussakin jäsenvaltiossa seuraavan kriteerin perusteella:

”kestävä julkistalouden tilanne; tämä on ilmeistä, jos valtion julkisyhteisöjen talousarvioiden osalta on tilanne, jossa ei ole 126 artiklan 6 kohdassa tarkoitettua liiallista alijäämää”.

Lähentymisperusteita koskevan pöytäkirjan (N:o 13) artiklassa 2 määrätään seuraavaa:

”Mainitun sopimuksen 140 artiklan 1 kohdan toisessa luetelmakohdassa tarkoitettu julkistalouden tilannetta koskeva arviointiperuste merkitsee, ettei jäsenvaltiota tarkasteluajankohtana koske mainitun sopimuksen 126 artiklan 6 kohdassa tarkoitettu neuvoston päätös liiallisen alijäämän olemassaolosta kyseisessä jäsenvaltiossa.”

Perussopimuksen artiklassa 126 määrätään liiallisia alijäämiä koskevasta menettelystä. Artiklan 126 kohtien 2 ja 3 mukaan Euroopan komissio laatii kertomuksen, jos jäsenvaltio ei täytä julkisen talouden kurinalaisuutta koskevia vaatimuksia, erityisesti jos

- julkisen talouden ennakoidun tai toteutuneen alijäämän suhde BKT:hen ylittää viitearvon (joka liiallisia alijäämiä koskevasta menettelystä tehdyn pöytäkirjan mukaan on 3 % suhteessa BKT:hen), paitsi

- jos tämä suhde on pienentynyt merkittävästi ja jatkuvasti tasolle, joka on lähellä viitearvoa, tai vaihtoehtoisesti

- jos viitearvon ylittyminen on vain poikkeuksellista ja väliaikaista ja suhde pysyy lähellä viitearvoa.

- julkisen velan suhde BKT:hen ylittää viitearvon (joka liiallisia alijäämiä koskevasta menettelystä tehdyn pöytäkirjan mukaan on 60 % suhteessa BKT:hen), paitsi jos suhde pienenee riittävästi ja lähestyy riittävän nopeasti viitearvoa.

Euroopan komission kertomuksessa otetaan huomioon myös se, onko julkisen talouden alijäämä suurempi kuin julkiset investointimenot, sekä kaikki muut tärkeät tekijät, kuten jäsenvaltion keskipitkän aikavälin taloudellinen tilanne ja julkisen talouden rahoitusasema. Komissio voi laatia kertomuksen siitä huolimatta, että vaatimukset täyttyvät, jos se arvioi, että jäsenvaltiolle saattaa olla kehittymässä liiallinen alijäämä. Talous- ja rahoituskomitea antaa lausunnon Euroopan komission kertomuksesta. Lopuksi EU:n neuvosto päättää artiklan 126 kohdan 6 mukaisesti komission suosituksesta, kokonaistilanteen arvioituaan ja kyseisen jäsenvaltion mahdollisesti esittämät huomautukset huomioon ottaen määräenemmistöllä (ilman kyseistä jäsenvaltiota), onko jäsenvaltiolla liiallinen alijäämä.

Perussopimuksen artiklan 126 määräyksiä tarkennetaan neuvoston asetuksessa (EY) N:o 1467/97[9] (ja se muutosasetuksessa (EU) N:o 1177/2011[10]). Tarkennuksissa muun muassa

- vahvistetaan velka- ja alijäämäkriteerien tasavertaisuus määrittämällä, miten velkakriteeriä sovelletaan. Velkasuhteen korjaamiseen on kuitenkin varattu kolmen vuoden siirtymäkausi sellaisille jäsenvaltioille, joiden kohdalla ennen vuotta 2011 alkanut liiallisia ylijäämiä koskeva menettely on kumottu. Asetuksen artiklan 2 kohdassa 1a säädetään seuraavaa: Kun julkinen velka suhteessa bruttokansantuotteeseen ylittää viitearvon, sen katsotaan pienenevän riittävästi ja lähestyvän riittävän nopeasti viitearvoa, jos ero suhteessa viitearvoon on pienentynyt kolmen edellisen vuoden aikana keskimäärin kahdeskymmenesosan vuosittain (muutos niiden kolmen viimeisen vuoden ajalta, joilta tiedot ovat saatavissa). Velkaperusteen mukaista vaatimusta katsotaan myös noudatetun, jos ero komission talousarvioennusteiden mukaan pienenee vaaditusti kolmen vuoden jakson aikana. Velan supistamista koskevan vertailuarvon noudattamista arvioitaessa on huomioitava suhdannekierron vaikutus velan supistamisvauhtiin.

- eritellään ne merkitykselliset tekijät, jotka komissio ottaa huomioon laatiessaan perussopimuksen artiklan 126 kohdan 3 mukaista kertomusta. Ennen kaikkea asetuksessa määritellään seikat, jotka huomioidaan arvioitaessa keskipitkän aikavälin taloudellisen tilanteen, julkistalouden rahoitusaseman sekä valtion velka-aseman kehitystä (ks. muutetun asetuksen artiklan 2 kohta 3 ja jäljempänä oleva yksityiskohtainen selvitys EKP:n analyysista).

Hallitustenvälinen sopimus talous- ja rahaliiton vakaudesta, yhteensovittamisesta sekä ohjauksesta ja hallinnasta tuli voimaan 1.1.2013.[11] Sopimus pohjautuu muutettuun vakaus- ja kasvusopimukseen. Sopimuksen osastossa III (Finanssipoliittinen sopimus) on muun muassa sitova sääntö, jolla on tarkoitus varmistaa, että julkisen talouden rahoitusasema on tasapainossa tai ylijäämäinen. Sääntöä katsotaan noudatetun, jos julkisen talouden vuosittainen rakenteellinen rahoitusasema on maakohtaisen keskipitkän aikavälin tavoitteen mukainen siten, että BKT:hen suhteutettu (rakenteellinen) alijäämä on enintään 0,5 %. Jos velkasuhde on merkittävästi alle 60 % ja julkisen talouden pitkän aikavälin kestävyyttä uhkaavat riskit vähäisiä, keskipitkän aikavälin tavoitteena voi olla enimmillään 1 prosentin rakenteellinen alijäämä suhteessa BKT:hen. Sopimuksessa talous- ja rahaliiton vakaudesta, yhteensovittamisesta sekä ohjauksesta ja hallinnasta määrätään myös velan supistamista koskevasta vertailuarvosta, johon viitataan asetusta (EY) N:o 1467/97 muuttaneessa neuvoston asetuksessa (EU) N:o 1177/2011. Säännöt ja automaattinen korjausmekanismi, joka otetaan käyttöön tavoitteista poikettaessa, on allekirjoittajamaissa lisättävä perustuslakiin tai vastaavan tasoisiin vuotuista talousarviota koskevaa lakia ylempiin säädöksiin.

2. Perussopimuksen määräysten soveltaminen

Lähentymistä arvioidessaan EKP esittää näkemyksensä julkisen talouden kehityksestä. Voidakseen arvioida julkisen talouden kestävyyttä EKP tutkii tärkeimpiä julkisen talouden indikaattoreita vuodesta 2012 vuoteen 2021 sekä tarkastelee julkisen talouden näkymiä ja haasteita kiinnittäen erityistä huomiota alijäämän ja julkisen velan kehityksen keskinäiseen yhteyteen. Arvioidessaan koronaviruspandemian vaikutusta julkisen talouden kehitykseen EKP ottaa huomioon vakaus- ja kasvusopimuksen yleisen poikkeuslausekkeen, joka aktivoitiin 20.3.2020. Neuvoston asetuksen (EY) N:o 1466/97[12] (sellaisena kuin se on muutettuna) artiklan 5 kohdassa 1 ja artiklan 9 kohdassa 1 säädetään ennaltaehkäisevään osaan liittyen seuraavaa: ”Jäsenvaltioiden voidaan sallia tilapäisesti poiketa [...] julkistalouden keskipitkän aikavälin tavoitteeseen tähtäävältä sopeuttamisuralta [...] euroalueen tai koko unionin talouden vakavassa taantumassa edellyttäen, että tämä ei vaaranna julkistalouden keskipitkän aikavälin kestävyyttä”. Neuvoston asetuksen (EY) N:o 1467/97 artiklan 3 kohdassa 5 säädetään korjaavaan osaan liittyen seuraavaa: ”Jos euroalueen tai koko unionin talous on vakavassa taantumassa, neuvosto voi myös päättää antaa komission suosituksesta perussopimuksen 126 artiklan 7 kohdan nojalla tarkistetun suosituksen edellyttäen, että tämä ei vaaranna julkisen talouden kestävyyttä keskipitkällä aikavälillä” ja artiklan 5 kohdassa 2 vastaavasti: ”Jos euroalueen tai koko unionin talous on vakavassa taantumassa, neuvosto voi myös päättää antaa komission suosituksesta perussopimuksen 126 artiklan 9 kohdan nojalla tarkistetun vaatimuksen edellyttäen, että tämä ei vaaranna julkisen talouden kestävyyttä keskipitkällä aikavälillä”. EKP myös laatii analyysin kansallisen talousarviokehyksen tehokkuudesta neuvoston asetuksen (EY) N:o 1467/97 artiklan 2 kohdan 3 alakohdan b ja neuvoston direktiivin 2011/85/EU[13] mukaisesti. Toisin kuin komissiolla, EKP:llä ei ole virallista asemaa Euroopan unionin toiminnasta tehdyn sopimuksen artiklan 126 mukaisessa liiallisia alijäämiä koskevassa menettelyssä. EKP:n raportissa todetaan vain, onko maa liiallisia alijäämiä koskevan menettelyn kohteena.

Perussopimuksessa edellytetään, että velkasuhde, joka ylittää 60 % suhteessa BKT:hen, ”pienenee riittävästi ja lähestyy riittävän nopeasti viitearvoa”, joten EKP tarkastelee velkasuhteen aikaisempia ja nykyisiä kehityssuuntia. EKP myös arvioi velan kestävyyttä niissä maissa, joiden velkasuhde ylittää viitearvon, ja ottaa huomioon Euroopan komission tuoreimman arvion neuvoston asetuksen (EY) N:o 1467/97 artiklan 2 kohdassa 1a mainitun velan supistamista koskevan vertailuarvon noudattamisesta.

Julkisen talouden kehityksen arviointi perustuu Euroopan kansantalouden tilinpitojärjestelmän 2010 mukaisiin tietoihin (ks. englanninkielisen raportin luku 6). Useimmat tässä raportissa esitetyt luvut on saatu Euroopan komissiolta huhtikuussa 2022. Mukana ovat julkisen talouden rahoitusasemia koskevat tiedot vuodesta 2012 vuoteen 2021 sekä komission ennusteet vuosiksi 2022–2023.

Julkisen talouden kestävyyttä arvioitaessa tarkasteluvuoden 2021 lukuja tarkastellaan suhteessa jäsenvaltion kehitykseen edellisten kymmenen vuoden aikana. Ensin katsotaan, miten alijäämäsuhde on kehittynyt. Vuotuisen alijäämäsuhteen muutokseen vaikuttavat monenlaiset tekijät, jotka voidaan jaotella suhdannekehityksen vaikutusta edustaviin ”suhdannetekijöihin” sekä ”ei-suhdannetekijöihin”. Jälkimmäisten katsotaan usein kuvaavan finanssipolitiikan rakenteellisten ja pysyvien muutosten vaikutuksia. Tässä raportissa ei-suhdannetekijöitä kuvaavia lukuja ei kuitenkaan välttämättä voi tulkita yksinomaan rakenteellisiksi muutoksiksi julkisen talouden rahoitusasemassa, sillä niissä on mukana myös poliittisten toimenpiteiden ja erityistekijöiden väliaikaisia vaikutuksia budjettitasapainoon. Potentiaaliseen tuotantoon ja sen kasvuun liittyvä epävarmuus tekee rakenteellisen rahoitusaseman koronapandemian aikaisten muutosten arvioinnista erityisen hankalaa.

Seuraavaksi arvioidaan, miten BKT:hen suhteutettu julkisen talouden velka on kehittynyt, ja tutkitaan sen kehitykseen vaikuttaneita tekijöitä: nimellisen BKT:n kasvuvauhdin ja korkojen välistä eroa, perusjäämää sekä alijäämä-velkaoikaisua. Näin voidaan saada lisätietoa siitä, missä määrin makrotaloudellinen ympäristö ja etenkin BKT:n kasvun ja korkojen yhteisvaikutus ovat vaikuttaneet velan kehitykseen. Perusjäämän perusteella voidaan myös saada tietoa rakenteellisen rahoitusaseman ja suhdannekehityksen vaikutuksesta, ja alijäämä-velkaoikaisu kertoo erityistekijöiden vaikutuksesta. Lisäksi tarkastellaan julkisen velan rakennetta ja erityisesti lyhytaikaisten ja valuuttamääräisten velkojen osuutta ja kehitystä. Näiden velkojen osuus ja julkisen talouden velkasuhde kertovat, kuinka herkkä julkisen talouden rahoitusasema on valuuttakurssien ja korkojen muutoksille.

Tulevaa kehitystä arvioidaan kansallisten budjettisuunnitelmien ja Euroopan komission tuoreiden, vuosia 2022–2023 koskevien ennusteiden pohjalta, ja huomioon otetaan myös lähentymisohjelmassa esitetty finanssipolitiikan keskipitkän aikavälin strategia. Arvioinnin kohteena ovat myös vakaus- ja kasvusopimuksen mukaisen keskipitkän aikavälin tavoitteen saavuttamisennuste sekä velkasuhteen kehitysnäkymät nykyisen finanssipolitiikan valossa. Koronaviruspandemian vuoksi aktivoitu vakaus- ja kasvusopimuksen yleinen poikkeuslauseke sallii poikkeamat julkistalouden keskipitkän aikavälin tavoitteen mukaiselta sopeutusuralta (ks. kehikko 2). Lisäksi korostetaan pitkän aikavälin haasteita julkisen talouden rahoitusaseman kestävyydelle sekä aloja, joilla vakauttaminen on tarpeen. Erityistä huomiota kiinnitetään rahastoimattomiin julkisiin eläkejärjestelmiin ja väestörakenteen muutoksen vaikutukseen sekä valtioiden vastuusitoumuksiin. Aiemman käytännön mukaisesti analyysi kattaa useimmat neuvoston asetuksen (EY) N:o 1467/97 artiklan 2 kohdassa 3 mainitut merkitykselliset tekijät (ks. kehikko 2).

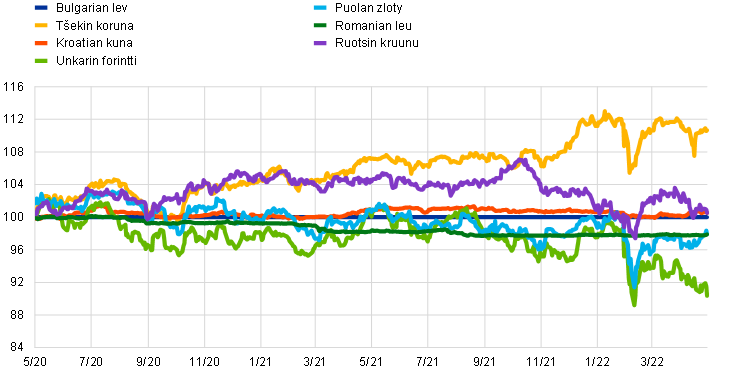

Kehikossa 3 käydään läpi valuuttakurssikehitystä koskevia oikeudellisia määräyksiä ja kuvataan, miten EKP soveltaa niitä.

Kehikko 3

Valuuttakurssikehitys

1. Perussopimuksen määräykset

Perussopimuksen artiklan 140 kohdan 1 kolmannessa luetelmakohdassa edellytetään, että lähentymisraportissa arvioidaan kestävän lähentymisen korkean tason saavuttamista kussakin jäsenvaltiossa seuraavan kriteerin perusteella:

”Euroopan valuuttajärjestelmän valuuttakurssimekanismissa määrättyjen tavanomaisten vaihteluvälien noudattaminen ainakin kahden vuoden ajan siten, ettei valuutan ulkoista arvoa ole alennettu suhteessa euroon”.

Lähentymisperusteita koskevan pöytäkirjan (N:o 13) artiklassa 3 määrätään seuraavaa:

”Mainitun sopimuksen 140 artiklan 1 kohdan kolmannessa luetelmakohdassa tarkoitettu Euroopan valuuttajärjestelmän valuuttakurssijärjestelmään osallistumista koskeva arviointiperuste merkitsee, että jäsenvaltio on noudattanut Euroopan valuuttajärjestelmän valuuttakurssijärjestelmässä määrättyjä tavanomaisia vaihteluvälejä ilman, että sillä on ollut merkittäviä paineita, ainakin kahtena viimeisenä tarkasteluajankohtaa edeltävänä vuotena. Erityisesti jäsenvaltio ei ole omasta aloitteestaan alentanut valuutan kahdenvälistä keskusarvoa suhteessa euroon samana aikana.”

2. Perussopimuksen määräysten soveltaminen

Valuuttakurssin vakautta arvioidessaan EKP tutkii, onko maa osallistunut ERM II:een (valuuttakurssimekanismi ERM:n tilalle tuli tammikuussa 1999 ERM II) ainakin kahden vuoden ajan ennen tarkasteluajankohtaa ilman merkittäviä paineita ja erityisesti siten, ettei valuutan ulkoista arvoa ole alennettu suhteessa euroon. Silloinkin kun osallistumisaika on ollut lyhyempi, valuuttakurssikehityksen tarkastelujakso on kahden vuoden pituinen.

Arvioitaessa valuuttakurssin vakautta suhteessa euroon seurataan erityisesti, onko se ollut lähellä ERM II:n keskuskurssia. Kuten ennenkin, arvioinnissa pyritään ottamaan huomioon mahdollisesti valuuttakurssin vahvistumiseen johtaneita tekijöitä. Valuuttakurssin vaihteluvälin suuruus ERM II:ssa ei vaikuta valuuttakurssin vakautta koskevan kriteerin noudattamisen arviointiin.

”Merkittävien paineiden” esiintymistä arvioitaessa on yleensä 1) tutkittu, kuinka paljon valuuttakurssi on poikennut ERM II:n keskuskurssista suhteessa euroon, 2) käytetty indikaattoreina mm. valuuttakurssin heilahtelua suhteessa euroon ja lyhyiden korkojen eroja euroalueen korkotasoon nähden, 3) otettu huomioon valuuttainterventioiden mahdollinen vaikutus sekä 4) otettu huomioon kansainvälisten rahoitustukiohjelmien mahdollinen merkitys valuuttojen vakautumisessa.

Tässä raportissa valuuttakurssikehityksen tarkastelujaksona on 26.5.2020–25.5.2022. Tarkastellut kahdenväliset valuuttakurssit ovat EKP:n virallisia viitekursseja (ks. englanninkielisen raportin luku 6).

Sen lisäksi, että raportissa tarkastellaan ERM II:een osallistumista ja nimellisen valuuttakurssin kehitystä suhteessa euroon, siinä käsitellään lyhyesti tämänhetkisen valuuttakurssin kestävyyttä. Kestävyyttä arvioitaessa tutkitaan, miten reaalinen efektiivinen valuuttakurssi on kehittynyt, sekä tarkastellaan vaihtotasetta, pääomatasetta ja rahoitustasetta maksutaseessa. Niin ikään analysoidaan ulkomaisen bruttovelan sekä ulkomaisen nettovarallisuuden kehitystä pitkällä aikavälillä. Valuuttakurssikehitystä koskevassa raportin osassa tarkastellaan lisäksi indikaattoreita, joilla voidaan mitata maan integroitumista euroalueen yhteyteen. Tätä arvioitaessa tarkastellaan sekä ulkomaankauppaa (vientiä ja tuontia) että rahoitusmarkkinoiden yhdentymistä. Lisäksi mainitaan tarvittaessa, onko maa saanut kahden vuoden tarkastelujakson aikana likviditeettitukea keskuspankilta tai maksutasetukea joko kahdenvälisesti tai monenvälisesti Kansainvälisen valuuttarahaston (IMF:n) ja/tai EU:n välityksellä, riippumatta siitä, onko tukea todella käytetty vai onko sitä pyydetty varmuuden vuoksi. Myös esimerkiksi IMF:n Flexible Credit Line -luottojärjestelyyn liittyvät varmuusjärjestelyt on otettu mukaan.

Kehikossa 4 käydään läpi pitkien korkojen kehitystä koskevia oikeudellisia määräyksiä ja kuvataan, miten EKP soveltaa niitä.

Kehikko 4

Pitkien korkojen kehitys

1. Perussopimuksen määräykset

Perussopimuksen artiklan 140 kohdan 1 neljännessä luetelmakohdassa edellytetään, että lähentymisraportissa arvioidaan kestävän lähentymisen korkean tason saavuttamista kussakin jäsenvaltiossa seuraavan kriteerin perusteella:

”jäsenvaltion, jota koskee poikkeus, saavuttaman lähentymisen ja jäsenvaltion valuuttakurssimekanismiin osallistumisen pysyvyys, sellaisena kuin se ilmenee pitkän aikavälin korkokantojen tasossa.”

Lähentymisperusteita koskevan pöytäkirjan (N:o 13) artiklassa 4 määrätään seuraavaa:

”Mainitun sopimuksen 140 artiklan 1 kohdan neljännessä luetelmakohdassa tarkoitettu korkokantojen lähentymisperuste tarkasteluajankohtaa edeltävänä vuotena merkitsee, että jäsenvaltion pitkän aikavälin korkokantojen keskimääräinen nimellistaso on enintään kaksi prosenttiyksikköä korkeampi verrattuna enintään kolmen hintatason vakaudessa parhaiten suoriutuneen jäsenvaltion vastaavaan tasoon. Korkokantojen taso lasketaan jäsenvaltioiden pitkän aikavälin obligaatioiden ja vastaavien arvopapereiden perusteella ottaen huomioon kansallisten määrittelyjen erot.”

2. Perussopimuksen määräysten soveltaminen

Tässä raportissa EKP soveltaa edellä mainittuja määräyksiä seuraavalla tavalla:

Jotta saataisiin selville ”pitkän aikavälin korkokantojen keskimääräinen nimellistaso” ”tarkasteluajankohtaa edeltävänä vuotena”, pitkä korko lasketaan aritmeettisena keskiarvona viimeiseltä kahdentoista kuukauden jaksolta, jolta on saatavilla YKHI-tilastot. Raportissa käytetty pitkien korkojen tarkastelujakso ulottuu toukokuusta 2021 huhtikuuhun 2022, kuten hintavakauskriteerin tarkastelujaksokin.

Viitearvon määrittämisessä tarvittavaa ”enintään kolmen hintatason vakaudessa parhaiten suoriutuneen jäsenvaltion” käsitettä on sovellettu käyttämällä samojen kolmen maan pitkien korkojen painottamatonta aritmeettista keskiarvoa, joita käytettiin hintavakautta koskevan lähentymiskriteerin viitearvon laskennassa (ks. kehikko 1). Tämän raportin tarkastelujaksolla kolmen hintavakauden suhteen parhaiten suoriutuneen maan pitkät korot olivat 0,3 % (Ranska), 0,2 % (Suomi) ja 1,4 % (Kreikka). Keskikoroksi saadaan siis 0,6 %, ja kun siihen lisätään 2 prosenttiyksikköä, viitearvoksi tulee 2,6 %. Korkotiedot perustuvat lähentymisen arviointia varten kehitettyihin yhdenmukaistettuihin pitkiin korkoihin (ks. englanninkielisen raportin luku 6).

Kuten edellä mainittiin, perussopimuksessa todetaan, että lähentymisen ”pysyvyys [...] ilmenee pitkän aikavälin korkokantojen tasossa”. Sen vuoksi toukokuusta 2021 huhtikuuhun 2022 ulottuvan tarkastelujakson korkokehitystä arvioitaessa otetaan huomioon pitkien korkojen kehitys kymmenen edellisen vuoden aikana (tai aikana, jolta tiedot ovat saatavilla) ja tärkeimmät tekijät, jotka vaikuttivat eroihin suhteessa euroalueen keskimääräisiin pitkiin korkoihin. Tarkastelujakson aikana euroalueen keskimääräisiin pitkiin korkoihin ovat osaltaan voineet vaikuttaa suuret riskipreemiot useissa euroalueen maissa. Sen vuoksi korkoja verrataan myös AAA-luokituksen saaneiden euroalueen maiden pitkien valtion joukkolainojen tuottoihin. Analyysin taustaksi raportissa on myös tietoa rahoitusmarkkinoiden koosta ja kehityksestä. Tiedot perustuvat kolmeen indikaattoriin (yritysten liikkeeseen laskemien velkapaperien kanta, noteerattujen osakkeiden kokonaismarkkina-arvo ja rahalaitosten yksityiselle sektorille myöntämät kotimaiset luotot), joilla yhdessä mitataan rahoitusmarkkinoiden kokoa.

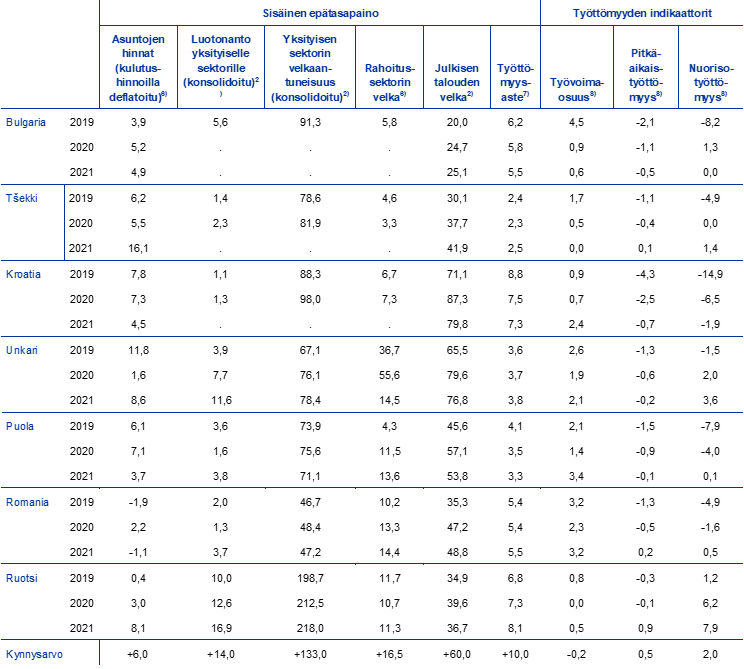

Perussopimuksen artiklan 140 kohdassa 1 edellytetään, että raportissa otetaan vielä huomioon muita merkityksellisiä tekijöitä (ks. kehikko 5). Artiklan 121 kohdan 6 mukaisesti on otettu käyttöön tehostettu talouspolitiikan ohjausjärjestelmä, joka tuli voimaan 13.12.2011 ja jolla on tarkoitus turvata jäsenvaltioiden talouspolitiikan tiiviimpi yhteensovittaminen ja niiden taloudellisen suorituskyvyn jatkuva lähentyminen. Kehikossa 5 käydään lyhyesti läpi näitä sääntöjä ja selostetaan, miten EKP ottaa mainitut tekijät huomioon lähentymisprosessin arvioinnissa.

Kehikko 5

Muut merkitykselliset tekijät

1. Perussopimuksen määräykset ja muut oikeudelliset säännökset

Perussopimuksen artiklan 140 kohdassa 1 on seuraava vaatimus: ”Komission ja Euroopan keskuspankin kertomuksissa otetaan huomioon myös markkinoiden yhdentymisen tulokset, vaihtotaseiden tasapainon tilanne ja kehitys sekä yksikkötyökustannusten ja muiden hintaosoittimien kehityksen tarkastelu.”

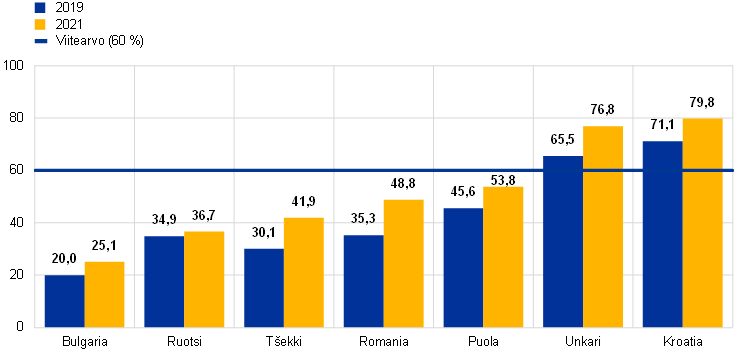

EKP ottaa huomioon EU:n talouden ohjausjärjestelmää koskevan lainsäädäntöpaketin, joka tuli voimaan 13.12.2011. Euroopan parlamentti ja EU:n neuvosto hyväksyivät Euroopan unionin toiminnasta tehdyn sopimuksen artiklan 121 kohdissa 3 ja 4 tarkoitetulle monenväliselle valvontamenettelylle yksityiskohtaiset säännöt artiklan 121 kohdan 6 mukaisesti. Säännöt hyväksyttiin ”jäsenvaltioiden talouspolitiikan tiiviimmän yhteensovittamisen ja niiden taloudellisen suorituskyvyn jatkuvan lähentymisen” turvaamiseksi (ks. artiklan 121 kohta 3), sillä talous- ja rahaliiton ”ensimmäisen kymmenvuotiskauden toiminnasta olisi otettava oppia ja unionissa olisi parannettava etenkin talouden ohjausjärjestelmää, jonka on perustuttava jäsenvaltioiden voimakkaampaan sitoutumiseen”.[14] Lainsäädäntöpaketilla luotiin tehostettu valvontajärjestelmä, jonka tarkoituksena on estää liiallisen makrotalouden epätasapainon syntyminen ja auttaa EU:n jäsenvaltioita laatimaan korjaussuunnitelmia, ennen kuin olemassa oleva epätasapaino pääsee juurtumaan. Tämä makrotalouden epätasapainoa koskeva menettely sisältää sekä ennaltaehkäisevän että korjaavan osan, ja kaikki EU:n jäsenvaltiot ovat menettelyssä mukana, jolleivät ne kuulu johonkin ehdolliseen kansainväliseen rahoitustukiohjelmaan, jossa niiden taloutta jo valvotaan tarkasti. Menettelyyn kuuluu myös varoitusjärjestelmä, jonka avulla epätasapaino voidaan havaita ajoissa. Järjestelmän pohjana ovat kaikista EU:n jäsenvaltioista koottava selkeä tulostaulu, joka sisältää epätasapainon indikaattoreita ja niiden kynnysarvot, sekä talousanalyysiin perustuva arvio. Arviossa otetaan huomioon muun muassa nimellinen ja todellinen lähentyminen euroalueella ja sen ulkopuolella.[15] Makrotalouden epätasapainoa arvioitaessa olisi otettava huomioon sen vakavuus ja mahdolliset vaikutukset taloudessa ja rahoitusmarkkinoilla, sillä kerrannaisvaikutukset voivat pahentaa unionin talouden haavoittuvuutta ja uhata talous- ja rahaliiton moitteetonta toimintaa.[16]

2. Perussopimuksen määräysten soveltaminen

Perussopimuksen artiklan 140 kohdassa 1 tarkoitettuja muita tekijöitä tarkastellaan aiempaa käytäntöä noudattaen englanninkielisen raportin luvussa 5. Kutakin kehikoiden 1–4 lähentymiskriteeriä käsitellään oman otsikkonsa alla. Luvussa 3 esitetään lisäksi tulostaulun indikaattorit kaikista tässä raportissa tarkasteltavista maista ja suhteutetaan ne kynnysarvoihin. Näin varmistetaan, että lukija saa kaikki saatavilla olevat makrotalouden ja rahoitusjärjestelmän epätasapainon havaitsemisen kannalta merkittävät tiedot. Epätasapaino voi vaikeuttaa kestävän lähentymisen korkean tason saavuttamista. Jos EU:n jäsenvaltio, jota koskee poikkeus, on liiallista epätasapainoa koskevan menettelyn kohteena, sen ei suoranaisesti voida katsoa saavuttaneen perussopimuksen artiklan 140 kohdassa 1 tarkoitettua kestävän lähentymisen korkeaa tasoa.

2.2 Kansallisen lainsäädännön sopusointuisuus perussopimusten kanssa

2.2.1 Johdanto

Perussopimuksen artiklan 140 kohdassa 1 edellytetään, että EKP (ja Euroopan komissio) antaa neuvostolle kertomuksia jäsenvaltioiden, joita koskee poikkeus, edistymisestä talous- ja rahaliiton toteuttamiseen liittyvien velvollisuuksiensa täyttämisessä vähintään joka toinen vuosi tai sellaisen jäsenvaltion pyynnöstä, jota koskee poikkeus. Kertomuksissa on tarkasteltava, onko kunkin jäsenvaltion kansallinen lainsäädäntö, kansallisen keskuspankin perussääntö mukaan luettuna, sopusoinnussa perussopimuksen artiklojen 130 ja 131 kanssa sekä asiaa koskevien EKPJ:n perussäännön artiklojen kanssa. Tästä velvoitteesta, joka perussopimuksessa asetetaan niille jäsenvaltioille, joita koskee poikkeus, käytetään myös nimitystä ”oikeudellinen lähentyminen”.

EKP:n oikeudellista lähentymistä koskeva arviointi ei rajoitu kansallisen lainsäädännön sanamuodon muodolliseen arviointiin, vaan EKP voi myös arvioida, sovelletaanko asianomaisia säännöksiä perussopimusten ja EKPJ:n perussäännön tarkoituksen mukaisesti. EKP seuraa erityisen tarkasti merkkejä jäsenvaltioiden kansallisten keskuspankkien päätöksentekoelimiin kohdistuvasta painostuksesta, joka olisi keskuspankin riippumattomuuden osalta ristiriidassa perussopimuksen tarkoituksen kanssa. EKP pitää myös kansallisten keskuspankkien päätöksentekoelinten joustavaa ja jatkuvaa toimintaa tarpeellisena. Tässä suhteessa jäsenvaltioiden asianomaisilla viranomaisilla on erityinen velvollisuus toteuttaa tarpeelliset toimenpiteet sen varmistamiseksi, että kansallisen keskuspankin päätöksentekoelimen jäsenen paikan vapautuessa uusi jäsen nimitetään oikea-aikaisesti.[17] Näin ollen EKP seuraa tilannetta tarkasti ennen kuin se antaa lopullisen myönteisen yleisarvion, jonka mukaan tietyn jäsenvaltion lainsäädäntö on perussopimuksen ja EKPJ:n perussäännön kanssa sopusoinnussa.

Jäsenvaltiot, joita koskee poikkeus, ja oikeudellinen lähentyminen

Bulgaria, Tšekki, Kroatia, Unkari, Puola, Romania ja Ruotsi, joiden kansallista lainsäädäntöä tässä raportissa tarkastellaan, ovat jäsenvaltioita, joita koskee poikkeus, eli ne eivät ole vielä ottaneet euroa käyttöön. Ruotsi sai sellaisen jäsenvaltion aseman, jota koskee poikkeus, Euroopan unionin neuvoston päätöksellä toukokuussa 1998.[18] Muiden mainittujen jäsenvaltioiden osalta liittymisehdoista tehtyjen asiakirjojen artikloissa 4[19] ja 5[20] määrätään, että jokainen uusi jäsenvaltio osallistuu talous- ja rahaliittoon liittymispäivästä alkaen perussopimuksen artiklassa 139 tarkoitettuna jäsenvaltiona, jota koskee poikkeus.

Tämä raportti ei koske Tanskaa, sillä se on erityisasemassa oleva jäsenvaltio, joka ei ole vielä ottanut euroa käyttöön. Eräistä Tanskaa koskevista määräyksistä tehdyssä perussopimusten liitteenä olevassa pöytäkirjassa (N:o 16) todetaan, että ottaen huomioon ilmoituksen, jonka Tanskan hallitus on tehnyt Euroopan unionin neuvostolle 3.11.1993, Tanskaa koskee poikkeus ja että menettely poikkeuksen kumoamiseksi voidaan käynnistää ainoastaan Tanskan aloitteesta. Koska perussopimuksen artiklaa 130 sovelletaan Tanskaan, Tanskan keskuspankin on täytettävä keskuspankin riippumattomuutta koskevat vaatimukset. EMI:n vuoden 1998 lähentymisraportissa tämä vaatimus todettiin täytetyksi. Tanskan lähentymistä ei ole arvioitu vuoden 1998 jälkeen sen erityisaseman vuoksi. Siihen saakka, kunnes Tanska ilmoittaa Euroopan unionin neuvostolle aikovansa ottaa euron käyttöön, Tanskan keskuspankin ei tarvitse oikeudellisesti integroitua eurojärjestelmään eikä Tanskan lainsäädäntöä tarvitse mukauttaa.

Oikeudellisen lähentymisen arvioinnin tarkoituksena on helpottaa Euroopan unionin neuvoston päätöstä siitä, mitkä jäsenvaltiot täyttävät talous- ja rahaliiton toteuttamiseen liittyvät velvollisuudet (perussopimuksen artiklan 140 kohta 1). Näillä edellytyksillä tarkoitetaan oikeudellisessa mielessä erityisesti keskuspankin riippumattomuutta ja kansallisten keskuspankkien oikeudellista integroitumista eurojärjestelmään.

Oikeudellisen lähentymisen arviointi

Oikeudellisen lähentymisen arvioinnissa noudatetaan yleisesti ottaen EKP:n ja EMIn aiempien oikeudellista lähentymistä koskevien raporttien rakennetta.[21]

Arvioitaessa sitä, onko kansallinen lainsäädäntö sopusoinnussa perussopimusten kanssa, otetaan huomioon ennen 25.3.2022 voimaantullut lainsäädäntö.

2.2.2 Mukautusten soveltamisala

Mukautettavat alueet

Niiden alueiden määrittämiseksi, joilla kansallista lainsäädäntöä on mukautettava, tutkitaan seuraavat seikat:

- kansallisen keskuspankin riippumattomuutta koskevien perussopimuksen (artikla 130) ja EKPJ:n perussäännön (artiklat 7 ja 14.2) määräysten noudattaminen,

- salassapitomääräysten (EKPJ:n perussäännön artikla 37) noudattaminen,

- keskuspankkirahoitusta (perussopimuksen artikla 123) ja erityisoikeuksia (perussopimuksen artikla 124) koskevien kieltojen noudattaminen,

- unionin oikeudessa edellytetyn euron yhtenäisen kirjoitustavan noudattaminen sekä

- kansallisten keskuspankkien oikeudellinen integroituminen eurojärjestelmään (erityisesti perussäännön artiklojen 12.1 ja 14.3 osalta).

”Sopusointu” vai ”yhdenmukaistaminen”

Euroopan unionin toiminnasta tehdyn sopimuksen artiklassa 131 määrätään, että kansallisen lainsäädännön on oltava ”sopusoinnussa” perussopimusten ja EKPJ:n perussäännön kanssa. Mahdolliset ristiriitaisuudet on siksi korjattava. Tämän velvoitteen noudattaminen on tarpeen riippumatta perussopimusten ja EKPJ:n perussäännön ensisijaisuudesta kansalliseen lainsäädäntöön nähden ja kulloisenkin ristiriitaisuuden luonteesta.

Vaatimus siitä, että kansallisen lainsäädännön on oltava ”sopusoinnussa”, ei tarkoita, että perussopimuksessa edellytettäisiin kansallisten keskuspankkien perussääntöjen ”yhdenmukaistamista” toisiinsa tai EKPJ:n perussääntöön nähden. Kansallisia erityispiirteitä saa edelleen olla, kunhan ne eivät loukkaa unionille peruuttamattomasti annettua yksinomaista toimivaltaa rahapolitiikan alalla. EKPJ:n perussäännön artiklassa 14.4 kansallisille keskuspankeille sallitaankin myös muita kuin EKPJ:n perussäännössä määrättyjä tehtäviä, kunhan ne eivät ole ristiriidassa EKPJ:n tavoitteiden ja tehtävien kanssa.[22] Tällaisia muita tehtäviä mahdollistavat säännökset ovat selkeä esimerkki tapauksista, joissa kansallisten keskuspankkien perussääntöjen sallitaan edelleen poiketa toisistaan. Ilmaisu ”sopusoinnussa” merkitseekin, että kansallista lainsäädäntöä ja kansallisen keskuspankin perussääntöä täytyy muuttaa siten, etteivät ne ole ristiriidassa perussopimusten ja EKPJ:n perussäännön kanssa ja että kansalliset keskuspankit integroituvat EKPJ:hin tarvittavalla tavalla. Erityisesti on muutettava kaikkia säännöksiä, jotka loukkaavat kansallisen keskuspankin riippumattomuutta koskevia perussopimuksen määräyksiä ja sen asemaa EKPJ:n erottamattomana osana. Tämän saavuttamiseksi ei siten ole riittävää nojautua yksinomaan unionin lainsäädännön ensisijaisuuteen kansalliseen lainsäädäntöön nähden.

Perussopimuksen artiklan 131 mukainen velvoite kattaa ainoastaan yhteensopimattomuuden perussopimusten ja EKPJ:n perussäännön kanssa. Myös unionin johdetun oikeuden kanssa ristiriidassa oleva kansallinen lainsäädäntö olisi kuitenkin mukautettava tähän johdettuun oikeuteen, jos kyseessä oleva johdettu oikeus on relevantti tässä lähentymisraportissa tarkasteltavien mukautettavien alueiden kannalta. Unionin lainsäädännön ensisijaisuus ei poista velvollisuutta mukauttaa kansallista lainsäädäntöä. Tämä yleisvaatimus ei perustu yksinomaan perussopimuksen artiklaan 131 vaan myös Euroopan unionin tuomioistuimen oikeuskäytäntöön.[23]

Perussopimuksissa ja EKPJ:n perussäännössä ei kummassakaan määrätä, millä keinoin kansallista lainsäädäntöä on mukautettava. Se voidaan tehdä sisällyttämällä kansalliseen lainsäädäntöön joko viittauksia perussopimuksiin ja EKPJ:n perussääntöön, sisällyttämällä siihen näiden määräyksiä siten, että niiden alkuperä mainitaan, poistamalla ristiriitaisuudet tai käyttämällä näitä menetelmiä yhdessä.

Jotta kansallisen lainsäädännön sopusointuisuus perussopimusten ja EKPJ:n perussäännön kanssa voidaan saavuttaa ja sitä voidaan ylläpitää, Euroopan unionin toimielinten ja jäsenvaltioiden on lisäksi muun muassa kuultava EKP:tä lakiehdotuksista EKP:n toimivaltaan kuuluvilla aloilla mainitun sopimuksen artiklan 127 kohdan 4 ja artiklan 282 kohdan 5 sekä perussäännön artiklan 4 mukaisesti. Jäsenmaiden viranomaisten velvollisuudesta kuulla Euroopan keskuspankkia suunnitelmista lainsäädännöksi 29.6.1998 tehdyssä neuvoston päätöksessä 98/415/EY[24] edellytetään nimenomaisesti, että jäsenvaltiot toteuttavat tarpeelliset toimenpiteet varmistaakseen tämän vaatimuksen noudattamisen.

2.2.3 Kansallisten keskuspankkien riippumattomuus

Keskuspankkien riippumattomuudesta on todettava, että EU:hun vuosina 2004, 2007 ja 2013 liittyneiden jäsenvaltioiden oli mukautettava kansallista lainsäädäntöään siten, että se oli perussopimuksen ja EKPJ:n perussäännön määräysten mukainen ja voimassa liittymisvuodesta riippuen 1.5.2004, 1.1.2007 tai 1.7.2013.[25] Ruotsi oli sen sijaan velvollinen saattamaan tarvittavat mukautukset voimaan EKPJ:n perustamiseen eli 1.6.1998 mennessä.

Keskuspankin riippumattomuus

EMI määritteli marraskuussa 1995 keskuspankin riippumattomuuden tunnusmerkit (joita kuvattiin sittemmin yksityiskohtaisesti vuoden 1998 lähentymisraportissa), jotka olivat tuolloin jäsenvaltioiden kansallisen lainsäädännön, erityisesti kansallisten keskuspankkien perussääntöjen, arvioinnin perustana. Keskuspankin riippumattomuuden käsitteeseen sisältyy riippumattomuuden eri osatekijöitä, joita on arvioitava erikseen, eli toiminnallinen, institutionaalinen, henkilökohtainen ja taloudellinen riippumattomuus. Viime vuosina näitä keskuspankin riippumattomuuden osatekijöitä on tarkennettu edelleen EKP:n lausunnoissa. Näiden osatekijöiden perusteella arvioidaan sellaisten jäsenvaltioiden, joita koskee poikkeus, lainsäädännön lähentymistä perussopimuksiin ja EKPJ:n perussääntöön nähden.

Toiminnallinen riippumattomuus

Keskuspankin riippumattomuus ei ole päämäärä sinänsä, vaan keino saavuttaa kaikkia muita tavoitteita tärkeämpi, selkeästi määritelty tavoite. Toiminnallinen riippumattomuus edellyttää, että jokaisen kansallisen keskuspankin ensisijainen tavoite on määritelty selkeästi ja oikeusvarmuuden periaatteen mukaisesti ja on perussopimuksessa määritetyn hintatason vakauden ensisijaisen tavoitteen kanssa täysin sopusoinnussa. Tämän tavoitteen toteuttaminen edellyttää, että kansallisilla keskuspankeilla on käytettävissään tarvitsemansa keinot ja välineet tämän tavoitteen saavuttamiseksi muista viranomaisista riippumatta. Perussopimuksen vaatimus keskuspankin riippumattomuudesta kuvastaa yleistä näkemystä, jonka mukaan ensisijaisesta hintavakauden tavoitteesta pystyy parhaiten huolehtimaan täysin riippumaton laitos, jonka toimivalta on tarkasti määritelty. Keskuspankin riippumattomuus on täysin sopusoinnussa sen kanssa, että kansallinen keskuspankki on tilivelvollinen päätöksistään. Tällä on tärkeä merkitys pyrittäessä lisäämään luottamusta niiden riippumattomaan asemaan. Se edellyttää avoimuutta ja vuoropuhelua kolmansien osapuolten kanssa.

Ajoituksesta on todettava, että perussopimuksen sanamuoto ei ole selkeä sen osalta, mistä lukien niiden jäsenvaltioiden kansallisten keskuspankkien, joita koskee poikkeus, on noudatettava mainitun sopimuksen artiklan 127 kohdassa 1 ja artiklan 282 kohdassa 2 sekä EKPJ:n perussäännön artiklassa 2 määriteltyä hintavakauden ensisijaista tavoitetta. Niiden jäsenvaltioiden osalta, jotka liittyivät unioniin sen päivämäärän jälkeen, jona euro otettiin käyttöön unionissa, on tulkinnanvaraista, onko tämä velvoite voimassa liittymispäivästä vai euron käyttöönottopäivästä lukien. Vaikka perussopimuksen artiklan 127 kohtaa 1 ei sovelleta jäsenvaltioihin, joita koskee poikkeus (ks. artiklan 139 kohdan 2 alakohta c), EKPJ:n perussäännön artiklaa 2 sovelletaan näihin jäsenvaltioihin (ks. perussäännön artikla 42.1). EKP katsoo, että hintavakauden tulee olla kansallisen keskuspankin ensisijaisena tavoitteena Ruotsin osalta 1.6.1998 lukien sekä unioniin 1.5.2004, 1.1.2007 ja 1.7.2013 liittyneiden jäsenvaltioiden osalta niiden liittymispäivästä lukien. Tämä perustuu siihen, että yhtä unionin johtavista periaatteista eli hintavakautta (perussopimuksen artikla 119) sovelletaan myös jäsenvaltioihin, joita koskee poikkeus. Se perustuu myös perussopimuksen tavoitteeseen, jonka mukaan kaikkien jäsenvaltioiden on pyrittävä makrotalouden reaaliseen lähentymiseen ja myös hintavakauteen. Tämä tavoite on myös EKP:n ja Euroopan komission säännöllisten raporttien taustalla. Lisäksi tämä näkemys pohjautuu taustalla olevaan keskuspankin riippumattomuusvaatimukseen, joka on perusteltavissa vain, jos yleinen hintavakauden tavoite on ensisijainen.

Tämän raportin maakohtaiset arviot perustuvat näihin päätelmiin ajankohdasta, jolloin hintavakauden on oltava niiden jäsenvaltioiden, joita koskee poikkeus, kansallisten keskuspankkien ensisijaisena tavoitteena.

Institutionaalinen riippumattomuus

Institutionaalisen riippumattomuuden periaatteeseen viitataan nimenomaisesti perussopimuksen artiklassa 130 ja EKPJ:n perussäännön artiklassa 7. Näissä kahdessa artiklassa kansallisia keskuspankkeja ja niiden päätöksentekoelinten jäseniä kielletään pyytämästä tai ottamasta ohjeita unionin toimielimiltä tai laitoksilta, jäsenvaltioiden hallituksilta ja muilta tahoilta. Lisäksi niissä kielletään unionin toimielimiä, elimiä ja laitoksia sekä jäsenvaltioiden hallituksia yrittämästä vaikuttaa kansallisten keskuspankkien päätöksentekoelinten sellaisiin jäseniin, joiden päätökset voivat vaikuttaa keskuspankkien toimintaan näiden suorittaessa EKPJ:hin liittyviä tehtäviään. Jotta kansallinen lainsäädäntö vastaisi perussopimuksen artiklaa 130 ja EKPJ:n perussäännön artiklaa 7, lainsäädännön tulisi sisältää molemmat kiellot eikä sen tulisi kaventaa niiden soveltamisalaa.[26] Keskuspankkien riippumattomuuden tunnustamisesta ei seuraa, että keskuspankit jäisivät säädösten ja lainsäätäjän normatiivisten toimien soveltamisalan ulkopuolelle.[27]

Jos kansallinen keskuspankki on muodostettu siten, että se on valtion omistama laitos, julkisoikeudellinen erityislaitos tai tavallinen osakeyhtiö, vaarana on, että omistaja saattaa omistajuutensa perusteella vaikuttaa sen päätöksentekoon EKPJ:hin liittyvissä tehtävissä.[28] Tällainen vaikutusvalta, jota käytetään osakkeenomistajan oikeuksien kautta tai muulla tavoin, saattaa heikentää kansallisen keskuspankin riippumattomuutta, ja sitä tulee sen vuoksi rajoittaa lailla.

Keskuspankkitoimintaa koskevan lainsäädännön on tarjottava vakaa ja pitkäaikainen perusta keskuspankin toiminnalle. Lainsäädäntö, joka sallii kansallisen keskuspankin institutionaalisen rakenteen usein tapahtuvat muutokset ja vaikuttaa siten organisaation ja hallinnon vakauteen, voi vaikuttaa kielteisesti kansallisen keskuspankin institutionaaliseen riippumattomuuteen.[29]

Institutionaalista riippumattomuutta olisi kunnioitettava myös kriisitilanteissa. Vain perussopimuksen artiklassa 347 tarkoitettujen edellytysten täyttyessä kansallisilla viranomaisilla saattaa olla – tilapäisesti ja poikkeuksellisesti – oikeus käyttää toimivaltuuksia, jotka kuuluvat EKPJ:n yksinomaisen toimivallan piiriin. Tätä arvioitaessa merkityksellinen ajankohta on toimenpiteen hyväksymisen ajankohta. Perussopimuksen artiklan 347 poikkeuksellisesta luonteesta johtuen jäsenvaltioiden tulisi pidättäytyä hyväksymästä ennakollista lainsäädäntöä tilanteissa, joissa perussopimuksen artiklassa 347 kuvattuja edellytyksiä ei ole.[30]

Ohjeidenantokielto

Kolmansien osapuolten oikeudet antaa EKPJ:hin liittyviä tehtäviä koskevia ohjeita kansallisille keskuspankeille, niiden päätöksentekoelimille tai jäsenille ovat ristiriidassa perussopimuksen ja EKPJ:n perussäännön kanssa.

Kun on kyse rahoitusvakauden vahvistamiseen tähtäävien toimenpiteiden toteuttamisesta, kansallisen keskuspankin osallistumisen on oltava sopusoinnussa perussopimuksen kanssa. Kansallisten keskuspankkien on siis suoritettava nämä tehtävät tavalla, joka on täysin sopusoinnussa niiden toiminnallisen, institutionaalisen ja taloudellisen riippumattomuuden periaatteiden kanssa, jotta turvattaisiin niille kuuluvien tehtävien asianmukainen hoitaminen perussopimuksessa ja EKPJ:n perussäännössä tarkoitetulla tavalla.[31] Siltä osin kuin kansallisessa lainsäädännössä annetaan kansalliselle keskuspankille muita kuin neuvoa-antavia tehtäviä tai edellytetään sen ottavan muita tehtäviä, on varmistettava, että nämä tehtävät eivät toiminnalliselta ja taloudelliselta kannalta vaikuta kansallisen keskuspankin kykyyn suorittaa EKPJ:hin liittyviä tehtäviään.[32] Lisäksi kansallisen keskuspankin edustajien ottaminen kollegiaalisia päätöksiä tekevien valvontaelinten tai muiden viranomaisten piiriin edellyttää tarkkaa harkintaa kansallisen keskuspankin päätöksentekoelinten jäsenten henkilökohtaisen riippumattomuuden suojaamiseksi.[33]

Päätösten hyväksymistä, kumoamista, lykkäämistä tai täytäntöönpanon keskeyttämistä koskeva kielto

Kolmansien osapuolten oikeudet kansallisten keskuspankkien päätösten hyväksymiseen, kumoamiseen, lykkäämiseen tai täytäntöönpanon keskeyttämiseen ovat ristiriidassa perussopimuksen ja EKPJ:n perussäännön kanssa siltä osin kuin kyse on EKPJ:hin liittyvistä tehtävistä.[34]

Päätösten laillisuusvalvontaa koskeva kielto

Muiden laitosten kuin riippumattomien tuomioistuinten oikeus harjoittaa laillisuusvalvontaa EKPJ:hin liittyvien tehtävien suorittamista koskevien päätösten osalta on ristiriidassa perussopimuksen ja EKPJ:n perussäännön kanssa, koska näiden tehtävien suorittamista ei saa arvioida uudelleen poliittisella tasolla. Kansallisen keskuspankin pääjohtajan oikeus keskeyttää EKPJ:n tai kansallisen keskuspankin päätöksentekoelimen päätöksen täytäntöönpano oikeudellisin perustein ja jättää se poliittisen elimen lopullisesti päätettäväksi vastaisi ohjeiden pyytämistä kolmansilta osapuolilta.

Kielto osallistua kansallisen keskuspankin päätöksentekoelinten toimintaan äänioikeutta käyttäen

Kolmansien osapuolten edustajien osallistuminen kansallisen keskuspankin päätöksentekoelimen toimintaan äänioikeutta käyttäen asioissa, jotka koskevat EKPJ:hin liittyvien tehtävien suorittamista kansallisissa keskuspankeissa, ovat ristiriidassa perussopimuksen ja EKPJ:n perussäännön kanssa, vaikkei kyseessä olisikaan ratkaiseva ääni. Osallistuminen ilman äänioikeuttakin on ristiriidassa perussopimuksen ja EKPJ:n perussäännön kanssa, jos osallistuminen vaikuttaa EKPJ:hin liittyvien tehtävien hoitoon tai vaarantaa EKPJ:n salassapitomääräysten noudattamisen.[35]

Kansallisen keskuspankin päätöksiä edeltävää kuulemista koskeva kielto

Lainsäädännöstä johtuva kansallisen keskuspankin nimenomainen velvollisuus kuulla ennakolta kolmansia osapuolia kansallisen keskuspankin päätöksestä antaa näille kolmansille osapuolille virallisen väylän vaikuttaa lopulliseen päätökseen ja on sen vuoksi ristiriidassa perussopimuksen ja EKPJ:n perussäännön kanssa.

Kansallisen keskuspankin ja kolmansien osapuolten välinen vuoropuhelu on kuitenkin sopusoinnussa keskuspankin riippumattomuuden kanssa, vaikka se perustuisikin lainsäädännöstä johtuviin velvollisuuksiin antaa tietoja ja vaihtaa näkemyksiä, jos seuraavat edellytykset täyttyvät:

- sillä ei vaaranneta kansallisten keskuspankkien päätöksentekoelinten jäsenten riippumattomuutta,

- pääjohtajien erityisasemaa EKP:n päätöksentekoelinten jäseninä kunnioitetaan kaikilta osin ja

- EKPJ:n perussäännön määräyksistä johtuvia salassapitovaatimuksia noudatetaan.[36]

Vastuuvapauden myöntäminen kansallisen keskuspankin päätöksentekoelinten jäsenille

Niissä säädöksissä ja määräyksissä, jotka koskevat kolmansien osapuolten (esimerkiksi hallitusten) kansallisen keskuspankin päätöksentekoelinten jäsenille (esimerkiksi tilinpidon osalta) myöntämää vastuuvapautta, tulee olla riittävät suojalausekkeet siten, että tällainen oikeus vastuuvapauden myöntämiseen ei vaikuta kansallisen keskuspankin päätöksentekoelimen yksittäisen jäsenen mahdollisuuteen tehdä itsenäisesti EKPJ:hin liittyviä tehtäviä koskevia päätöksiä (tai panna täytäntöön EKPJ:n puitteissa hyväksyttyjä päätöksiä). Tätä koskeva nimenomainen määräys suositellaan otettavaksi kansallisten keskuspankkien perussääntöihin.

Henkilökohtainen riippumattomuus

Myös EKPJ:n perussäännön määräys kansallisten keskuspankkien päätöksentekoelinten jäsenten toimikausiturvasta suojaa keskuspankin riippumattomuutta. Kansallisten keskuspankkien pääjohtajat ovat EKP:n yleisneuvoston jäseniä, ja heistä tulee EKP:n neuvoston jäseniä sen jälkeen, kun heidän maansa on ottanut euron käyttöön. Kansallisten keskuspankkien pääjohtajia ei tule pitää jäsenvaltionsa edustajina, kun he hoitavat tehtäviään EKP:n neuvoston tai yleisneuvoston jäseninä.[37] EKPJ:n perussäännön artiklan 14.2 mukaan kansallisten keskuspankkien perussäännöissä on erityisesti määrättävä keskuspankin pääjohtajan toimikaudeksi vähintään viisi vuotta. Lisäksi kyseinen artikla suojaa keskuspankkien pääjohtajia mielivaltaiselta erottamiselta, sillä sen mukaan pääjohtaja voidaan erottaa tehtävästään ainoastaan, jos hän ei enää täytä niitä vaatimuksia, joita hänen tehtävänsä edellyttävät, tai jos hänen on todettu syyllistyneen vakavaan rikkomukseen. Tällaisissa tapauksissa pääjohtaja voi hakea muutosta erottamispäätökseen Euroopan unionin tuomioistuimelta, jolla on toimivalta kumota kansallinen päätös, jolla pääjohtaja on erotettu toimestaan.[38] Pääjohtajalle osoitettu tilapäinen kielto harjoittaa tehtäväänsä voi tosiasiallisesti merkitä EKP:n perussäännön artiklassa 14.2 tarkoitettua erottamista.[39] Tätä määräystä on noudatettava kansallisten keskuspankkien perussäännöissä siten kuin jäljempänä esitetään.

Euroopan unionin toiminnasta tehdyn sopimuksen artiklan 130 mukaan kansalliset hallitukset tai mitkään muut elimet eivät saa yrittää vaikuttaa kansallisen keskuspankin päätöksentekoelinten jäsenien tehtävien hoitamiseen. Jäsenvaltioiden ei varsinkaan tule pyrkiä vaikuttamaan kansallisen keskuspankin päätöksentekoelinten jäsenten toimintaan muuttamalla näiden palkkausta koskevaa kansallista lainsäädäntöä. Tällaisten muutosten tulisi lähtökohtaisesti vaikuttaa vain tuleviin nimityksiin.[40]

Pääjohtajien vähimmäistoimikausi

Kansallisten keskuspankkien perussäännöissä on EKPJ:n perussäännön artiklan 14.2 mukaisesti määrättävä pääjohtajalle vähintään viiden vuoden toimikausi. Tämä ei estä määräämästä pidempää toimikautta. Jos toimikausi on voimassa toistaiseksi, kansallisen keskuspankin perussääntöä ei tarvitse muuttaa, kunhan pääjohtajan erottamisperusteet ovat EKPJ:n perussäännön artiklan 14.2 mukaisia. Lyhyempi toimikausi ei ole perusteltavissa edes silloin, kun sitä sovelletaan vain siirtymäkauden ajan.[41] Jos kansallisessa lainsäädännössä on vahvistettu pakollinen eläkeikä, on varmistettava, että tämä ei keskeytä perussäännön artiklassa 14.2 määrättyä vähimmäistoimikautta, jolla on etusija pääjohtajaan mahdollisesti sovellettavaan pakolliseen eläkeikään nähden.[42] Kun kansallisen keskuspankin perussääntöä muutetaan, muutetun lain tulee taata pääjohtajan ja niiden päätöksentekoelinten muiden jäsenten toimikausiturva, jotka hoitavat EKPJ:hin liittyviä tehtäviä.[43]

Pääjohtajien erottamisperusteet

Kansallisten keskuspankkien perussäännöissä on varmistettava, että pääjohtajaa ei saa erottaa tehtävästään muista kuin perussäännön artiklassa 14.2 mainituista syistä. Kyseisen artiklan mukaisen vaatimuksen tarkoituksena on estää pääjohtajien nimitykseen osallistuvia tahoja, erityisesti asianomaista hallitusta tai parlamenttia, erottamasta pääjohtajaa mielivaltaisesti. Kansallisten keskuspankkien perussäännöissä olisi oltava joko viittaus EKPJ:n perussäännön artiklaan 14.2 tai kyseistä artiklaa vastaava teksti ja maininta tekstin alkuperästä, tai vaihtoehtoisesti olisi poistettava EKPJ:n perussäännön artiklan 14.2 erottamisperusteiden kanssa ristiriidassa olevat kohdat tai jätettävä kokonaan pois maininnat tehtävästä erottamisen perusteista (koska artiklaa 14.2 sovelletaan suoraan).[44] Kun pääjohtaja on valittu tai nimitetty, häntä ei saa erottaa tehtävästään kuin EKPJ:n perussäännön artiklassa 14.2 mainituilla perusteilla siinäkään tapauksessa, että pääjohtaja ei ole vielä aloittanut tehtäviensä hoitamista. Koska pääjohtajan tehtävästä erottamisen perusteet ovat unionin oikeuden itsenäisiä käsitteitä, niiden soveltaminen ja tulkinta eivät riipu toimenpiteen kansallisesta kontekstista.[45] Viime kädessä on Euroopan unionin tuomioistuimen tehtävänä varmistaa, sille EKPJ:n perussäännön artiklan 14.2 toisessa kohdassa annetun toimivallan mukaisesti, että kansallisen keskuspankin pääjohtajan tehtävästä erottamista koskevan päätöksen perusteena on riittävä näyttö siitä, että hän on syyllistynyt toimenpiteen oikeuttavaan vakavaan rikkomukseen.[46]

EKPJ:hin liittyviä tehtäviä hoitaville kansallisten keskuspankkien päätöksentekoelinten muille jäsenille kuin pääjohtajille taattava toimikausiturva sekä erottamisperusteet

EKPJ:hin liittyviä tehtäviä hoitavien kansallisten keskuspankkien päätöksentekoelinten muiden jäsenten henkilökohtaista riippumattomuutta suojataan soveltamalla myös heihin pääjohtajan toimikausiturvaa ja erottamisperusteita vastaavia sääntöjä.[47] EKPJ:n perussäännön artiklan 14.2 määräykset toimikausiturvasta eivät rajoitu ainoastaan pääjohtajiin, ja perussopimuksen artiklassa 130 ja EKPJ:n perussäännön artiklassa 7 viitataan kansallisten keskuspankkien ”päätöksentekoelinten jäseniin” eikä nimenomaisesti pääjohtajiin. Tämä koskee erityisesti tilannetta, jossa pääjohtaja on valittu vertaistensa joukosta ja kollegoilla on yhtäläinen äänioikeus, tai jossa muut jäsenet hoitavat EKPJ:hin liittyviä tehtäviä.

Oikeus tuomioistuinkäsittelyyn

Kansallisten keskuspankkien päätöksentekoelinten jäsenillä tulee olla oikeus saattaa heitä koskeva erottamispäätös riippumattoman tuomioistuimen käsiteltäväksi, jotta rajoitetaan poliittisen harkintavallan käyttämisen mahdollisuutta tällaisten päätösten perusteiden arvioinnissa.

EKPJ:n perussäännön artiklassa 14.2 määrätään, että toimestaan erotettu keskuspankin pääjohtaja voi saattaa erottamispäätöksen Euroopan unionin tuomioistuimen käsiteltäväksi. Kansallisessa lainsäädännössä tulee joko viitata EKPJ:n perussääntöön tai siinä ei saa mainita mitään oikeudesta saattaa päätös Euroopan unionin tuomioistuimen käsiteltäväksi (koska EKPJ:n perussäännön artikla 14.2 on suoraan sovellettava). Euroopan unionin tuomioistuimella on toimivalta kumota kansallinen erottamispäätös, jos se todetaan unionin oikeuden vastaiseksi.[48]

Kansallisessa lainsäädännössä pitäisi myös säätää kansallisten tuomioistuinten oikeudesta käsitellä kansallisen keskuspankin EKPJ:hin liittyviä tehtäviä hoitavia päätöksentekoelinten kaikkia muitakin jäseniä koskevia erottamispäätöksiä. Tämä oikeus voi perustua joko yleisesti sovellettavaan lainsäädäntöön, tai siitä voidaan määrätä erikseen. Vaikka tällainen oikeus voikin olla olemassa yleisesti sovellettavan lainsäädännön perusteella, saattaa oikeusvarmuussyistä olla suositeltavaa säätää tällaisesta oikeudesta erikseen.

Eturistiriitojen estäminen

Henkilökohtaisen riippumattomuuden takaamiseksi on myös varmistettava, ettei synny eturistiriitaa niiden velvollisuuksien, joita kansallisten keskuspankkien EKPJ:hin liittyviä tehtäviä hoitavilla päätöksentekoelinten jäsenillä (tai pääjohtajilla) on kansallisia keskuspankkeja kohtaan, ja muiden sellaisten tehtävien välille, joita näiden päätöksentekoelinten jäsenet saattavat hoitaa ja jotka voivat vaarantaa jäsenten henkilökohtaisen riippumattomuuden.[49] Jäsenyys EKPJ:hin liittyviä tehtäviä hoitavassa päätöksentekoelimessä on lähtökohtaisesti ristiriidassa muiden, mahdollisesti eturistiriitaan johtavien tehtävien hoitamisen kanssa. Päätöksentekoelinten jäsenillä ei etenkään saa olla tehtävien hoitoon mahdollisesti vaikuttavia toimia tai intressejä sen paremmin valtion kuin alueellisten tai paikallisten hallintoelinten toimeenpano- tai lainsäädäntöelimissä olevien tointen tai yritystoiminnankaan kautta. Erityistä varovaisuutta mahdollisten eturistiriitojen estämiseksi tulee noudattaa silloin, kun kyseessä ovat päätöksentekoelinten riippumattomat jäsenet.

Taloudellinen riippumattomuus

Kansallisen keskuspankin yleinen riippumattomuus vaarantuu, jos se ei voi itsenäisesti käyttää riittäviä taloudellisia resursseja tehtävänsä täyttämiseksi eli perussopimuksessa ja EKPJ:n perussäännössä edellytettyjen EKPJ:hin liittyvien tehtävien suorittamiseksi.[50]

Jäsenvaltiot eivät saa asettaa kansallisia keskuspankkejaan sellaiseen asemaan, että niillä on riittämättömät taloudelliset resurssit tai riittämätön oma pääoma[51] EKPJ:hin tai eurojärjestelmään liittyvien tehtäviensä suorittamiseksi. EKPJ:n perussäännön artikloissa 28.1 ja 30.4 määrätään EKP:n mahdollisuudesta vaatia kansallisia keskuspankkeja siirtämään EKP:lle lisää pääomaa ja valuuttavarantoja.[52] Lisäksi perussäännön artiklassa 33.2 määrätään[53], että jos EKP:n tulos on tappiollinen eikä tappiota voida täysin kattaa yleisrahastosta, EKP:n neuvosto voi päättää tappion kattamisesta kyseisen tilikauden rahoitustulolla kansallisille keskuspankeille kohdennettuun määrään asti. Taloudellisen riippumattomuuden periaate merkitsee sitä, että näiden määräysten noudattaminen edellyttää kansallisen keskuspankin mahdollisuutta suorittaa tehtävänsä esteettä.

Taloudellisen riippumattomuuden periaate edellyttää myös sitä, että kansallisella keskuspankilla on riittävät varat paitsi EKPJ:hin liittyvien tehtäviensä myös omien kansallisten tehtäviensä hoitamiseen (esim. rahoitussektorin valvonta, oman hallintonsa ja omien operaatioidensa rahoittaminen ja hätärahoituksen myöntäminen[54]).

Kaikista edellä mainituista syistä taloudellinen riippumattomuus edellyttää lisäksi, että kansallisen keskuspankin pääoman tulee aina olla riittävä. Erityisesti olisi vältettävä sellaisen tilanteen pitkittymistä, jossa kansallisen keskuspankin oma pääoma alittaa sen lakisääteisen pääoman tai on jopa negatiivinen, mukaan lukien tilanteet, joissa pääoman ja rahastojen määrän ylittäviä tappioita siirretään seuraaville vuosille.[55][56] Tällainen tilanne voi vaikuttaa kielteisesti kansallisen keskuspankin kykyyn suorittaa EKPJ:hin liittyvät tehtävänsä ja myös kansalliset tehtävänsä. Lisäksi se voi vaikuttaa eurojärjestelmän rahapolitiikan uskottavuuteen. Sen vuoksi tilanne, jossa kansallisen keskuspankin oma pääoma alittaa lakisääteisen pääoman määrän tai on jopa negatiivinen, edellyttäisi asianomaisen jäsenvaltion osoittavan kansalliselle keskuspankille tarpeellisen määrän pääomaa vähintään laissa säädettyyn pääoman määrään saakka kohtuullisen ajan kuluessa, niin että taloudellisen riippumattomuuden periaatetta kunnioitetaan. Euroopan unionin neuvosto on jo tunnustanut tämän seikan merkityksen EKP:n osalta Euroopan keskuspankin pääoman korottamisesta 8 päivänä toukokuuta 2000 annetussa neuvoston asetuksessa (EY) N:o 1009/2000.[57] Asetuksen mukaan EKP:n neuvosto voi päättää pääoman varsinaisesta korottamisesta EKP:n toiminnan tukemiseksi tarvittavan pääomapohjan riittävyyden varmistamiseksi;[58] kansallisilla keskuspankeilla tulisi olla taloudelliset valmiudet toimia EKP:n päätöksen mukaisesti.

Taloudellisen riippumattomuuden käsitettä tulee arvioida siitä näkökulmasta, voiko jokin kolmas osapuoli vaikuttaa suoraan tai epäsuorasti paitsi kansallisen keskuspankin toimintaan myös sen kykyyn täyttää tehtävänsä tarkasteltuna sekä toiminnallisesti työvoiman että taloudellisesti tarkoituksenmukaisten taloudellisten resurssien kannalta. Jäljempänä esitettävät taloudellisen riippumattomuuden osatekijät ovat tässä yhteydessä erityisen tärkeitä.[59] Nämä ovat niitä taloudellisen riippumattomuuden alueita, joilla kansalliset keskuspankit ovat herkimpiä ulkopuolisille vaikutteille.

Budjetista määrääminen

Kolmannen osapuolen oikeus määrätä kansallisen keskuspankin budjetista tai vaikuttaa siihen on ristiriidassa taloudellisen riippumattomuuden kanssa, ellei laissa ole suojalauseketta, jonka mukaan tällainen oikeus ei rajoita keskuspankin taloudellisia resursseja, joita se tarvitsee suorittaakseen EKPJ:hin liittyvät tehtävänsä.[60]

Tilinpitosäännöt

Tilinpidossa tulee noudattaa joko yleisiä tilinpitosääntöjä tai kansallisen keskuspankin päätöksentekoelinten määrittelemiä sääntöjä. Jos sen sijaan kolmannet osapuolet laativat tällaiset säännöt, ne on ainakin laadittava kansallisen keskuspankin päätöksentekoelinten esityksen perusteella.

Kansallisen keskuspankin päätöksentekoelinten tulee vahvistaa tilinpäätös käyttäen apunaan riippumattomia tilintarkastajia. Tilinpäätös saattaa edellyttää kolmansien osapuolten (kuten hallitus tai kansallinen parlamentti) jälkikäteistä hyväksyntää. Kansallisen keskuspankin päätöksentekoelinten tulee voida päättää itsenäisesti ja ammattimaisesti voittojen laskennasta.

Jos julkisten varojen käyttöä valvova valtion tilintarkastusvirasto tai vastaava elin valvoo kansallisen keskuspankin toimintaa, valvonnan laajuus tulee määritellä selvästi lainsäädännössä.[61] Valvonta tulee myös toteuttaa siten, ettei se rajoita kansallisen keskuspankin riippumattomien ulkopuolisten tilintarkastajien toimintaa[62], ja lisäksi siinä tulisi institutionaalisen riippumattomuuden periaatteen mukaisesti noudattaa kieltoa antaa ohjeita kansalliselle keskuspankille ja sen päätöksentekoelimille, eikä valvonnassa tulisi puuttua kansallisen keskuspankin EKPJ:hin liittyviin tehtäviin.[63] Valtion tilintarkastus tulee suorittaa epäpoliittisesti, riippumattomasti ja täysin ammattimaisesti.[64]

Voitonjakoa, kansallisten keskuspankkien pääomaa ja taloutta koskevat määräykset

Kansallisen keskuspankin perussäännössä voidaan määrätä, miten sen voitot tulee jakaa. Jos tällaista määräystä ei ole, kansallisen keskuspankin päätöksentekoelinten tulee päättää voitonjaosta ammatillisin perustein eikä sitä tule jättää kolmansien osapuolten harkintaan, ellei ole nimenomaista suojalauseketta, jonka mukaan näin voidaan menetellä rajoittamatta kansallisen keskuspankin EKPJ:hin liittyvien tehtävien ja kansallisten tehtävien suorittamiseen tarvittavia taloudellisia resursseja.[65]

Voittoa voidaan jakaa valtion talousarvioon vasta sen jälkeen, kun edellisiltä vuosilta kertyneet tappiot on katettu[66] ja tarpeellisiksi katsotut varaukset on tehty kansallisen keskuspankin pääoman ja varallisuuden reaaliarvon turvaamiseksi. Tilapäiset tai yksittäistapaukseen sovellettavat lainsäädäntötoimet, joilla annetaan kansallisille keskuspankeille niiden voitonjakoon liittyviä määräyksiä, eivät ole hyväksyttäviä.[67] Taloudellisen riippumattomuuden periaatteen kunnioittamisen vaarantaisi myös kansallisen keskuspankin realisoitumattomiin pääomatuottoihin kohdistuva vero.[68]

Jäsenvaltio ei saa pienentää kansallisen keskuspankin pääomaa ilman keskuspankin päätöksentekoelinten etukäteissuostumusta, millä on varmistettava, että keskuspankilla on edelleen käytössään riittävät taloudelliset resurssit perussopimuksen artiklan 127 kohdan 2 ja EKPJ:n perussäännön mukaisten tehtäviensä täyttämiseksi EKPJ:n jäsenenä. Samasta syystä kansallisen keskuspankin voitonjakoa koskevien sääntöjen muuttaminen olisi voitava panna vireille ja siitä olisi voitava päättää ainoastaan tiiviissä yhteistyössä keskuspankin kanssa, jolla on parhaat edellytykset arvioida vararahastojensa tarpeellinen määrä.[69] Varausten tai puskurirahastojen osalta kansallisilla keskuspankeilla tulee olla mahdollisuus tehdä itsenäisesti varauksia pääomansa ja varojensa todellisen arvon turvaamiseksi. Jäsenvaltio ei myöskään saa estää kansallista keskuspankkia kasvattamasta vararahastoaan sellaiselle tasolle, joka on tarpeen sille EKPJ:n jäsenenä kuuluvien tehtävien suorittamiseksi.[70]

Valvontaviranomaisia koskeva taloudellinen vastuu

Useimmissa jäsenvaltioissa finanssialan valvontaviranomaiset on sijoitettu kansallisiin keskuspankkeihin. Jos tällainen viranomainen toimii kansallisen keskuspankin riippumattomien päätöksentekoelinten alaisuudessa, ongelmaa ei ole. Jos laissa kuitenkin säädetään, että valvontaviranomaiset tekevät päätöksensä keskuspankista erillään, on tärkeää varmistaa, että valvontaviranomaisten tekemät päätökset eivät vaaranna kansallisen keskuspankin taloutta kokonaisuutena. Tällaisissa tapauksissa kansalliselle keskuspankille pitäisi antaa kansallisessa lainsäädännössä mahdollisuus tutkia viimeisenä elimenä sellainen valvontaviranomaisen päätös, joka saattaisi vaikuttaa keskuspankin riippumattomuuteen ja erityisesti sen taloudelliseen riippumattomuuteen.[71]

Riippumattomuus henkilöstöasioissa

Jäsenvaltiot eivät saa heikentää kansallisen keskuspankin mahdollisuuksia ottaa palvelukseensa ja pitää palveluksessaan sellaista pätevää henkilöstöä, joka on tarpeen, jotta kansallinen keskuspankki voi suorittaa sille perussopimuksessa ja EKPJ:n perussäännössä osoitetut tehtävät riippumattomasti.[72] Kansallista keskuspankkia ei myöskään tule saattaa tilanteeseen, jossa sillä olisi rajoitettu päätäntävalta tai ei lainkaan päätäntävaltaa henkilöstöään koskevissa asioissa tai jossa jäsenvaltion hallitus voi vaikuttaa kansallisen keskuspankin henkilöstöpolitiikkaan.[73] Mikä tahansa muutos kansallisen keskuspankin työntekijöiden ja päätöksentekoelinten jäsenten palkkausta koskevaan lainsäädäntöön tulisi sopia tiiviissä ja tosiasiallisessa yhteistyössä kansallisen keskuspankin kanssa[74] sen näkemykset huomioon ottaen, jotta varmistetaan kansallisen keskuspankin jatkuva kyky suoriutua tehtävistään riippumattomasti.[75] Riippumattomuus henkilöstöasioissa koskee myös henkilöstön eläkkeisiin liittyviä kysymyksiä. Kansallisen keskuspankin henkilöstön palkan alenemiseen johtavat muutokset eivät saa vaikuttaa kyseisen kansallisen keskuspankin oikeuteen hallita taloudellisia resurssejaan, joihin lasketaan myös sellaiset varat, jotka kansallinen keskuspankki saa maksamiensa palkkojen alentumisen johdosta.[76]

Omistusoikeudet ja omaisuutta koskeva määräysvalta

Kolmansien osapuolten oikeus vaikuttaa kansallisen keskuspankin omaisuutta koskeviin kysymyksiin tai antaa keskuspankille sen omaisuutta koskevia määräyksiä ei ole sopusoinnussa taloudellisen riippumattomuuden periaatteen kanssa.

2.2.4 Salassapito

EKPJ:n perussäännön artiklan 37 mukainen EKP:n ja kansallisten keskuspankkien henkilöstön sekä EKP:n ja kansallisten keskuspankkien päätöksentekoelinten jäsenten salassapitovelvollisuus saattaa edellyttää vastaavia määräyksiä kansallisten keskuspankkien perussääntöihin tai jäsenvaltioiden lainsäädäntöön. Unionin oikeuden ja sen nojalla annettujen määräysten ensisijaisuuden vuoksi lainsäädännön, joka koskee ulkopuolisten oikeuksia saada asiakirjoja, on oltava sopusoinnussa asianomaisen unionin oikeuden – EKPJ:n perussäännön artikla 37 mukaan luettuna – kanssa, eikä kyseinen lainsäädäntö saa johtaa EKPJ:n salassapitomääräysten rikkomiseen.[77] Valtion tilintarkastusviraston tai vastaavan laitoksen oikeuden saada kansallista keskuspankkia koskevia salaisia tietoja ja asiakirjoja on oltava rajoitettu siten, että oikeus koskee vain tietoja, jotka ovat välttämättömiä kyseisen tietoja saavan laitoksen lakisääteisten tehtävien hoitamiseksi. Tämä oikeus ei myöskään saa vaikuttaa EKPJ:n riippumattomuuteen eikä kansallisen keskuspankin päätöksentekoelinten jäseniin ja henkilöstöön sovellettaviin EKPJ:n salassapitomääräyksiin.[78] Kansallisten keskuspankkien tulisi varmistaa, että tällaiset laitokset pitävät luovutetut tiedot ja asiakirjat salassa samassa määrin kuin kansallinen keskuspankki.

2.2.5 Keskuspankkirahoitusta ja erityisoikeuksia koskeva kielto

Keskuspankkirahoitusta ja erityisoikeuksia koskevan kiellon suhteen Euroopan unioniin vuonna 2004, 2007 tai 2013 liittyneiden jäsenvaltioiden kansallista lainsäädäntöä oli mukautettava siten, että se oli perussopimuksen ja EKPJ:n perussäännön määräysten mukainen liittymisajankohdasta riippuen joko 1.5.2004, 1.1.2007 tai 1.7.2013. Ruotsin oli saatettava tarvittavat mukautukset voimaan 1.1.1995.

Keskuspankkirahoitusta koskeva kielto

Perussopimuksen artiklan 123 kohdassa 1 kielletään tilinylitysoikeudet ja muut sellaiset luottojärjestelyt EKP:ssä tai jäsenvaltioiden kansallisissa keskuspankeissa unionin toimielinten, elinten tai laitosten, jäsenvaltioiden keskushallintojen, alueellisten, paikallisten tai muiden viranomaisten, muiden julkisoikeudellisten laitosten tai julkisten yritysten hyväksi, samoin kuin se, että EKP tai kansalliset keskuspankit hankkisivat suoraan velkasitoumuksia näiltä julkisen sektorin yksiköiltä.