Vue d’ensemble

La croissance du PIB en volume devrait demeurer atone à court terme, après une modeste progression aux deuxième et troisième trimestres 2019. Les indicateurs du climat économique se sont détériorés, traduisant principalement la faiblesse persistante des échanges commerciaux dans un environnement caractérisé par des incertitudes qui se prolongent au niveau mondial (liées à l’intensification du protectionnisme, une possible aggravation du ralentissement en Chine et l’éventualité d’un Brexit sans accord). Les indicateurs les plus récents relatifs au secteur manufacturier montrent cependant une certaine stabilisation, tandis que la confiance, dans la construction et des consommateurs, s’est consolidée et que la situation sur les marchés du travail reste favorable. À moyen terme, les conditions de financement très avantageuses (découlant de l’orientation très accommodante de la politique monétaire de la BCE), l’hypothèse d’un Brexit ordonné, une certaine dissipation d’autres incertitudes au niveau mondial, le redressement progressif de la demande extérieure ainsi qu’un net assouplissement budgétaire devraient soutenir une reprise durable de la croissance. Dans l’ensemble, la croissance du PIB en volume reculerait légèrement, à 1,1% en 2020, avant de remonter à 1,4 % en 2021 et 2022. Par rapport aux projections de septembre 2019, la croissance a été révisée à la baisse de 0,1 point de pourcentage en 2020, l’effet d’importantes corrections à la baisse de la demande extérieure n’étant que partiellement contrebalancé par celui de politiques budgétaires et monétaire plus expansionnistes et d’une dépréciation de l’euro en termes effectifs.

L’inflation mesurée par l’IPCH devrait poursuivre en 2020 le ralentissement amorcé en 2019, avant de s’accélérer progressivement pour atteindre 1,6 % en 2022. Le profil d’évolution de l’inflation globale au cours des prochains trimestres sera fortement influencé par des effets de base de la hausse de l’énergie. Après une accélération fin 2019, la progression de l’IPCH hors énergie et produits alimentaires devrait s’intensifier graduellement sur l’horizon de projection, soutenue par un raffermissement de l’activité économique, une croissance relativement robuste des salaires sur des marchés du travail tendus et un redressement des marges bénéficiaires à mesure que l’activité reprend de la vigueur, sous l’effet, notamment, des récentes mesures de politique monétaire. Le renchérissement des matières premières hors énergie soutiendrait également l’inflation sous-jacente. Par rapport à l’exercice de projection de septembre 2019, la progression de l’IPCH a été révisée à la hausse pour 2020, en raison de l’augmentation des prix du pétrole, et en légère baisse pour 2021, du fait d’un affaiblissement des tensions sur les prix d’origine externe et d’une évolution moins favorable des salaires et des marges bénéficiaires.[1]

1 Économie réelle

La croissance du PIB en volume a été de 0,2 % au troisième trimestre 2019, soit un taux légèrement supérieur aux projections de septembre 2019. La demande intérieure a apporté une contribution positive à la croissance au troisième trimestre 2019, tandis que les exportations nettes et les variations des stocks l’ont quelque peu atténuée. La progression modérée des exportations reflète des facteurs défavorables au niveau mondial et, notamment, un ralentissement de l’activité et de la demande extérieure dans le contexte dincertitudes élevées sur la scène internationale. L’augmentation de la consommation privée, soutenue au troisième trimestre, est demeurée le principal moteur de la croissance.

Graphique 1

PIB en volume de la zone euro

(variations trimestrielles en pourcentage ; données trimestrielles corrigées des variations saisonnières et du nombre de jours ouvrés)

Note : 1) Les fourchettes de projection sont calculées à partir des écarts entre les réalisations et les projections antérieures établies depuis plusieurs années. L’amplitude de ces intervalles est égale à deux fois la valeur absolue de l’écart moyen observé entre projections et réalisations. La méthode utilisée, comprenant un ajustement pour tenir compte d’événements exceptionnels, est présentée dans la publication de la BCE intitulée « New procedure for constructing Eurosystem and ECB staff projection ranges » (décembre 2009), disponible sur son site Internet.

Les indicateurs à court terme suggèrent une croissance modérée à cet horizon. L’indicateur du climat économique compilé par la Commission européenne (Economic Sentiment Indicator, ESI) s’est amélioré en novembre après deux mois de baisse, mais il demeure inférieur à la moyenne du troisième trimestre. La faiblesse persistante des échanges internationaux et la poursuite des fortes incertitudes (liées aux différends commerciaux au niveau mondial, à l’éventualité d’un Brexit désordonné et aux risques d’un ralentissement de l’activité plus prononcé en Chine) pèsent sur les anticipations des entreprises. C’est particulièrement le cas dans le secteur manufacturier, où l’indicateur est toujours nettement en-deçà de sa moyenne de long terme. En revanche, la confiance dans le secteur de la construction et dans le chef des consommateurs est restée solide. Les indices des directeurs d’achat confirment cette divergence entre secteurs : les données relatives au secteur manufacturier demeurent bien inférieures au seuil de croissance de 50, même si elles se sont légèrement stabilisées récemment, et les indices des services et de la construction supérieurs à 50. Les effets de contagion du secteur manufacturier vers celui des services, contenus jusqu’à présent, sont globalement conformes aux attentes étant donné que le secteur des services n’est que faiblement exposé aux chocs mondiaux qui ont eu des effets défavorables sur le secteur manufacturier (cf. l’encadré 3). Dans l’ensemble, les indicateurs les plus récents laissent penser que la croissance atone des deuxième et troisième trimestres 2019 se poursuivra pendant le reste de l’année et jusqu’aux premiers mois de 2020.

À moyen terme, les projections tablent sur un certain apaisement des vents contraires au niveau mondial, ce qui permettrait aux facteurs fondamentaux soutenant l’expansion de la zone euro de reprendre de la vigueur (cf. le graphique 1 et le tableau 1). Le scénario de référence suppose notamment que le Royaume-Uni quittera l’Union européenne de façon ordonnée et qu’aucune nouvelle mesure protectionniste ne sera prise (outre celles déjà annoncées), ce qui réduit aussi la probabilité d’un ralentissement marqué en Chine. Ainsi, le degré actuel d’incertitude diminuera progressivement, permettant aux fondamentaux soutenant la croissance de peser davantage. Les conditions de financement devraient rester très favorables et les mesures de politique monétaire de la BCE, parmi lesquelles le programme adopté en septembre 2019, continueront de se transmettre à l’économie. Plus particulièrement, selon les hypothèses techniques, les taux d’intérêt nominaux ne devraient s’accroître que modérément par rapport à leurs faibles niveaux actuels. Les prêts au secteur privé non financier, restés globalement stables à court terme, s’étofferaient aussi légèrement, stimulés par l’amélioration de l’environnement macroéconomique, le très bas niveau des taux d’intérêt et les conditions favorables d’octroi de crédits bancaires consenties aussi bien aux ménages qu’aux sociétés non financières. Le moindre besoin de désendettement et la meilleure capacité à assurer le service de la dette dans tous les secteurs ainsi que la hausse des bénéfices devraient également contribuer au dynamisme de la dépense privée. La progression de la consommation privée et de l’investissement dans l’immobilier résidentiel s’appuierait quant à elle sur une augmentation relativement soutenue des salaires et du patrimoine net des ménages ainsi que sur le recul du chômage. Les exportations de la zone euro devraient profiter de la reprise prévue de la demande extérieure et de la récente dépréciation de l’euro en termes effectifs. Enfin, l’orientation budgétaire devrait s’assouplir en 2020-2021, pour devenir globalement neutre en 2022 (cf. la section 3).

Cependant, la dissipation de certains effets favorables entraînerait un léger ralentissement de la croissance en 2022. La hausse de l’emploi devrait marquer le pas à moyen terme, essentiellement sous l’effet du renforcement des contraintes de main-d’œuvre dans certains pays.

Tableau 1

Projections macroéconomiques pour la zone euro

(variations annuelles en pourcentage)

Note : Les projections relatives au PIB en volume et à ses composantes, aux coûts unitaires de main-d’œuvre, à la rémunération par tête et à la productivité du travail font référence à des données corrigées des variations saisonnières et des jours ouvrés.

1) Les fourchettes de projection sont calculées à partir des écarts entre les réalisations et les projections antérieures établies depuis plusieurs années. L’amplitude de ces intervalles est égale à deux fois la valeur absolue de l’écart moyen observé entre projections et réalisations. La méthode utilisée, comprenant un ajustement pour tenir compte d’événements exceptionnels, est présentée dans la publication de la BCE intitulée « New procedure for constructing Eurosystem and ECB staff projection ranges » (décembre 2009), disponible sur son site Internet.

2) Y compris échanges commerciaux intra-zone euro.

3) Le sous-indice est basé sur des estimations de l’incidence réelle de la fiscalité indirecte. Il peut être différent des données d’Eurostat, qui supposent une répercussion totale et immédiate des effets de la fiscalité sur l’IPCH.

4) Calculé comme le solde budgétaire net des effets transitoires du cycle économique et des mesures temporaires adoptées par les gouvernements.

La croissance de la consommation privée s’est raffermie au troisième trimestre 2019 et devrait se modérer quelque peu sur l’horizon de projection. Elle est passée de 0,2 % au deuxième trimestre 2019 à 0,5 % au cours des trois mois suivants dans le contexte d’une solide confiance des consommateurs et de conditions favorables sur les marchés du travail. La dynamique trimestrielle de la consommation privée devrait être légèrement plus vive au deuxième semestre 2019 qu’au premier, grâce, notamment, à la réaction décalée de la consommation aux mesures gouvernementales de soutien du revenu dans plusieurs grands pays. En 2020, une confiance des consommateurs toujours assez élevée, de nouvelles baisses attendues du chômage et une poursuite de la croissance des salaires réels par tête entraîneraient une accélération de la consommation, également stimulée par les effets positifs de l’assouplissement budgétaire dans certains pays. La progression de la consommation devrait cependant ralentir quelque peu en 2021-2022, parallèlement à la décélération de la hausse du revenu disponible réel au cours de ces deux années.

L’augmentation de la consommation privée bénéficierait des conditions de financement favorables et d’une hausse du patrimoine net des ménages. Les taux nominaux des prêts bancaires devraient encore diminuer légèrement à court terme, avant de se stabiliser et d’augmenter à nouveau, modestement, en 2021-2022. Étant donné que les taux débiteurs et les volumes des prêts bancaires aux ménages ne devraient s’accroître que modérément les prochaines années, les paiements d’intérêts bruts devraient se maintenir à un faible niveau et, de ce fait, continuer à soutenir la consommation privée. Par ailleurs, le patrimoine net des ménages croîtrait encore en termes réels en 2020-2022, favorisé par la persistance de solides plus-values immobilières. Conjuguée aux progrès antérieurs en matière de désendettement, la hausse du patrimoine net des ménages devrait aussi étayer quelque peu la consommation.

Encadré 1

Hypothèses techniques concernant les taux d’intérêt, les taux de change et les prix des matières premières

Par rapport aux projections de septembre 2019, les hypothèses techniques comprennent une hausse des cours du pétrole, une dépréciation du taux de change effectif de l’euro et une augmentation des taux d’intérêt. Les hypothèses techniques concernant les taux d’intérêt et les prix des matières premières sont fondées sur les anticipations des marchés, arrêtées au 19 novembre 2019. Les taux d’intérêt à court terme font référence à l’EURIBOR à trois mois, les anticipations des marchés étant déduites des taux à terme. La méthodologie fait ressortir un niveau moyen de ces taux d’intérêt à court terme de -0,4 % pour 2019, 2020 et 2021 et de -0,3 % pour 2022. Les anticipations des marchés relatives aux rendements nominaux des emprunts publics à dix ans dans la zone euro tablent sur un niveau moyen de 0,4 % en 2019, 0,3 % en 2020, 0,4 % en 2021 et 0,6 % en 2022[2]. Par rapport aux projections de septembre 2019, les anticipations des marchés quant aux taux d’intérêt à court terme ont été révisées à la hausse, d’environ 20 points de base pour 2020 et de quelque 25 points de base pour 2021, comme celles concernant les rendements nominaux des emprunts publics à dix ans dans la zone euro, d’environ 20 points de base pour 2020 et 2021.

En ce qui concerne les prix des matières premières, sur la base de l’évolution induite par les contrats à terme, et en prenant la moyenne de la période de deux semaines se terminant à la date d’arrêté du19 novembre 2019, le prix du baril de pétrole brut Brent devrait s’établir à 63,8 dollars en 2019, puis revenir à 56,8 dollars d’ici à 2022. Par comparaison avec les projections de septembre 2019, les cours du pétrole exprimés en dollars seraient donc plus élevés sur l’ensemble de la période. Les prix, exprimés en dollars, des matières premières hors énergie auraient diminué en 2019, mais ils devraient repartir à la hausse au cours des années suivantes.

Les taux de change bilatéraux resteraient stables sur l’horizon de projection, aux niveaux moyens relevés pendant la période de deux semaines se terminant à la date d’arrêté du 19 novembre 2019. Cette hypothèse implique un taux de change moyen de l’euro vis-à-vis du dollar de 1,12 en 2019 et de 1,10 entre 2020 et 2022, légèrement inférieur aux projections de septembre 2019. Le taux de change effectif nominal de l’euro (au regard de 38 partenaires commerciaux) a baissé de 1,6 % depuis les projections de septembre 2019, reflétant, d’une part, une appréciation de la livre sterling due à la dissipation des craintes concernant l’imminence d’un Brexit sans accord et, de l’autre, la vigueur relative des monnaies de certaines économies de marché émergentes.

Hypothèses techniques

La hausse de l’investissement dans l’immobilier résidentiel devrait se poursuivre, mais à un rythme plus modéré. À court terme, les indicateurs de confiance dans le secteur de la construction suggèrent une expansion continue mais modérée de l’investissement résidentiel. Cette évolution est également signalée par la diminution du nombre de permis de construire accordés et par des enquêtes récentes montrant une baisse de la part des ménages projetant des améliorations de leur logement l’an prochain. À moyen terme, la progression de l’investissement en logements devrait se stabiliser à un niveau peu élevé, en raison de contraintes de capacité croissantes dans le secteur de la construction de certains pays. Les tendances démographiques défavorables dans plusieurs pays freineraient aussi l’investissement dans l’immobilier résidentiel à cet horizon.

L’investissement des entreprises resterait peu élevé à court terme, avant de s’accélérer progressivement sur l’horizon de projection. La croissance de l’investissement des entreprises devrait demeurer contenue à court terme, essentiellement en raison des effets conjoncturels défavorables d’une faible demande extérieure, d’un recul de l’utilisation des capacités de production vers sa moyenne de long terme et d’une forte incertitude. À moyen terme, la croissance de l’investissement des entreprises devrait s’accélérer mais à un rythme moins soutenu que les années précédentes, du fait de l’évolution relativement modeste des échanges mondiaux et d’une baisse des nouveaux besoins en capacité de production. À plus longue échéance, toutefois, l’investissement des entreprises bénéficierait de plusieurs facteurs fondamentaux favorables, l’incertitude devant se dissiper. Premièrement, la demande agrégée devant demeurer robuste pour plusieurs années, les entreprises accroîtront leur investissement de façon à étoffer leur stock de capital productif. Deuxièmement, les conditions de financement devraient rester très avantageuses sur tout l’horizon de projection. Troisièmement, les marges bénéficiaires devraient augmenter, ce qui étaiera la croissance de l’investissement. Quatrièmement, l’investissement des entreprises devrait profiter d’une baisse, ces dernières années, du ratio d’endettement des sociétés non financières, induite par une remontée des cours des actions, l’accumulation continue d’actifs et une faible progression du financement par emprunt, même si l’endettement brut consolidé est toujours supérieur à ses niveaux d’avant la crise et s’il est supposé s’accroître légèrement sur l’horizon de projection. Enfin, les paiements d’intérêts bruts de ces sociétés, qui sont revenus à des niveaux exceptionnellement bas ces dernières années, ne devraient repartir en hausse que graduellement à l’avenir, soutenant ainsi leur investissement.

Encadré 2

L’environnement international

Les dernières données disponibles confirment une vive décélération de la croissance du PIB mondial en volume (hors zone euro) en 2019. Après un net ralentissement au deuxième semestre 2018, l’économie mondiale est restée atone en 2019, enregistrant sa plus faible croissance depuis la crise financière internationale. Elle continue de pâtir de la faiblesse du secteur manufacturier et de l’investissement dans un contexte caractérisé par la montée de l’incertitude relative à la politique commerciale, facteurs défavorables qui ne sont que partiellement compensés par les mesures de soutien introduites dans plusieurs pays pour contrer la détérioration des perspectives. Dans les économies de marché émergentes, ce manque de dynamisme a été plus accentué qu’escompté en raison de chocs idiosyncratiques survenus en fin d’année et des problèmes structurels dans certains de ces pays. Dans les économies avancées, des politiques économiques de soutien et des facteurs temporaires favorables ont contribué à atténuer le ralentissement.

À moyen terme, la croissance mondiale devrait se redresser quelque peu sous l’effet d’une légère reprise dans les économies de marché émergentes, qui compensera le ralentissement attendu dans les économies avancées et en Chine. Après avoir reculé de 3,8 % en 2018 à 2,9 % en 2019, la croissance mondiale (hors zone euro) devrait reprendre graduellement et atteindre 3,4 % en 2022. Son évolution est déterminée par trois grands facteurs. Elle sera freinée par un ralentissement de la dynamique conjoncturelle dans la plupart des économies avancées et par la transition progressive de la Chine vers une trajectoire de croissance plus faible. À l’inverse, un effet de base favorable dû à la stabilisation de l’activité dans les économies de marché émergentes qui avaient traversé une grave récession (par exemple l’Argentine, le Venezuela et l’Iran) contribuera à son redressement. En comparaison avec les projections de septembre 2019, les perspectives de croissance mondiale ont été révisées à la baisse en raison d’une reprise moins vive qu’escompté dans certaines économies de marché émergentes et, dans une moindre mesure, des répercussions des tensions commerciales actuelles.

Les échanges commerciaux mondiaux (hors zone euro) ont notablement diminué en 2019 dans le contexte d’une intensification continue des tensions commerciales et d’une décélération de l’activité industrielle. Dans les économies avancées, les échanges commerciaux devraient renouer avec une croissance modérée aux troisième et quatrième trimestres 2019, soutenus par une normalisation des importations vers le Royaume-Uni (qui avaient fortement chuté au deuxième trimestre après une accumulation de stocks exceptionnelle en début d’année[3]) et par la reprise des importations vers les pays d’Europe centrale et orientale appartenant à l’Union européenne (qui avaient temporairement fléchi au deuxième trimestre). Dans les économies de marché émergentes, les échanges commerciaux devraient se contracter au troisième trimestre en raison de vents contraires en Chine, du ralentissement économique en Inde et des troubles politiques en Amérique latine. Ils devraient cependant se stabiliser globalement dans ces économies au quatrième trimestre.

L’environnement international

(variations annuelles en pourcentage)

1) Calculé comme la moyenne pondérée des importations.

2) Calculée comme la moyenne pondérée des importations des partenaires commerciaux de la zone euro.

À moyen terme, les importations mondiales (hors zone euro) devraient s’accroître progressivement, mais à un rythme plus modéré que l’activité internationale. La nouvelle intensification des tensions commerciales (dont les effets continueront de se faire sentir en 2020) ainsi qu’une reprise plus graduelle qu’escompté dans les économies de marché émergentes et le rééquilibrage structurel de l’économie chinoise contribueront à retarder le redressement du commerce international. Par conséquent, l’élasticité des échanges à la production ne devrait revenir à 1 qu’au-delà de l’horizon de projection. La hausse des importations mondiales (hors zone euro) ralentirait nettement, de 4,6 % en 2018 à 0 % cette année, avant de reprendre pour atteindre 0,8 % en 2020, 2,4 % en 2021 et 2,7 % en 2022. La demande extérieure adressée à la zone euro, qui avait augmenté de 3,7 % en 2018, devrait se replier à 0,7 % en 2019, puis remonter progressivement, à 1,0 % en 2020, 2,3 % en 2021 et 2,6 % en 2022. Par rapport aux projections de septembre 2019, elle a été révisée en baisse de 0,3 point de pourcentage en 2019, de 0,9 point en 2020 et de 0,4 point en 2021, ce qui reflète non seulement l’incidence des droits de douane annoncés après la date d’arrêté pour les projections de septembre 2019 et une dégradation des données mais aussi la faiblesse généralisée des importations dans les économies avancées et émergentes, en raison de perspectives de croissance modérées.

La croissance des exportations devrait être limitée à court terme et reprendre progressivement sur le restant de l’horizon de projection. Après de faibles taux de progression aux deuxième et troisième trimestres, l’évolution amorphe des exportations devrait se poursuivre pendant les derniers mois de 2019, en lien avec l’atonie persistante du commerce mondial. À moyen terme, les exportations de la zone euro devraient retrouver de la vigueur et croître globalement au même rythme que la demande extérieure (cf. l’encadré 2). Après le dynamisme observé au deuxième trimestre, s’expliquant par une forte hausse de l’investissement en Irlande, et une croissance modérée au troisième trimestre, les importations devraient croître globalement au même rythme que la demande totale (demande intérieure et exportations) sur l’horizon de projection. Dans l’ensemble, la contribution des exportations nettes à la croissance du PIB en volume demeurerait globalement neutre sur l’ensemble de l’horizon.

La hausse de l’emploi devrait rester modérée, sous l’effet, notamment, de facteurs temporaires à court terme, tandis que des contraintes liées à l’offre de main-d’œuvre devraient apparaître à plus long terme. Les effectifs employés ont augmenté de 0,1 % au troisième trimestre 2019, signalant un ralentissement par rapport aux taux de croissance trimestrielle enregistrés ces quatre dernières années. La hausse de l’emploi devrait demeurer assez modérée à moyen terme, en raison des contraintes liées à l’offre de main-d’œuvre. Par ailleurs, vers la fin de l’horizon de projection, la demande de main-d’œuvre se contracterait sous l’effet du fléchissement de l’activité.

L’accroissement de la population active devrait ralentir au cours de l’horizon de projection. La population active continuerait d’augmenter, reflétant les projections d’immigration nette de travailleurs (notamment l’intégration attendue des réfugiés) et une hausse ininterrompue du taux d’activité. Ces facteurs devraient toutefois s’atténuer graduellement sur l’horizon de projection, tandis que l’incidence défavorable du vieillissement de la population sur l’accroissement de la population active devrait se renforcer, les classes d’âge les plus avancées étant plus nombreuses à sortir du marché du travail que les plus jeunes à y entrer.

Le taux de chômage de la zone euro baisserait de façon continue, pour revenir à 7,1 % en 2022. Le taux de chômage est tombé à 7,5 % en octobre 2019, soit son plus bas niveau depuis la fin 2008. D’importantes différences devraient toutefois subsister entre les différents pays de la zone euro.

La hausse de la productivité du travail se raffermirait au cours de l’horizon de projection. La productivité du travail par employé et par heure, qui avait été très soutenue en 2017, a décliné en 2018, sous l’effet du ralentissement imprévu de l’activité. La productivité restera modérée en 2019, en raison d’une faible hausse de la production coïncidant avec une croissance assez solide de l’emploi. Sur le reste de l’horizon, la hausse de la productivité devrait s’accentuer, compte tenu de l’embellie de l’activité et du ralentissement de la croissance de l’apport de main-d’œuvre. À moyen terme, la croissance, en glissement annuel, de la productivité du travail devrait converger vers sa moyenne d’avant la crise, soit 1,0 %[4].

Par rapport aux projections de septembre 2019, la croissance du PIB en volume a été révisée à la baisse pour 2020 et demeure inchangée pour 2021. La révision à la baisse pour 2020 tient à ce que l’incidence des importantes révisions en baisse de la demande extérieure n’est que partiellement contrebalancée par les effets de politiques budgétaires et monétaire plus accommodantes et d’une dépréciation du taux de change effectif de l’euro. En 2021, les effets de révisions à la baisse plus limitées de la demande extérieure seraient rééquilibrés par les politiques plus expansionnistes.

Encadré 3

Effets de contagion entre pays et entre secteurs

Deux évolutions concomitantes ont forgé la croissance économique dans la zone euro depuis le début de 2018 : a) un fléchissement du commerce mondial, lié notamment à l’intensification des tensions commerciales et à la persistance de l’incertitude relative à la politique économique mondiale et b) un découplage entre le secteur manufacturier et le secteur des services. Depuis début 2018, l’activité manufacturière, dont rend compte l’indice des directeurs d’achat (cf. le graphique A), a subi lourdement les effets du déclin du commerce mondial et de facteurs domestiques défavorables, notamment au niveau de l’industrie automobile allemande[5]. De son côté, le secteur des services a relativement bien résisté, bien que des indicateurs tirés d’enquêtes pointent certaines faiblesses.

Graphique A

Indices des directeurs d’achat de la zone euro

(indice de diffusion, 50 = pas de variation)

Sources : Markit.

Note : la dernière observation se rapporte à novembre 2019.

Les résultats du modèle indiquent que la faiblesse de l’indice des directeurs d’achat relatif à la production dans le secteur manufacturier dans les grands pays de la zone euro depuis janvier 2018 est imputable principalement à des facteurs mondiaux (cf. le graphique B).[6] La baisse de l’indice des directeurs d’achat pour le secteur manufacturier découle aussi de chocs négatifs propres à ce secteur dans la zone euro.

Les services ont également légèrement pâti des effets émanant de facteurs mondiaux et domestiques, mais ont mieux résisté (cf. le graphique B). L’indice des directeurs d’achat relatif à l’activité dans les services a également diminué depuis janvier 2018, mais dans une bien moindre mesure que l’indice relatif à l’activité dans le secteur manufacturier. Les résultats du modèle font apparaître que des facteurs mondiaux ont apporté la principale contribution au déclin de l’indice des directeurs d’achat relatif à l’activité dans les services, bien que leurs effets soient beaucoup moins prononcés que dans le secteur manufacturier. Les chocs ayant pesé sur le secteur manufacturier de la zone euro ont joué un rôle limité dans la baisse de l’indice des directeurs d’achat relatif à l’activité dans les services.

Graphique B

Déterminants de l’indice des directeurs d’achat du secteur manufacturier et du secteur des services dans la zone euro – facteurs domestiques et facteurs extérieurs

(variation de l’indice de diffusion)

Sources : Markit et calculs de la BCE.

Note : les chocs sont identifiés à l’aide de la méthode des restrictions sur l’ampleur en valeur absolue (absolute magnitude restrictions method) (De Santis, R. A. and Zimic, S., « Spillovers among sovereign debt markets: Identification through absolute magnitude restrictions », Journal of Applied Econometrics, Vol. 33, pages 727-747, 2018). « MAN » correspond au secteur manufacturier et « SER » aux services. La dernière observation porte sur octobre 2019.

En résumé, les résultats indiquent qu’il y a eu des effets de contagion négatifs des facteurs mondiaux et du secteur manufacturier vers les services, même si, à ce stade, le secteur tertiaire a relativement bien résisté dans l’ensemble. Cela montre que les chocs négatifs actuels sont liés aux échanges de biens et au secteur automobile, autrement dit qu’ils sont propres au secteur manufacturier, alors que l’activité de l’ensemble des secteurs a été soutenue par des conditions de financement favorables traduisant l’orientation très accommodante de la politique monétaire.

2 Prix et coûts

L’inflation mesurée par l’IPCH devrait ralentir, à 1,1 % en 2020, avant de remonter à 1,4% en 2021 et à 1,6 % en 2022 (cf. le graphique 2). L’inflation globale devrait être modérée mais assez volatile jusqu’au deuxième trimestre 2020, en raison principalement des effets de base de la composante énergie de l’IPCH. La hausse des prix de l’énergie restera négative jusqu’au début de 2020 et ne redeviendra positive qu’au deuxième trimestre 2021, avec la stabilisation de la courbe des contrats à terme sur le pétrole et les premiers effets des relèvements de la fiscalité. La hausse des prix des produits alimentaires devrait quant à elle fluctuer autour de 1,8 %. Après une légère augmentation fin 2019, la hausse de l’IPCH hors énergie et produits alimentaires évoluera sans réelle tendance en 2020 et s’accélérera en 2021 et 2022, pour atteindre 1,4 % et 1,6 % respectivement. La trajectoire haussière de l’IPCH hors énergie et produits alimentaires devrait être soutenue par un renforcement de l’activité économique, une augmentation relativement robuste des salaires sur des marchés du travail tendus et un redressement des marges bénéficiaires à mesure que l’activité reprendra de la vigueur, sous l’effet, notamment, des mesures de politique monétaire adoptées en septembre 2019. Le renchérissement des matières premières hors énergie devrait également contribuer légèrement à renforcer la hausse de l’IPCH hors énergie et produits alimentaires.

Graphique 2

IPCH de la zone euro

(variations annuelles en pourcentage)

Note : 1) Les fourchettes de projection sont calculées à partir des écarts entre les réalisations et les projections antérieures établies depuis plusieurs années. L’amplitude de ces intervalles est égale à deux fois la valeur absolue de l’écart moyen observé entre projections et réalisations. La méthode utilisée, comprenant un ajustement pour tenir compte d’événements exceptionnels, est présentée dans la publication de la BCE intitulée « New procedure for constructing Eurosystem and ECB staff projection ranges » (décembre 2009), disponible sur son site Internet.

Après le ralentissement enregistré au second semestre 2019, l’augmentation de la rémunération par tête devrait progressivement s’accélérer dans un contexte de conditions toujours tendues sur les marchés du travail. Le principal moteur de la hausse des salaires est le resserrement projeté des conditions sur les marchés du travail dans certaines parties de la zone euro. Au-delà de la dynamique conjoncturelle, l’accélération de l’inflation globale observée ces deux dernières années devrait contribuer à une nette progression des salaires dans les pays de la zone euro dont le processus de formation des salaires intègre des éléments rétrospectifs. En outre, certains pays ont procédé à des relèvements du salaire minimum qui pourraient se répercuter sur la distribution des salaires.

La hausse des coûts unitaires de main-d’œuvre devrait ralentir jusque début 2021, puis évoluer sans tendance réelle. Après avoir atteint un pic en 2019 dans le contexte d’un ralentissement conjoncturel de la productivité, la progression des coûts unitaires de main-d’œuvre devrait s’atténuer en 2020 avant de s’établir à 1,4 %. Ce ralentissement en 2020 traduit un rebond de la productivité dans un contexte de stagnation des salaires, tandis que la stabilité ultérieure des coûts salariaux unitaires reflète l’amélioration prolongée de la productivité conjuguée à une reprise de la hausse des salaires.

Après s’être contractées en 2019, les marges bénéficiaires devraient poursuivre leur baisse en 2020, avant de se rétablir légèrement sur le reste de l’horizon de projection. Les marges bénéficiaires se sont resserrées depuis mi-2018 et devraient rester contenues en 2020 en raison de l’affaiblissement de l’activité économique, en particulier dans le secteur manufacturier. Dans ce contexte, elles compensent l’accélération de la croissance des coûts salariaux unitaires liée à la productivité. Par ailleurs, les augmentations passées des prix du pétrole ont pesé sur les termes de l’échange et, par extension, sur les marges bénéficiaires. Le poids de ces facteurs devrait diminuer à mesure que les prix du pétrole se stabiliseront et que l’activité économique reprendra de la vigueur, alors que les augmentations de salaires passées se répercuteront progressivement sur les prix.

Après un ralentissement courant 2019, les tensions externes sur les prix devraient s’accentuer légèrement jusqu’en 2021, puis se stabiliser. Selon les estimations, le taux de croissance annuel du déflateur des prix à l’importation a ralenti en 2019 et devrait augmenter progressivement en 2020 et 2021. Ce profil est largement déterminé par les variations des cours du pétrole, qui ont contribué à la baisse des prix à l’importation en 2019 et, comme le suggère la courbe des contrats à terme sur le pétrole, continueront de les freiner, dans une bien moindre mesure, sur l’horizon de projection. L’augmentation des prix des matières premières hors pétrole et l’intensification des tensions mondiales sous-jacentes sur les prix devraient renforcer la hausse des prix à l’importation.

Par rapport aux projections de septembre 2019, les perspectives de progression de l’IPCH ont été révisées à la hausse pour 2020 et à la baisse pour 2021. Ces révisions s’expliquent en partie par la composante énergie, qui a été revue à la hausse pour 2020, mais à la baisse pour 2021, en raison de l’augmentation des prix du pétrole à court terme et de la tendance légèrement plus baissière de la courbe des contrats à terme sur le pétrole. La hausse des prix des produits alimentaires a également été révisée à la baisse, pour 2020 et 2021, en partie sous l’effet de la moindre augmentation des cours internationaux des matières premières alimentaires. La projection relative à l’évolution de l’IPCH hors énergie et produits alimentaires ont été revues légèrement, à la hausse pour 2020 et à la baisse pour 2021, pour refléter l’interaction entre, d’une part, les tensions haussières découlant de la dépréciation du taux de change de l’euro et des effets indirects de l’augmentation des prix du pétrole et, d’autre part, la baisse des prix mondiaux et les trajectoires baissières des salaires et des marges bénéficiaires.

3 Perspectives budgétaires

L’orientation budgétaire de la zone euro[7] devrait être expansionniste sur la période 2019-2021 et globalement neutre en 2022. L’assouplissement projeté de l’orientation budgétaire sur la période 2019-2021 résulte principalement des réductions de la fiscalité directe et de l’augmentation des transferts gouvernementaux ainsi que, dans une certaine mesure, de la hausse de l’investissement et de la consommation publics. En 2022, l’orientation budgétaire, à travers de nouvelles réductions limitées de la fiscalité directe et des dépenses supplémentaires, devrait être globalement neutre.

Le solde budgétaire de la zone euro devrait se détériorer régulièrement entre 2019 et 2021, avant de se stabiliser en 2022, tandis que le ratio de la dette publique demeurerait orienté à la baisse. Cette dégradation sur la période 2019-2021 tient au caractère expansionniste de l’orientation budgétaire. Elle est en partie compensée par la baisse des charges d’intérêts, tandis que la composante conjoncturelle reste inchangée sur l’horizon de projection. La diminution du ratio de dette publique sur l’horizon de projection est appuyée par le différentiel favorable entre taux d’intérêt et taux de croissance et par l’excédent primaire, bien que ce dernier s’amenuise progressivement.

Les perspectives budgétaires de la zone euro pour 2020-2021 se sont un peu détériorées par rapport aux projections établies en septembre 2019. Après une légère révision à la hausse en 2019, l’augmentation du déficit budgétaire en 2020 et 2021 reflète le nouvel assouplissement budgétaire, alors que la composante conjoncturelle et les projections relatives aux charges d’intérêts restent largement inchangées. Le ratio de dette publique devrait augmenter légèrement plus que dans les projections de septembre 2019, en raison de révisions à la hausse des données de long terme, d’une révision à la baisse de l’excédent primaire et de différentiels entre taux d’intérêt et taux de croissance moins favorables en 2020 et 2021.

Encadré 4

Analyses de sensibilité

Les projections se fondent largement sur des hypothèses techniques relatives à l’évolution de variables-clés déterminées. Certaines de ces variables pouvant avoir une forte incidence sur les projections concernant la zone euro, l’examen de leur sensibilité à d’autres trajectoires de ces hypothèses sous-jacentes peut permettre d’analyser les risques inhérents aux projections. Le présent encadré étudie l’incertitude entourant certaines hypothèses sous-jacentes essentielles et la sensibilité des projections par rapport à ces variables.

1) Autres trajectoires des prix du pétrole

Cette analyse de sensibilité vise à évaluer les effets qu’auraient des trajectoires différentes des prix du pétrole. Les hypothèses techniques relatives à l’évolution des prix du pétrole sous-tendant le scénario de référence, fondées sur les marchés à terme, prévoient une tendance légèrement baissière, le prix du baril de pétrole brut Brent ressortant à environ 57 dollars fin 2022. Deux trajectoires différentes des prix du pétrole sont analysées. La première repose sur le 25e centile de la distribution fournie, le 19 novembre 2019, par les densités implicites dans les options sur le pétrole. Elle laisse entrevoir une baisse progressive du prix du pétrole, jusqu’à 46,7 dollars le baril en 2022, soit 18,1 % en deçà de l’hypothèse du scénario de référence pour cette année-là. Cette trajectoire, qui utilise la moyenne des résultats de différents modèles macroéconomiques établis par les services de l’Eurosystème, aurait un faible effet accélérateur sur la croissance du PIB en volume (environ 0,1 point de pourcentage en 2021), tandis que la progression de l’IPCH serait inférieure de 0,4 point de pourcentage en 2020, de 0,3 point de pourcentage en 2021 et de 0,2 point de pourcentage en 2022. La deuxième trajectoire est fondée sur le 75e centile de la même distribution et fait apparaître une appréciation du prix du pétrole jusqu’à 78,7 dollars le baril en 2022, soit 38,1 % au-dessus de l’hypothèse de référence pour cette année-là. Cette trajectoire entraînerait une accélération de la progression de l’IPCH, de 0,7 point de pourcentage en 2020, de 0,6 point de pourcentage en 2021 et de 0,3 point de pourcentage en 2022, tandis que la croissance du PIB en volume ralentirait quelque peu (de 0,1 point de pourcentage en 2020, en 2021 et en 2022).

2) Une autre trajectoire du taux de change

Cette analyse de sensibilité examine les effets d’un raffermissement du taux de change de l’euro. Ce scénario est cohérent avec la distribution des densités neutres au risque implicites dans les options sur le taux de change USD/EUR au 19 novembre 2019, qui penche fortement vers une appréciation de l’euro. Le 75e centile de cette distribution fait apparaître une appréciation de l’euro vis-à-vis du dollar jusqu’à un taux de change de 1 euro pour 1,25 dollar en 2022, soit 12,8 % de plus que dans l’hypothèse de référence pour cette année-là. L’hypothèse correspondante pour le taux de change effectif nominal de l’euro traduit des observations de très long terme, dans lesquelles les variations du taux USD/EUR reflètent des fluctuations du taux de change effectif avec une élasticité d’un peu plus de 50 %. Dans ce scénario, la moyenne des résultats de différents modèles macroéconomiques établis par les services de l’Eurosystème suggère une croissance du PIB en volume et de l’IPCH inférieure de 0,2 point de pourcentage en 2020, de 0,4-0,5 point de pourcentage en 2021 et de 0,2-0,3 point de pourcentage en 2022.

Encadré 5

Prévisions des autres institutions

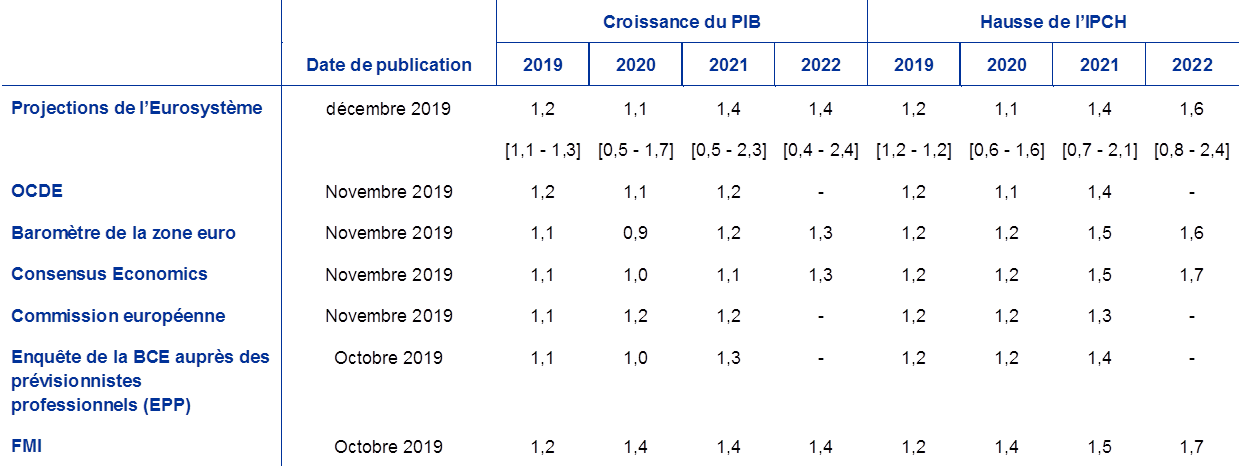

Des prévisions établies pour la zone euro ont été publiées par des organisations internationales et des institutions du secteur privé. Elles ne sont toutefois strictement comparables ni entre elles, ni avec les projections macroéconomiques des services de la BCE et de l’Eurosystème, dans la mesure où elles ont été finalisées à des dates distinctes. En outre, elles s’appuient sur des méthodes différentes (en partie non précisées) pour le calcul des hypothèses relatives aux variables budgétaires, financières et externes, y compris les prix du pétrole et des autres produits de base. Enfin, les méthodes d’ajustement en fonction du nombre de jours ouvrés divergent également selon les prévisions (cf. le tableau ci-dessous).

Les projections établies par les services de l’Eurosystème concernant la croissance du PIB en volume et la hausse de l’IPCH s’inscrivent à l’intérieur des intervalles prévus par les autres institutions et par les prévisionnistes du secteur privé.

Comparaison des prévisions récentes relatives à la croissance du PIB en volume et à la progression de l’IPCH dans la zone euro

(variations annuelles en pourcentage)

Sources : Perspectives économiques de l’OCDE, novembre 2019 ; MJEconomics pour le baromètre de la zone euro, enquête de novembre 2019 pour 2019 et 2020 et enquête d’octobre 2019 pour 2021 et 2022 ; Prévisions du consensus économique, enquête de novembre 2019 pour 2019 et 2020 et enquête d’octobre 2019 pour 2021 et 2022 ; Prévisions économiques de la Commission européenne, automne 2019 ; enquête de la BCE auprès des prévisionnistes professionnels (EPP), 2019T4 ; FMI, Perspectives de l’économie mondiale, octobre 2019.

Notes : les projections macroéconomiques des services de l’Eurosystème et de la BCE comme les prévisions établies par l’OCDE indiquent des taux de croissance annuels corrigés du nombre de jours ouvrés, alors que, pour la Commission européenne et le FMI, les taux de croissance annuels ne sont pas corrigés. Les autres prévisions ne précisent pas, sur ce point, sur quelle base elles sont fondées.

© Banque centrale européenne, 2019

Adresse postale 60640 Francfort-sur-le-Main, Allemagne

Téléphone +49 69 1344 0

Site Internet www.ecb.europa.eu

Tous droits réservés. La reproduction à des fins pédagogiques et non commerciales est autorisée moyennant indication de la source.

Veuillez consulter le glossaire de la BCE (uniquement disponible en anglais) pour toute question terminologique.

HTML ISSN 2529-4709, QB-CF-19-002-FR-Q

- La date d’arrêté pour les hypothèses techniques, concernant notamment les prix du pétrole et les taux de change, est le 19 novembre 2019 (cf. l’encadré 1). Les autres informations ont pu être incluses dans le présent exercice jusqu’au 27 novembre 2019. Celui-ci couvre la période 2019-2022. Les projections sur un horizon aussi long font l’objet d’une très grande incertitude, ce dont il convient de tenir compte dans leur interprétation. Cf. l’article intitulé « Une évaluation des projections macroéconomiques établies par les services de l’Eurosystème » dans le Bulletin mensuel de la BCE de mai 2013. Vous pouvez accéder aux données utilisées pour établir certains tableaux et graphiques en cliquant sur le lien suivant : http://www.ecb.europa.eu/pub/projections/html/index.en.html

- L’hypothèse relative aux rendements nominaux des emprunts publics à dix ans dans la zone euro est basée sur la moyenne des rendements des obligations de référence à dix ans, pondérée par les chiffres annuels du PIB et complétée par l’évolution anticipée déterminée à partir de la courbe des taux des emprunts à dix ans dans la zone euro de la BCE, à leur valeur nominale, pour l’ensemble des titres, l’écart initial entre les deux séries étant maintenu à un niveau constant sur l’horizon de projection. Les écarts de rendement entre les emprunts publics des différents pays et la moyenne correspondante de la zone euro sont supposés constants sur l’horizon.

- Au premier trimestre 2019, les importations du Royaume-Uni ont progressé de 10 % (en glissement trimestriel) en raison de l’accumulation de stocks en prévision de la date initiale du Brexit (29 mars). Par la suite, le renversement de ce mouvement a entraîné une contraction des importations de 13 % au deuxième trimestre.

- Moyenne sur la période 1999-2007.

- Voir « Les raisons de la baisse de la production industrielle dans la zone euro : facteurs domestiques et facteurs extérieurs », Bulletin économique, n 6, BCE, 2019.

- L’importance relative des chocs extérieurs et domestiques pour expliquer les indices des directeurs d’achat relatifs à l’activité du secteur manufacturier et des services est évaluée à travers un modèle vectoriel autorégressif structurel (modèle VAR structurel). L’exercice utilise l’indice des directeurs d’achat relatif à la production dans le secteur manufacturier et à l’activité dans le secteur des services en France, en Allemagne, en Italie et en Espagne ainsi que l’indice des directeurs d’achat de la zone euro portant sur les nouvelles commandes à l’exportation. Le modèle est estimé pour la période allant de janvier 2007 à octobre 2019. Les chocs sont identifiés grâce à la méthode des restrictions sur l’ampleur en valeur absolue, selon laquelle un choc frappant un pays donné a, à l’impact, un effet en valeur absolue plus prononcé sur les variables domestiques que sur les variables extérieures. Une autre hypothèse est que le signe de la contagion du commerce sur le secteur manufacturier est toujours positif. La méthode d’identification des chocs est expliquée dans De Santis, R. A. et Zimic, S, « Spillovers among sovereign debt markets: Identification through absolute magnitude restrictions », Journal of Applied Econometrics, Vol. 33, pages 727-747, 2018.

- L’orientation des politiques budgétaires est mesurée par la variation du solde primaire ajusté du cycle, déduction faite du soutien des pouvoirs publics au secteur financier.

-

12 December 2019

-

27 December 2019